For de fleste familier er hver måned en kamp fra lønseddel til lønseddel. Når en nødsituation opstår, kan den økonomiske byrde være lammende. Måske er bilen gået i stykker, og reparationerne koster mere, end bilen er værd, eller et mistet job efterlader et gabende hul i familiens pengestrøm. Men selv det, som vi betragter som mindre økonomiske tilbageslag, som f.eks. at skulle hyre en reparatør til at reparere et HVAC-anlæg, kan give en regning, der langt overstiger, hvad den månedlige indkomst kan dække.

Hvis en familie har gemt ekstra penge i opsparinger, er det ikke helt så ødelæggende for økonomien. Mange familier har imidlertid ikke opsparing eller andre midler til at dække forskellen, og så bliver et lån den bedste – og nogle gange eneste – mulighed. Det er nemt at sikre sig et lån med god kredit, men hvis forsinkede betalinger, høje saldi på et kreditkort eller en konkurs har skadet den enkeltes kreditværdighed, kan det blive langt mere udfordrende at finde et lån. Større långivere ønsker ikke at yde et lån til personer med dårlig kredit.

Vil du lægge denne infografik ud på dit websted? Brug følgende kode til at indlejre den:

<a href="https://www.loancenter.com/help-i-need-money-now-how-to-get-a-loan-with-bad-credit/" target = "_blank"><img src="https://blob.loancenter.com/media/2018/10/HELP-I-NEED-MONEY-NOW-01-accepted.png" style = "height:auto; width:100%;" alt="How To Get a Loan With Bad Credit" title="How To Get a Loan With Bad Credit"></a></br> <a href="https://www.loancenter.com" alt="LoanCenter.com" title="LoanCenter.com">LoanCenter.com</a>

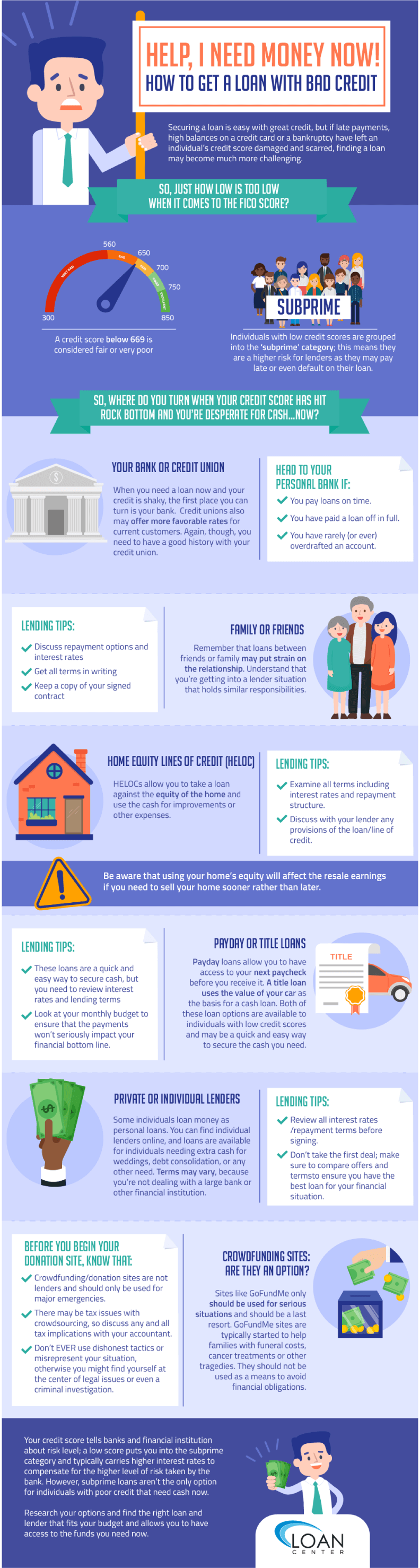

Så hvor lavt er for lavt, når det kommer til FICO-score? En kredit score under 669 betragtes som rimelig ned til meget dårlig. Personer med lave kreditscorer er grupperet i kategorien “subprime”; det betyder, at de udgør en højere risiko for långivere, da de kan betale for sent eller endda misligholde deres lån. Subprime-lån har typisk højere rentesatser for at kompensere for den risiko, som bankerne påtager sig, når de accepterer at støtte lånet.

Somme kreditvurderinger kan være så ugunstige, at bankerne kan nægte at acceptere nogen lånebetingelser – selv med en høj rentesats. I denne situation må enkeltpersoner søge andre muligheder for at sikre sig det lån, de måtte have brug for.

Så, hvor skal du henvende dig, når din kredit score har ramt bunden, og du er desperat efter kontanter…NU? Her er nogle tips, der kan hjælpe dig med at få et lån med dårlig kredit.

- Din bank eller kreditforening

- Hav dig til din personlige bank, hvis:

- Familie eller venner

- Lånetips

- Home Equity Lines of Credit (HELOC)

- Lånetips:

- Payday eller Title Loans

- Lånetips:

- Private eller individuelle långivere

- Lånetips:

- Crowdfunding-sider: Er de en mulighed?

- Hvor du starter din donationsside, skal du vide, at:

Din bank eller kreditforening

Når du har brug for et lån, og din kredit er vakkelvorn, er det første sted, du kan henvende dig, din bank. Det kan være for dit billån, dit realkreditlån eller endda din checkkonto. Hvis du betaler dit lån for sent, hvis du tidligere har overtrukket din checkkonto, eller hvis du har misligholdt dine forpligtelser i den pågældende bank, kan denne mulighed naturligvis ikke anbefales.

Kreditforeninger kan også tilbyde mere favorable renter til nuværende kunder. Igen skal du dog have en god historie med din kreditforening. Ingen overtræk eller ubetalte checks. Vær ærlig om din situation, for de vil se din FICO-score. Du kan måske være berettiget til en overtrækskreditlinje til din checkkonto for at komme igennem din stramme situation, eller der kan være andre typer af personlige lån tilgængelige gennem banken eller kreditforeningen.

Hav dig til din personlige bank, hvis:

- Du betaler lån til tiden.

- Du har betalt et lån fuldt ud.

- Du har sjældent (eller aldrig) overtrukket en konto.

Familie eller venner

Hvis din bank eller kreditforening siger nej til et lån, kan du forsøge at sikre dig et privatlån fra en ven eller et familiemedlem. Inden du gør det, skal du dog huske, at lån mellem venner eller familiemedlemmer kan belaste forholdet. Forstå, at du kommer ind i en långiversituation, der indebærer lignende ansvar. Når du aftaler vilkår med en ven eller et familiemedlem, skal du sørge for at få alt på skrift og forstå, hvordan du vil foretage tilbagebetalinger.

I nogle tilfælde kan venner eller familiemedlemmer give dig pengene som gave. Dette kan dog have skattemæssige konsekvenser, så tal med din revisor om eventuelle finansielle gaver.

Lånetips

- Diskuter tilbagebetalingsmuligheder og rentesatser

- Få alle vilkår på skrift

- Behold en kopi af din underskrevne kontrakt

Home Equity Lines of Credit (HELOC)

Din bolig får en egenkapitalforøgelse næsten hvert år (i gunstige økonomiske klimaer). Egenkapitalen opbygges, efterhånden som du betaler dit boliglån af, og det betyder, at du bør opnå en økonomisk gevinst, når du sælger din bolig, når du sælger den. Egenkapitalen er forskellen mellem, hvad din bolig er værd, og hvor meget du skylder. Egenkapitalværdien er tillokkende for bankerne – og for din familie – for så længe du skylder meget mindre end boligens salgsværdi, er din bolig et aktiv snarere end en forpligtelse.

Home Equity Lines of Credit (eller HELOC’er) giver dig mulighed for at tage et lån mod boligens egenkapital og bruge pengene til forbedringer eller andre udgifter. Men før du optager en kreditlinje mod din egenkapital i hjemmet, skal du absolut forstå lånebetingelserne. Alle HELOC’er er ikke skabt ens. Sørg for at tale med din bank eller dit låneinstitut om vilkårene for dit lån.

Husk altid, at når du bruger din boligs egenkapital, vil du (teoretisk set) tjene færre penge på salget af din bolig, hvis du sælger boligen snarere før end senere.

Lånetips:

- Undersøg alle vilkår, herunder rentesatser og tilbagebetalingsstruktur.

- Diskuter med din långiver eventuelle bestemmelser i lånet/kreditlinjen.

- Vær opmærksom på, at brugen af boligens egenkapital vil påvirke fortjenesten ved videresalg, hvis du skal sælge boligen snarere før end senere.

Payday eller Title Loans

Payday lån giver dig mulighed for at få adgang til din næste lønseddel, før du modtager den. Et titellån bruger værdien af din bil som grundlag for et kontantlån. Begge lånemuligheder er tilgængelige for personer med lav kreditværdighed og kan være en hurtig og nem måde at sikre de kontanter, du har brug for.

Når du indvilliger i et titellån, bruger du din bils titel som sikkerhed for lånet. Du kan låne en procentdel af værdien af din bil. Men hvis du ikke betaler til tiden, kan långiveren tage dit køretøj tilbage. Denne type lån er forbundet med en høj årlig rente i procent (ÅOP). Sørg for at læse vilkårene omhyggeligt.

Payday-lån har også typisk højere renter tilknyttet. Før du forpligter dig til lånet, skal du altid læse vilkårene og forstå dine betalingsmuligheder.

Hvor du optager et payday- eller titellån, skal du forstå, at du IKKE bør være afhængig af disse lån til dine daglige udgifter. Nogle personer ender i dybe økonomiske problemer, fordi de optager mange lån hos flere långivere. Og ifølge en artikel på The Street, “en ud af fem låntagere af billån ender med at miste deres bil”.”

Lånetips:

- Disse lån er en hurtig og nem måde at sikre sig kontanter på, men du skal gennemgå rentesatser og lånebetingelser

- Kig på dit månedlige budget for at sikre, at betalingerne ikke vil påvirke din økonomiske bundlinje alvorligt.

Private eller individuelle långivere

Nogle personer låner penge som personlige lån. Du kan finde individuelle långivere online, og der er lån til rådighed for personer, der har brug for ekstra kontanter til bryllupper, gældskonsolidering eller andre behov. Vilkårene kan variere, fordi du ikke har med en stor bank eller en anden finansiel institution at gøre. Igen skal du sørge for at forstå alle vilkårene, især tilbagebetalingsplanen og rentesatsen. Forpligt dig ikke til et lån, der tilbyder vilkår, som tvinger dig til at stresse ud over dine økonomiske muligheder. Individuelle lån giver dig mulighed for at shoppe rundt, så find de vilkår, der passer til dine individuelle behov og dit budget.

Lånetips:

- Gennemgå alle rentesatser/tilbagebetalingsbetingelser, før du underskriver.

- Tag ikke den første aftale; sørg for at sammenligne tilbud og vilkår for at sikre, at du får det bedste lån til din økonomiske situation.

Crowdfunding-sider: Er de en mulighed?

Hvis et alvorligt økonomisk slag var resultatet af en tragedie eller større medicinske problemer – som kræft eller en anden alvorlig sygdom eller skade – kan websteder som GoFundMe give dig mulighed for at skaffe crowdsource-midler ved at dele historien og de begivenheder, der førte til, at du søgte hjælp. Disse websteder er blevet mere populære i årenes løb, men de er også blevet misbrugt og misbrugt af dem, der ønsker penge uden nogen betingelser.

Sider som GoFundMe bør kun bruges til alvorlige situationer og bør være en sidste udvej. GoFundMe-sider startes typisk for at hjælpe familier med begravelsesomkostninger, kræftbehandlinger eller andre tragedier. De bør ikke bruges til at undgå økonomiske forpligtelser.

GoFundMe-historier, der illustrerer pointen med webstedet – og crowdfunding – omfatter en indsamling, der blev startet for at hjælpe en såret politibetjents familie med at dække fremtidige sundhedsudgifter og andre behov. En GoFundMe-side og en indsamlingsindsats er også blevet brugt til at hjælpe Tia Coleman, som mistede ni familiemedlemmer i tragedien med andebåden i Branson, Mo.

Hvor du starter din donationsside, skal du vide, at:

- Crowdfunding-/donationssider er ikke långivere og bør kun bruges til større nødsituationer (alvorlige sygdomme og tragedier).

- Der kan være skattemæssige problemer med crowdsourcing, så drøft alle skattemæssige konsekvenser med din revisor.

- Du skal være ærlig omkring dine behov; du må ALDRIG bruge uærlige taktikker eller give en forkert fremstilling af din situation, da du ellers kan komme til at stå i centrum for juridiske spørgsmål eller endda en strafferetlig efterforskning.

Din kreditvurdering fortæller banker og pengeinstitutter om risikoniveauet; en lav vurdering placerer dig i subprime-kategorien og medfører typisk højere renter for at kompensere for den højere risiko, som långiveren har taget. Subprime-lån er dog ikke den eneste mulighed for personer med dårlig kredit, der har brug for kontanter nu. Lån fra venner eller familie, private eller personlige långivere, kreditlinjer på egenkapitalen eller endog payday- og titellån tilbyder også kontanthjælpsramte familier et middel til at få den finansielle hjælp, de har brug for. Disse lån kan også have høje rentesatser, så hvis du ikke har råd til tilbagebetalingsbetingelserne, bør du absolut ikke acceptere lånet. Undersøg dine muligheder og find det rigtige lån og den rigtige långiver, der passer til dit budget og giver dig mulighed for at få adgang til de midler, du har brug for nu.