Lijkt het alsof uw bureau minder geld verdient dan uw inkomstenrekeningen aangeven? Vindt u het moeilijk om bij te houden waar al uw geld in de loop van de maand naartoe gaat? Hoewel de resultatenrekening – of winst-en-verliesrekening (P&L) – de onmiddellijke go-to is voor de meeste bedrijfseigenaren, is het niet de enige financiële verklaring die u regelmatig moet bekijken.

Er is een groot verschil tussen een momentopname van uw financiën en hoe de cashflow er werkelijk uitziet. De drie belangrijkste financiële overzichten zijn: de resultatenrekening, de balans en het kasstroomoverzicht. Deze 3 kernstaten zijn nauw met elkaar verbonden en deze gids zal uitleggen hoe ze allemaal in elkaar passen. Door de onderstaande stappen te volgen, kunt u de 3 overzichten zelf met elkaar verbinden om een beter beeld te krijgen van de financiële gezondheid van uw bedrijf.

Een veelvoorkomende vergissing van bedrijfseigenaren is de manier waarop betalingen aan leningen/schulden worden behandeld in de financiële overzichten. Betalingen voor bedrijfsleningen zijn GEEN kosten voor het bedrijf (afgezien van het renteaandeel van de betaling). Dit betekent dat deze betalingen niet worden meegenomen in de resultatenrekening – maar ze kunnen wel degelijk een enorme impact hebben op de cashflow.

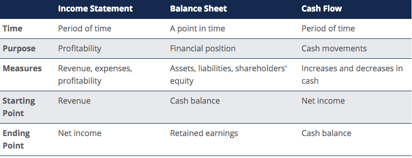

Overzicht van de drie financiële overzichten:

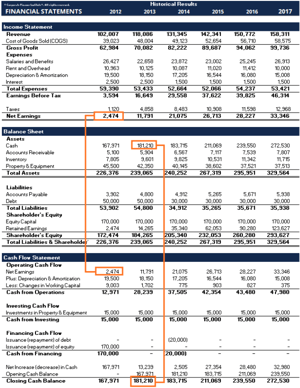

INKOMSTENSTELLING

De resultatenrekening toont de prestaties van het bedrijf gedurende elke periode, waarbij de verkoopopbrengsten helemaal bovenaan staan. Vervolgens worden de kosten van verkochte goederen (COGS) afgetrokken om de brutowinst te berekenen. (De kosten van verkochte goederen omvatten de materiaalkosten voor de artikelen die u verkoopt, dus voor verzekeringsagenten kunnen we dit uit de vergelijking weglaten). Vanaf hier wordt de brutowinst beïnvloed door andere bedrijfskosten en inkomsten om het netto-inkomen van uw agentschap onderaan het overzicht te bereiken.

Key Features:

- Toont de inkomsten en uitgaven van uw agentschap

- Alle statistieken worden uitgedrukt over een periode van tijd (d.w.z.d.w.z. 1 jaar, 1 kwartaal, 1 maand, YTD, enz.)

- Gebruikt om de rentabiliteit te beoordelen

BALANS

De balans toont de activa, passiva, en het eigen vermogen van het bureau. Zoals algemeen bekend, moeten de activa gelijk zijn aan de passiva plus het eigen vermogen. De actiefrubriek begint met de liquide middelen, die gelijk moeten zijn aan het saldo aan het eind van het kasstroomoverzicht. De balans geeft vervolgens de veranderingen in elke belangrijke rekening weer. Het nettoresultaat van de winst-en-verliesrekening vloeit naar de balans als een wijziging in ingehouden winsten.

Kernkenmerken:

- Toont de financiële positie van een bedrijf

- Uitgedrukt als een “momentopname” of punt in de tijd (d.w.z. per 31 december 2017)

- Heeft 3 secties: activa, passiva, en eigen vermogen

- Assets = Liabilities + Shareholder’s Equity

CASH FLOW STATEMENT

Het kasstroomoverzicht neemt vervolgens de netto-inkomsten en past deze aan voor eventuele niet-kasuitgaven. Vervolgens wordt aan de hand van de balansmutaties het gebruik en de ontvangst van liquide middelen vastgesteld. Het kasstroomoverzicht toont de verandering in kasmiddelen per periode, evenals de begin- en eindsaldi van kasmiddelen.

Kernmerken:

- Toont de toe- en afname in kasmiddelen

- Uitgedrukt over een periode (d.w.z.d.w.z. 1 jaar, 1 kwartaal, 1 maand, YTD, enz.)

- Geeft zuivere kasbewegingen weer

- Beschikt over drie secties:

- Cash uit operaties (wordt rechtstreeks ontleend aan posten van de resultatenrekening, zoals salarissen, loonbelasting, rentelasten, huur, enz.

- Contant geld gebruikt voor investeringen (aankoop van activa zoals gebouwen, voertuigen, uithangborden, enz.

- Kasmiddelen uit financiering (het hoofdgedeelte van de betalingen voor leningen en kredietlijnen)

- Geeft de nettoverandering in kassaldo weer van begin tot eind van de periode

SUMMARY COMPARISON

SO WHAT NOW?

Hoe breng ik dit in de praktijk?

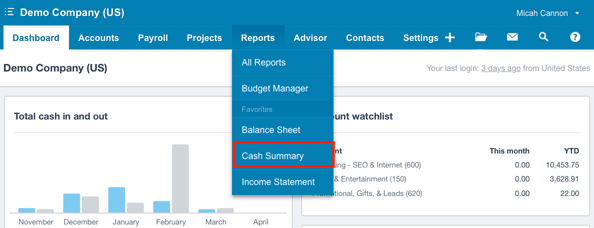

Als u met dit soort vragen zit of zich vaak afvraagt: “Waar is mijn geld deze maand gebleven?”, moet u eerst uw accountant om een kasstroomoverzicht vragen en het volledige beeld van de kasstroom van uw bureau over een bepaalde periode evalueren. Als u klant bent van Club Capital, is dit direct beschikbaar voor u binnen uw boekhoudplatform onder het tabblad “Rapporten” bovenaan het scherm.

Club Capital-klanten: toegang tot uw cashflowoverzicht binnen uw “Rapporten”-dropdown van uw boekhoudplatform