- Cos’è un investimento?

- Rendimento atteso

- Cos’è un’azione?

- Che cos’è un’obbligazione?

- Perché dovrei comprare obbligazioni?

- Perché dovrei comprare azioni?

- Quale veicolo di investimento dovrei usare?

- Le azioni e le obbligazioni sono diverse dai fondi comuni di investimento e dagli ETF

- Fondi comuni e Exchange Traded Funds (ETFs)

- I pro e i contro dei fondi comuni e degli ETF

- In sintesi

Cos’è un investimento?

Questo post spiegherà le differenze tra obbligazioni vs azioni vs fondi comuni vs fondi negoziati in borsa, ma prima di farlo, dobbiamo definire “un investimento”. Al livello più elementare, un investimento rappresenta la rinuncia al consumo corrente per comprare qualcosa in futuro. In altre parole, invece di comprare una banana oggi, metto da parte i miei soldi per poter comprare due banane in futuro. Perché dovrei farlo? Forse ho più banane di quelle che mi servono oggi. O forse voglio davvero essere in grado di comprare più banane in futuro.

Rendimento atteso

Per determinare il tasso che richiedo per il mio investimento, ci deve essere una sorta di compensazione per la rinuncia al consumo presente. Questa compensazione è un tasso di rendimento atteso. Se ho intenzione di investire i miei soldi per il futuro, e c’è molta certezza su quando li riavrò e quanto li riavrò, non ho bisogno di tutta questa compensazione. D’altra parte, se non sono sicuro che rivedrò mai i miei soldi, o non so che tipo di tasso di rendimento otterrò, voglio più compensazione per investire. E questo ci porta alle azioni e alle obbligazioni.

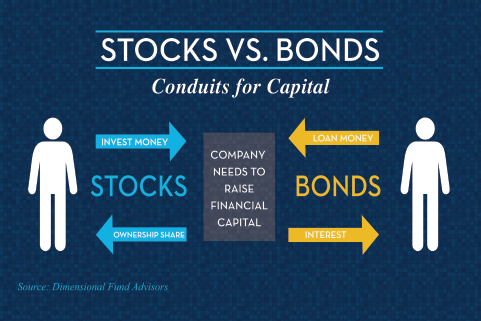

Cos’è un’azione?

Con un’azione, c’è una grande incertezza sul rendimento futuro delle azioni. Non è un obbligo contrattuale, è una quota di proprietà. Quando compro un’azione, non hanno un contratto legale che dice che devono pagarmi un certo tasso. Ci sono i dividendi, ma se non vengono pagati, allora succede poco o niente sul lato aziendale. Forse il prezzo delle azioni scende addirittura. Se devo comprare un’azione, chiederò un tasso di rendimento più alto di un’obbligazione. Più l’azione è volatile, forse più bassi sono i dividendi che paga, meno provato è il suo modello di business, e più alto è il mio tasso di rendimento richiesto.

Un investimento è un consumo futuro in cambio di un consumo attuale – con un tasso di rendimento richiesto. Le azioni sono generalmente più rischiose e più aggressive delle obbligazioni, ma con un tasso di rendimento richiesto più alto. Il che ci porta a possedere azioni e obbligazioni nel mio portafoglio.

Che cos’è un’obbligazione?

Un’obbligazione è un obbligo contrattuale con un emittente che gli impone di pagarmi, altrimenti, sono legalmente in difetto. Se compro un’obbligazione governativa, sto prestando soldi al governo federale. Se non mi ripagano, sono tecnicamente inadempienti. È la stessa situazione con un’azienda: Io presto dei soldi ad un’azienda, loro sono obbligati per contratto a ripagarmi. Questa è un’obbligazione aziendale. Meno meritevole di credito è l’azienda, più alto sarà il tasso di rendimento che richiederò. Questo perché è meno probabile che mi ripaghino o, in altre parole, ho meno fiducia che avranno la capacità di ripagarmi. Allo stesso modo, più a lungo investo i miei soldi, più ritorno voglio. Se devo prestare i miei soldi da un giorno all’altro, non ho bisogno di un rendimento elevato. Se lo presto per 30 anni, voglio un rendimento più alto, perché chi lo sa? Possono succedere molte cose in quel periodo.

Perché dovrei comprare obbligazioni?

Quando compro obbligazioni, lo faccio per tre motivi:

- Reddito

- Diversificazione

- Sicurezza

Reddito: Il reddito delle obbligazioni si presenta sotto forma di cedola. Le obbligazioni pagano, generalmente, interessi semestrali. Poi, alla scadenza, mi viene restituito il capitale. Questa è una funzione preziosa, soprattutto quando sto cercando di generare uno stipendio dal mio portafoglio.

Diversificazione: Più spesso che no, le obbligazioni si muovono nella direzione opposta alle azioni. Se le azioni salgono, le obbligazioni possono non performare altrettanto bene. Quando le azioni scendono, o quando sono in un mercato al ribasso, le obbligazioni tendono a fare bene. Non è sempre così. A quanto pare, nei periodi in cui l’inflazione è superiore al 3%, le azioni e le obbligazioni tendono a muoversi nella stessa direzione. Questa si chiama correlazione quando la somiglianza tra i rendimenti di azioni e obbligazioni cresce e si muove verso 1,0, o si muove nella stessa direzione, mentre l’inflazione sale. In altri ambienti, la correlazione tende ad essere minima. Ecco perché mi piace combinare le due asset class.

Sicurezza: Ho detto che a volte le obbligazioni cadono, o non fanno bene come le azioni, ma un cattivo anno nel mercato delle obbligazioni è molto diverso da un cattivo anno nel mercato azionario. Infatti, l’anno peggiore per le obbligazioni negli ultimi tre decenni è stato il 1994, quando il mercato obbligazionario, misurato dai principali indici, è sceso di circa il 3%.1 Il 3% è un brutto giorno nel mercato azionario, ma è il peggiore anno in molti decenni nelle obbligazioni. Questo illustra come le obbligazioni tendano ad essere una classe di attività molto più sicura delle azioni. A causa di questa sicurezza e diversificazione, non si vuole essere troppo aggressivi nella ricerca di reddito dalle obbligazioni. Certo, volete un reddito, ma ricordate: le obbligazioni dovrebbero anche soddisfare le altre due funzioni di reddito e diversificazione. Le obbligazioni ad alto rendimento, le obbligazioni dei mercati emergenti, i titoli privilegiati, i prestiti bancari, altri tipi di obbligazioni più rischiose possono fornire più reddito, ma potrebbero non soddisfare le importanti considerazioni di diversificazione e sicurezza che sta cercando quando decide di comprare obbligazioni. Le obbligazioni di breve e media durata (diciamo 10 anni o meno), di alta qualità, con rating investment-grade, possono soddisfare tutte e tre le funzioni di reddito, diversificazione e sicurezza.

Si dovrebbe investire in obbligazioni? Date un’occhiata a questo post del blog per aiutarvi a decidere.

Perché dovrei comprare azioni?

Quando si decide di comprare azioni, è perché si cerca la crescita. In questo caso hai bisogno che il tuo portafoglio cresca ad un certo tasso di rendimento nel tempo per raggiungere i tuoi obiettivi finanziari. Qui è dove l’inflazione entra in gioco nel tempo, e hai bisogno di classi di attività che stiano al passo con, o forse addirittura superino l’inflazione – e questo è ciò che fanno le azioni. I dividendi aziendali possono crescere. Una buona azienda può aumentare il suo dividendo nel tempo. Si può vedere una rivalutazione del capitale se i profitti dell’azienda, le prospettive di crescita o i dividendi aumentano. L’idea di comprare azioni è che, aggiungendole a un portafoglio, si hanno maggiori rendimenti attesi nel tempo.

In un esempio ipotetico, forse la media a lungo termine delle obbligazioni è da qualche parte nel range 3-5%, a seconda del tipo di obbligazioni che sto comprando. La media a lungo termine per le azioni è forse da qualche parte nella gamma dal 6 al 10 per cento, a seconda del mio periodo di tempo e del tipo di azioni. Acquistando sia azioni che obbligazioni in un certo mix – molte persone vanno con 60/40, 50/50, 70/30, o viceversa – mi ritroverò con un portafoglio misto che rende da qualche parte nella gamma del 5 o 6 per cento. Avrò molta meno volatilità che comprando solo azioni, e rendimenti più alti che comprando solo obbligazioni.

Quale veicolo di investimento dovrei usare?

Quando arriva il momento di decidere che tipo di investimento comprare, ho una scelta. Ho preso la decisione di comprare azioni o obbligazioni o entrambi. Ora devo scegliere un veicolo. Possono essere titoli individuali, fondi comuni di investimento o fondi negoziati in borsa, spesso chiamati ETF.

Le azioni e le obbligazioni sono diverse dai fondi comuni di investimento e dagli ETF

I titoli individuali sono esattamente ciò che il nome implica. Esco e compro un’azione individuale. Microsoft, General Electric, Apple e simili. O un’obbligazione individuale, come un’obbligazione municipale o un titolo del Tesoro. Ora la parte migliore è che scelgo esattamente quello che voglio. So esattamente cosa possiedo. Inoltre, non ci sono commissioni in corso o spese di gestione. La parte negativa è che sono responsabile della gestione continua, della ricerca e della due diligence di quel portafoglio. Sono anche responsabile del monitoraggio del portafoglio. La maggior parte delle persone non sono professionisti del credito o analisti di titoli, quindi stanno assumendo una funzione per la quale potrebbero non avere una formazione. A seconda delle dimensioni del portafoglio, può anche essere difficile ottenere un’adeguata diversificazione con i singoli titoli. Questo è il motivo per cui sono nati i fondi comuni e gli exchange-traded funds.

Fondi comuni e Exchange Traded Funds (ETFs)

I fondi comuni e gli exchange-traded funds non sono investimenti, nel senso in cui lo sono le azioni o le obbligazioni. Le azioni e le obbligazioni sono classi di attività. I fondi comuni e gli ETF sono veicoli di investimento in comune, dove il denaro di un certo numero di investitori viene preso insieme per comprare grandi blocchi o grandi collezioni di titoli.

I pro e i contro dei fondi comuni e degli ETF

Proprietà di un fondo comune o di un ETF ti dà una diversificazione immediata. Ti dà anche una gestione professionale. Questi sono i lati positivi dei fondi comuni o dei fondi negoziati in borsa. Lo svantaggio, naturalmente, è che si ottiene meno controllo su ciò che si possiede. Una volta che si acquista un fondo comune o un ETF, non si ha alcun controllo o voce in capitolo su ciò che entra o esce da esso. Potrebbe essere una decisione attiva sulla base di un gestore di fondi comuni che decide cosa entra e cosa esce – qualcuno che dovrebbe essere un professionista addestrato al credito o un analista di titoli. Ciò che entra o esce dal fondo comune o ETF potrebbe anche essere basato su regole. Per esempio, un fondo S&P 500 che compra solo azioni del S&P 500. In entrambi i casi, non si ha voce in capitolo su ciò che si possiede, in definitiva.

Ci sono anche spese correnti coinvolte con ETF e fondi comuni che devono essere prese in considerazione. Detto questo, con molti fondi comuni e ETF di oggi, le spese sono relativamente basse. E se vi guardate intorno, dovreste essere in grado di mitigare le spese in misura ragionevole.

Per saperne di più su come gli ETF sono giusti per il vostro portafoglio ascoltando l’episodio podcast #113: Are ETFs Right For You?

Ci sono pro e contro, naturalmente, come con qualsiasi cosa negli investimenti, a possedere titoli individuali, o possedere fondi comuni, o possedere ETFs. In definitiva, per molte, molte persone, questi veicoli in pool sono quelli che hanno più senso. I titoli individuali possono essere adatti a completare le vostre partecipazioni, ma per molte persone, la base del loro portafoglio sarà costituita da quei veicoli in comune, fondi comuni e fondi negoziati in borsa che si concentrano su costi relativamente bassi, una diversificazione relativamente ampia e uno stile di investimento relativamente coerente.

In sintesi

Quando si tratta di investire, il vostro primo compito è quello di decidere: “Voglio azioni o obbligazioni? Per la maggior parte delle persone la risposta non è: “Voglio uno” o “Voglio l’altro”, ma “Sì, voglio entrambi”, e poi scegliere la combinazione dei due. Successivamente, si dovrebbe decidere quale veicolo utilizzare per implementare le proprie scelte di asset allocation, se quel veicolo per i propri investimenti è costituito da fondi comuni, fondi negoziati in borsa o singoli titoli.

Per ulteriori informazioni su questo o qualsiasi altro argomento di finanza personale, contattateci a Pure Financial.