ADVERTISEMENTS:

Deficit Financing: Significato, effetti e vantaggi!

- Significato del finanziamento del deficit:

- Il “perché” del finanziamento del deficit:

- Il ‘come’ del finanziamento del deficit:

- Effetti del finanziamento del deficit:

- i. Finanziamento del deficit e inflazione:

- ii. Finanziamento del deficit e formazione di capitale e sviluppo economico:

- iii. Finanziamento del deficit e distribuzione del reddito:

- Avantaggi e svantaggi del finanziamento del deficit:

- (a) Vantaggi:

- (b) Svantaggi:

- Conclusione:

Significato del finanziamento del deficit:

Il finanziamento del deficit nei paesi avanzati è usato per indicare un eccesso di spese rispetto alle entrate – il divario viene coperto prendendo in prestito dal pubblico attraverso la vendita di obbligazioni e creando nuova moneta. In India, e in altri paesi in via di sviluppo, il termine deficit financing è interpretato in un senso ristretto.

La Commissione Nazionale di Pianificazione dell’India ha definito il finanziamento del deficit nel modo seguente. Il termine “finanziamento del deficit” è usato per indicare l’aggiunta diretta alla spesa nazionale lorda attraverso i deficit di bilancio, sia che si tratti di deficit in conto entrate o in conto capitale.

ADVERTISEMENTS:

L’essenza di tale politica sta nella spesa del governo in eccesso rispetto alle entrate che riceve. Il governo può coprire questo deficit sia scendendo i suoi saldi accumulati sia prendendo in prestito dal sistema bancario (principalmente dalla banca centrale del paese).

Il “perché” del finanziamento del deficit:

Ci sono alcune situazioni in cui il finanziamento del deficit diventa assolutamente essenziale. In altre parole, ci sono vari scopi del finanziamento del deficit.

Per finanziare le spese di guerra durante la seconda guerra mondiale, fu fatto un massiccio finanziamento in deficit. Essendo una spesa di guerra, fu interpretata come una spesa improduttiva durante il 1939-45. Tuttavia, gli economisti keynesiani non amano usare il finanziamento del deficit per far fronte alle spese di difesa durante il periodo di guerra. Può essere usato anche per scopi di sviluppo.

ADVERTISEMENTS:

I paesi in via di sviluppo mirano a raggiungere una maggiore crescita economica. Una maggiore crescita economica richiede finanze. Ma il settore privato è timido nel fare spese enormi. Pertanto, la responsabilità di attingere risorse finanziarie per finanziare lo sviluppo economico ricade sul governo. Le tasse sono uno di questi strumenti di raccolta delle risorse.

Essendo poveri, questi paesi non riescono a mobilitare grandi risorse attraverso le tasse. Così, la tassazione ha una copertura limitata a causa della povertà di massa. La gente risparmia molto poco a causa della povertà. Per raccogliere risorse finanziarie, il governo fa affidamento sui profitti delle imprese del settore pubblico. Ma queste imprese producono profitti quasi negativi. Inoltre, c’è un limite al prestito pubblico.

In considerazione di ciò, il metodo più facile e la scorciatoia per raccogliere risorse è il finanziamento del deficit. Dal lancio dei piani quinquennali in India, il governo ha utilizzato seriamente questo metodo di finanziamento per ottenere risorse aggiuntive per i piani. Occupa una posizione importante in qualsiasi programma di sviluppo economico pianificato.

Quello che è importante è che i bassi redditi uniti alle crescenti spese del governo hanno costretto le autorità a fare affidamento su questo metodo di finanziamento per vari scopi. Ci sono alcune situazioni in cui il finanziamento del deficit diventa assolutamente essenziale. In altre parole, ci sono vari scopi del finanziamento del deficit.

ADVERTISEMENTI:

Questi sono:

i. Per finanziare le spese di difesa durante la guerra

ii. Far uscire l’economia dalla depressione in modo che i redditi, l’occupazione, gli investimenti, ecc. aumentino

iii. Attivare le risorse inattive e deviare le risorse dai settori improduttivi a quelli produttivi con l’obiettivo di aumentare il reddito nazionale e, quindi, una maggiore crescita economica

iv. Aumentare la formazione di capitale mobilitando il risparmio forzato fatto attraverso il finanziamento del deficit

v. Mobilitare le risorse per finanziare la spesa massiccia dei piani

Se le fonti di finanziamento abituali sono quindi inadeguate per far fronte alla spesa pubblica, un governo può ricorrere al finanziamento del deficit.

Il ‘come’ del finanziamento del deficit:

Un deficit di bilancio si verifica quando le spese stimate superano le entrate stimate. Tale deficit può essere colmato aumentando le aliquote d’imposta o facendo pagare prezzi più alti per beni e servizi di pubblica utilità. Il deficit può anche essere coperto dai saldi di cassa accumulati dal governo o prendendo in prestito dal sistema bancario.

Si dice che il finanziamento del deficit in India avviene quando il deficit di bilancio corrente del governo dell’Unione è coperto dal ritiro dei saldi di cassa del governo e dal prestito di denaro dalla Reserve Bank of India. Quando il governo preleva i suoi saldi di cassa, questi diventano attivi ed entrano in circolazione.

ADVERTISEMENTS:

Anche quando il governo prende in prestito dalla RBI, quest’ultima concede il prestito stampando ulteriore moneta. Così, in entrambi i casi, “nuova moneta” entra in circolazione. È da ricordare qui che il prestito del governo al pubblico attraverso la vendita di obbligazioni non è da considerarsi un finanziamento del deficit.

Effetti del finanziamento del deficit:

Il finanziamento del deficit ha diversi effetti economici che sono correlati in molti modi:

i. Finanziamento del deficit e inflazione

ii. Finanziamento del deficit e formazione di capitale e sviluppo economico

ADVERTISEMENTS:

iii. Finanziamento del deficit e distribuzione del reddito.

i. Finanziamento del deficit e inflazione:

Si dice che il finanziamento del deficit è intrinsecamente inflazionistico. Poiché il finanziamento del deficit aumenta la spesa aggregata e, quindi, aumenta la domanda aggregata, il pericolo di inflazione incombe. Questo è particolarmente vero quando il finanziamento del deficit è fatto per la persecuzione della guerra.

Questo metodo di finanziamento in tempo di guerra è totalmente improduttivo poiché non aggiunge allo stock di ricchezza della società né permette ad una società di ampliare la sua capacità produttiva. Il risultato finale è l’iperinflazione. Al contrario, le risorse mobilitate attraverso il finanziamento del deficit vengono dirottate dalla produzione civile a quella militare, portando così ad una carenza di beni di consumo. In ogni caso, il denaro aggiuntivo così creato alimenta il fuoco dell’inflazione.

Tuttavia, se il finanziamento del deficit è inflazionistico o meno dipende dalla natura del finanziamento del deficit. Essendo di carattere improduttivo, le spese di guerra fatte attraverso il finanziamento del deficit sono sicuramente inflazionistiche. Ma se viene fatta una spesa per lo sviluppo, il finanziamento del deficit può non essere inflazionistico anche se risulta in un aumento dell’offerta di denaro.

ADVERTISEMENTS:

Per citare il parere di un esperto: “Il finanziamento in disavanzo, intrapreso allo scopo di costruire capitale utile durante un breve periodo di tempo, è probabile che migliori la produttività e, in ultima analisi, aumenti l’elasticità delle curve di offerta”. E l’aumento della produttività può agire come antidoto contro l’inflazione dei prezzi. In altre parole, l’inflazione che nasce dall’inflazione è di natura temporanea.

La cosa più importante del finanziamento del deficit è che genera un surplus economico durante il processo di sviluppo. Vale a dire, gli effetti moltiplicatori del finanziamento del deficit saranno maggiori se la produzione totale supera il volume dell’offerta di denaro. Di conseguenza, l’effetto inflazionistico sarà neutralizzato. Di nuovo, nei paesi meno sviluppati, la spesa per lo sviluppo è spesso ridotta a causa della mancanza di risorse finanziarie.

È il finanziamento del deficit che soddisfa le esigenze di liquidità di queste economie in crescita. Soprattutto, una leggera dose di inflazione in seguito al finanziamento del deficit è favorevole all’intero processo di sviluppo. In altre parole, il finanziamento del deficit non è anti-sviluppo a condizione che il tasso di aumento dei prezzi sia leggero.

Tuttavia, il risultato finale del finanziamento del deficit è l’inflazione e l’instabilità economica. Anche se indolore, è molto soggetto all’inflazione rispetto ad altre fonti di finanziamento.

Una certa quantità di inflazione è inevitabile nelle seguenti circostanze:

(a) Quando l’economia è completamente occupata, l’aumento dell’offerta di moneta aumenta il reddito monetario aggregato attraverso l’effetto moltiplicatore. Poiché non c’è capacità in eccesso nell’economia, tale aumento del reddito monetario si traduce in un aumento della spesa aggregata, alimentando così l’aumento inflazionistico dei prezzi.

ADVERTISEMENTS:

Ancora una politica persistente di finanziamento del deficit porterebbe presto direttamente all’aumento inflazionistico dei prezzi. È vero che il periodo di gestazione dei beni capitali è lungo. Così, l’effetto dell’aumento della produzione può essere sentito solo dopo un lungo intervallo di tempo. Ma il finanziamento del deficit rilascia immediatamente risorse monetarie che portano ad un’eccessiva domanda aggregata monetaria che crea inflazione da domanda.

(b) Non si può sfuggire al circolo vizioso del finanziamento del deficit una volta adottato questo popolare metodo di finanziamento. I governi di solito ricorrono a questa tecnica poiché il pubblico difficilmente si oppone. L’impatto inflazionistico diventa più forte una volta che viene adottato il finanziamento continuo del deficit.

Se il governo non riesce a stabilizzare il livello dei prezzi, l’aumento dei prezzi porta ad un aumento dei costi che costringe il governo a mobilitare entrate aggiuntive attraverso il finanziamento del deficit. Questo minaccia sicuramente la stabilità dei prezzi. Così si instaura un circolo vizioso di aumento del livello dei prezzi e aumento dei costi.

Così, il finanziamento del deficit ha un grande potenziale di far esplodere le forze inflazionistiche che spingono la domanda e i costi.

(c) Abbiamo già detto che una certa quantità di inflazione è inevitabile nei paesi meno sviluppati. In questi paesi, non tutta la domanda aggregata può essere soddisfatta a causa della bassa produzione. È a causa della mancanza di risorse complementari e di vari tipi di colli di bottiglia che la produzione effettiva è inferiore alla produzione potenziale.

La bassa elasticità nell’offerta di beni essenziali e le crescenti spese aggregate si traducono in alte propensioni al consumo e basse propensioni al risparmio. Quindi, il vero problema dei PMA non è la carenza di domanda effettiva, ma il basso tasso di formazione del capitale, le imperfezioni del mercato, ecc.

ADVERTISEMENTS:

Soprattutto, il modello di consumo alimenta l’aumento dei prezzi inflazionistici in questi paesi. Per esempio, la domanda di cereali alimentari è relativamente più alta in questi paesi. Quando c’è un aumento della domanda aggregata conseguente al finanziamento del deficit, la domanda di cereali alimentari aumenta.

Ma il suo prezzo aumenta a causa dell’anelasticità dell’offerta. Di conseguenza, i prezzi dei beni non agricoli aumentano. Quindi, il finanziamento del deficit è inflazionistico nei paesi meno sviluppati, sia che le economie rimangano allo stato di piena occupazione o meno.

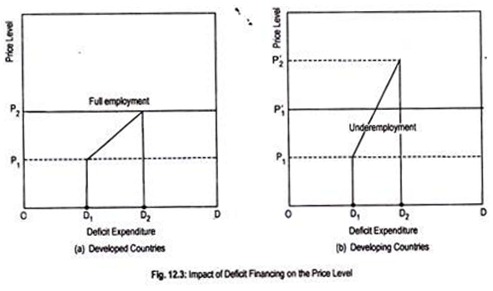

L’impatto del finanziamento del deficit sul livello dei prezzi sia nei paesi sviluppati che in quelli sottosviluppati può essere dimostrato in termini di Fig. 12.3.

Sull’asse orizzontale si misura il volume del finanziamento del deficit e sull’asse verticale il livello dei prezzi. Nei paesi sviluppati, un aumento del finanziamento del deficit da OD1 a OD2 provoca un aumento del livello dei prezzi verso il prezzo di piena occupazione OP2.

Ma una dose minore di finanziamento del deficit nei paesi in via di sviluppo porta a un aumento del livello dei prezzi da OP1 a OP2. Quindi, il finanziamento del deficit e, quindi, l’aumento dell’offerta di moneta è sempre associato a un alto grado di inflazione nei paesi in via di sviluppo come l’India.

ADVERTISEMENTS:

Una stima suggerisce che un bilancio in deficit coperto da un finanziamento in deficit dell’uno per cento porta a un aumento del livello dei prezzi di circa 1,75 per cento.

ii. Finanziamento del deficit e formazione di capitale e sviluppo economico:

La tecnica del finanziamento del deficit può essere usata per promuovere lo sviluppo economico in diversi modi. Nessuno nega il ruolo del finanziamento del deficit nel raccogliere le risorse necessarie allo sviluppo economico, anche se si tratta di un metodo inflazionistico.

Lo sviluppo economico dipende in gran parte dalla formazione di capitale. La fonte di base della formazione del capitale è il risparmio. Ma i paesi meno sviluppati sono caratterizzati da un basso rapporto risparmio-reddito. In questi paesi a basso risparmio, l’inflazione guidata dal deficit finanziario diventa un’importante fonte di accumulazione di capitale.

Durante l’inflazione, i produttori sono ampiamente beneficiati rispetto ai poveri a reddito fisso. La propensione al risparmio dei primi è considerevolmente più alta. Di conseguenza, il risparmio aggregato della comunità diventa più grande e può essere utilizzato per la formazione di capitale per accelerare il livello di sviluppo economico.

ADVERTISEMENTS:

Inoltre, l’inflazione guidata dal deficit tende a ridurre le propensioni al consumo del pubblico. Questo è chiamato “risparmio forzato” che può essere utilizzato per la produzione di beni capitali. Di conseguenza, un rapido sviluppo economico avrà luogo in questi paesi.

Nei paesi sviluppati, il finanziamento del deficit è fatto per aumentare la domanda effettiva. Ma nei PMA, il finanziamento del deficit è fatto per mobilitare il risparmio. Il risparmio così raccolto incoraggia l’aumento del capitale. La tecnica del finanziamento del deficit si traduce in un aumento della spesa pubblica che produce un effetto moltiplicatore favorevole sul reddito nazionale, il risparmio, l’occupazione, ecc.

Tuttavia, l’effetto moltiplicatore del finanziamento del deficit nei paesi poveri deve essere più debole anche se questi paesi presentano un sottoutilizzo delle risorse.

In altre parole, il reddito nazionale non aumenta abbastanza a causa del finanziamento del deficit poiché questi paesi soffrono di carenza di capitale e di altre risorse complementari, di mancanza di conoscenza tecnica e di imprenditorialità, di mancanza di comunicazioni, di imperfezioni del mercato, ecc.

A causa di tutti questi ostacoli questi paesi soffrono di carenza di offerta effettiva piuttosto che di carenza di domanda effettiva. Questo causa una bassa produttività e una bassa produzione. Così, il finanziamento del deficit diventa anti-sviluppo nel lungo periodo.

Tuttavia, questa conclusione è troppo difficile da digerire. Aiuta lo sviluppo economico, anche se non in modo eccezionale. È vero che il finanziamento del deficit è di natura autodistruttiva, poiché tende a generare forze inflazionistiche nell’economia. Ma non bisogna dimenticare che è di natura autodistruttiva in quanto ha la potenzialità di aumentare il livello di produzione per contrastare la minaccia inflazionistica.

Per i paesi sottosviluppati, non c’è una via di fuga per aggirare la tecnica del finanziamento del deficit. Tutti ammettono che ha un carattere inflazionistico. Ma allo stesso tempo aiuta lo sviluppo economico. Da qui il dilemma per i responsabili politici. Tuttavia, tutto dipende dall’entità del finanziamento del deficit e dalla sua gradualità nell’orizzonte temporale del piano di sviluppo.

Deve essere mantenuto entro il limite “sicuro” in modo che le forze inflazionistiche non appaiano nell’economia. Ma nessuno conosce il limite ‘sicuro’. Alla luce di tutto ciò, si dice che il finanziamento del deficit è un “male” ma un “male necessario”. Gran parte del successo del finanziamento del deficit sarà a disposizione dell’economia se le politiche antinflazionistiche saranno impiegate in modo giusto e corretto.

iii. Finanziamento del deficit e distribuzione del reddito:

Si dice che il finanziamento del deficit tende ad allargare l’ineguaglianza del reddito. Questo è dovuto al fatto che crea un eccesso di potere d’acquisto. Ma a causa dell’anelasticità nell’offerta di beni essenziali, l’eccesso di potere d’acquisto della popolazione funge da incentivo all’aumento dei prezzi. Durante l’inflazione, si dice che i ricchi diventano più ricchi e i poveri più poveri. Così, l’ingiustizia sociale diventa prominente.

Tuttavia, tutti i tipi di spesa in deficit, non tendono necessariamente a disturbare la giustizia sociale esistente.

Se il denaro raccolto attraverso il finanziamento del deficit viene speso in beni pubblici o in programmi di benessere pubblico, si può fare una sorta di distribuzione favorevole del reddito e della ricchezza. In definitiva, una dose eccessiva di finanziamento del deficit che porta all’aumento inflazionistico dei prezzi esacerberà l’ineguaglianza dei redditi. Comunque, molto dipende dal volume del finanziamento del deficit.

Avantaggi e svantaggi del finanziamento del deficit:

Il metodo di finanziamento più semplice e popolare è la tecnica del finanziamento del deficit. Ecco perché è il metodo di finanziamento più popolare nei paesi in via di sviluppo.

La sua popolarità è dovuta alle seguenti ragioni:

(a) Vantaggi:

In primo luogo, la massiccia espansione delle attività governative ha costretto i governi a mobilitare risorse da diverse fonti. Come fonte di finanziamento, il gettito fiscale è altamente inelastico nei paesi poveri. Soprattutto, i governi di questi paesi sono piuttosto esitanti a imporre nuove tasse per la paura di perdere popolarità. Allo stesso modo, anche il prestito pubblico è insufficiente per far fronte alle spese dello Stato.

Poiché il finanziamento del deficit non implica alcun problema né per i contribuenti né per i prestatori che prestano il loro surplus di denaro al governo, questa tecnica è la più popolare per far fronte alle spese di sviluppo. Il finanziamento in deficit non toglie denaro dalle tasche di nessuno e tuttavia fornisce risorse massicce.

In secondo luogo, in India, il finanziamento del deficit è associato alla creazione di denaro aggiuntivo prendendo in prestito dalla Reserve Bank of India. Il pagamento degli interessi alla RBI a fronte di questo prestito ritorna al governo indiano sotto forma di profitto. Così, questo prestito o stampa di nuova moneta è virtualmente un metodo senza costi. D’altra parte, il prestito comporta il pagamento di un costo di interesse per i prestatori.

In terzo luogo, le risorse finanziarie (necessarie per finanziare i piani economici) che un governo può mobilitare attraverso il finanziamento del deficit sono certe e note in anticipo. La forza finanziaria del governo è determinabile in caso di finanziamento del deficit. Di conseguenza, il governo trova questa misura utile.

In quarto luogo, il finanziamento del deficit ha certi effetti moltiplicatori sull’economia. Questo metodo incoraggia il governo a utilizzare le risorse disoccupate e sotto-occupate. Questo si traduce in più redditi e occupazione nell’economia.

In quinto luogo, il finanziamento del deficit è un metodo di finanziamento inflazionistico. Tuttavia, l’aumento dei prezzi deve essere un fenomeno di breve periodo. Soprattutto, una leggera dose di inflazione è necessaria per lo sviluppo economico. Quindi, se l’inflazione è mantenuta entro un livello ragionevole, il finanziamento in deficit promuoverà lo sviluppo economico – neutralizzando così gli svantaggi dell’aumento dei prezzi.

Infine, durante l’inflazione, gli investitori privati continuano a investire sempre di più con la speranza di guadagnare ulteriori profitti. Vedendo più profitti, i produttori sarebbero incoraggiati a reinvestire i loro risparmi e i profitti accumulati. Tali investimenti portano ad un aumento del reddito, facendo così partire il processo di sviluppo economico.

(b) Svantaggi:

Gli svantaggi del finanziamento del deficit sono altrettanto importanti.

Gli effetti negativi del finanziamento del deficit sono:

In primo luogo, è un metodo di finanziamento autolesionista perché porta sempre a un aumento inflazionistico dei prezzi. Se non si controlla l’inflazione, i benefici dell’inflazione indotta dal deficit non fruttificherebbero. E i paesi sottosviluppati – essendo paesi sensibili all’inflazione – sono esposti ai pericoli dell’inflazione.

In secondo luogo, l’inflazione indotta dal deficit aiuta le classi produttive e gli uomini d’affari a prosperare. Ma i lavoratori a reddito fisso soffrono durante l’inflazione. Questo aumenta la distanza tra le due classi. In altre parole, la disuguaglianza di reddito aumenta.

In terzo luogo, un altro importante svantaggio del finanziamento del deficit è che distorce il modello di investimento. Un maggiore motivo di profitto induce gli investitori a investire le loro risorse in industrie a rapido profitto. Naturalmente, l’investimento in tali industrie non è auspicabile nell’interesse dello sviluppo economico di un paese.

In quarto luogo, il finanziamento del deficit può non dare buoni risultati nella creazione di opportunità di lavoro. La creazione di occupazione aggiuntiva è di solito ostacolata nei paesi arretrati a causa della mancanza di materie prime e macchinari anche se sono disponibili finanziamenti adeguati.

In quinto luogo, quando il potere d’acquisto del denaro diminuisce in seguito all’aumento dei prezzi dell’inflazione, un paese sperimenta la fuga dei capitali all’estero per un ritorno sicuro, portando così a una scarsità di capitale.

Infine, questo metodo di finanziamento inflazionistico porta ad un maggior volume di deficit nella bilancia dei pagamenti di un paese. In seguito all’aumento inflazionistico dei prezzi, l’esportazione diminuisce mentre la fattura di importazione aumenta, e le risorse vengono trasferite dalle industrie di esportazione alle industrie concorrenti di importazione.

Conclusione:

Nonostante ciò, il finanziamento del deficit è inevitabile nei PMA. Gran parte del suo successo dipende da come vengono impiegate le misure anti-inflazionistiche per combattere l’inflazione. La maggior parte degli svantaggi del finanziamento del deficit possono essere minimizzati se l’inflazione è mantenuta entro i limiti.

E per mantenere l’inflazione entro un livello ragionevole e tollerabile, il finanziamento del deficit deve essere mantenuto entro limiti sicuri. Non solo è difficile stabilire un “limite sicuro”, ma è anche difficile evitare questa tecnica di finanziamento necessaria per lo sviluppo pianificato. Ancora allora, il finanziamento in deficit è inevitabile.

È un male ma necessario. Considerando le necessità dell’economia, il suo uso non può essere scoraggiato. Ma considerando gli effetti del finanziamento del deficit sull’economia, il suo uso deve essere limitato. Quindi, si deve fare un compromesso in modo che anche i benefici del finanziamento del deficit siano raccolti.