I migliori investitori americani hanno ottenuto rendimenti a due cifre per anni, a volte decenni. Seguire questi grandi investitori è una grande strategia per due motivi. Primo, potete imparare come questi investitori pensano e operano, aumentando potenzialmente il vostro QI finanziario. In secondo luogo, i loro investimenti possono offrirti idee interessanti in cui puoi scegliere di investire anche tu.

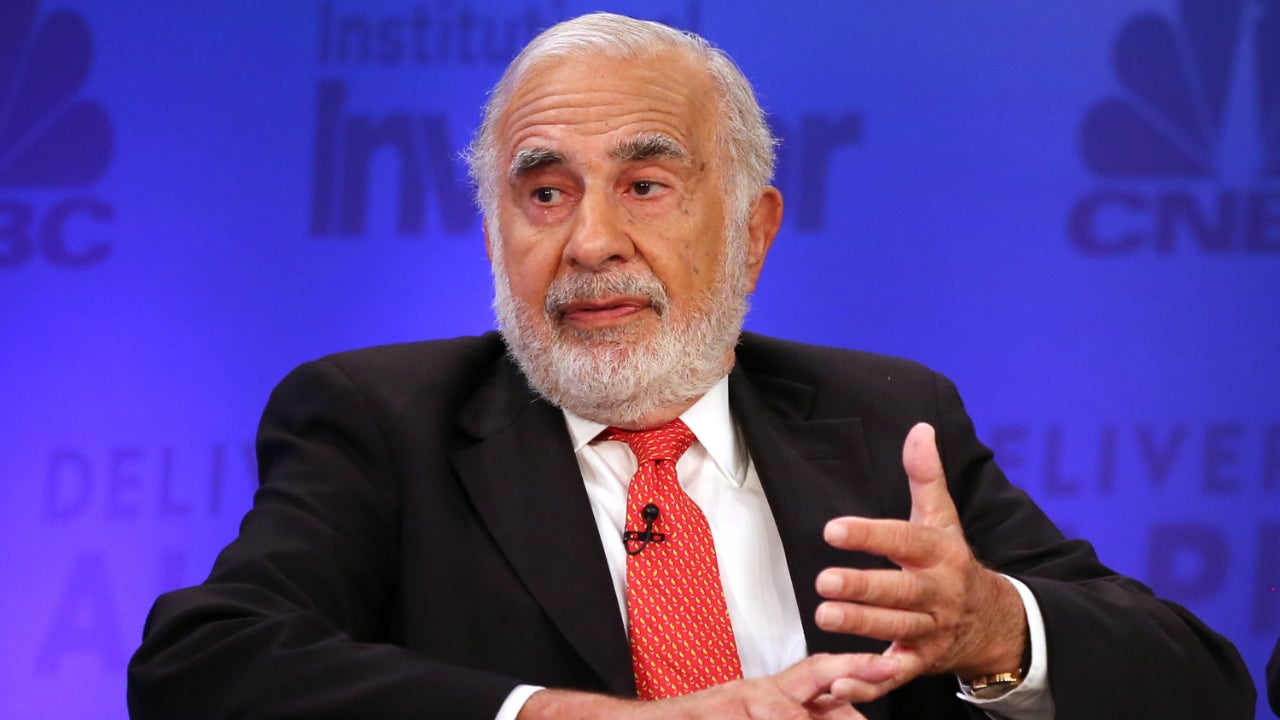

Da titani di lunga data come Carl Icahn (nella foto sopra) a superstar recenti come Bill Ackman, ecco sette dei più famosi investitori americani e cosa potresti imparare da loro.

Warren Buffett

Come uno degli investitori più ricchi del mondo, Warren Buffett non ha quasi bisogno di presentazioni. È amministratore delegato e presidente della Berkshire Hathaway, un conglomerato da 500 miliardi di dollari che funge da holding per gli investimenti di Buffett, sia le sue società interamente possedute che i suoi investimenti azionari. Potreste riconoscere alcune delle società – GEICO, Dairy Queen, See’s Candies – così come alcune delle azioni – Wells Fargo, Bank of America, e Apple, tra molte altre.

![]()

Vedi altro

Buffett ha avuto un favoloso successo come investitore, e le azioni della Berkshire sono una leggenda nel settore. Un investimento di 1.000 dollari nel 1965, quando Buffett prese in mano la società, avrebbe avuto un valore di circa 27 milioni di dollari a febbraio 2020. Il suo stock di serie “A” è attualmente scambiato per più di 300.000 dollari a botta, mentre le azioni B sono scambiate ad un più gestibile 200 dollari o giù di lì. Buffett ha accumulato tali guadagni prima come un investitore di valore e poi si è spostato in un investitore di crescita. È noto per il suo stile buy-and-hold a lungo termine e ha detto che il suo periodo di detenzione preferito è per sempre.

Per questa performance e per il suo modo di fare da persona comune – che nasconde un acume affilato negli affari – Buffett è conosciuto come “l’oracolo di Omaha”. La riunione annuale della Berkshire a Omaha è frequentata da decine di migliaia di azionisti ed è talvolta chiamata la “Woodstock del capitalismo”.

Charlie Munger

Charlie Munger è forse più famoso per essere il partner commerciale di lunga data di Warren Buffett, avendo assunto il titolo di vice presidente della Berkshire Hathaway nel 1978. Anche se è famoso per essere il braccio destro di Buffett, ha avuto una carriera di successo negli investimenti prima di entrare nel conglomerato di Omaha e ha anche una lunga pratica come avvocato.

Alle riunioni annuali della Berkshire è famoso per dare due tipi di risposte alle domande degli azionisti. In primo luogo, Munger potrebbe offrire un pezzo di saggezza acerba su come avere successo nel mondo. Per esempio, potrebbe suggerire che hai più probabilità di essere felice impostando le tue aspettative basse o che ti saboterai se sei invidioso degli altri e ti compatisci. È veloce a chiamare tali strategie di auto-sabotaggio stupide. In secondo luogo, può offrire un terso “no comment” dopo una risposta approfondita di Buffett a una domanda degli azionisti.

Munger è famoso tra gli investitori per il suo approccio intellettuale agli investimenti e alla vita, citando spesso il mantra “Invertire, sempre invertire”. Con questo, Munger suggerisce che gli investitori cercano di evitare le cose che sanno che porteranno al fallimento piuttosto che cercare di trovare solo le pratiche che portano al successo. Evitando i fallimenti sicuri, gli investitori hanno più opportunità di avere successo.

Peter Lynch

Peter Lynch ha guidato uno dei più famosi successi dei fondi comuni di tutti i tempi – il fondo Magellan di Fidelity – e ha accumulato un ottimo rendimento. Durante il suo mandato dal 1977 al 1990, Lynch ha ottenuto un rendimento medio annuo del 29,2% per gli investitori che hanno tenuto duro. Sfortunatamente, molti non l’hanno fatto. E questa è una delle lezioni chiave che Lynch doveva insegnare agli investitori: Il denaro insegue i fondi caldi di anno in anno, quindi può facilmente perdere un rimbalzo in un fondo gestito da un buon manager.

![]()

See More

Lynch ha scritto due classici libri sugli investimenti – “One Up on Wall Street” (1989) e “Beating the Street” (1994) – ed è forse più famoso per il suo approccio di buon senso agli investimenti. Per esempio, uno dei consigli più famosi di Lynch è “compra ciò che conosci”. Con questo intende dire che dovresti vedere quali tipi di beni e servizi stanno diventando popolari tra i tuoi amici e familiari, perché questo potrebbe suggerire una nuova azienda emergente.

Bill Ackman

Bill Ackman gestisce Pershing Square Capital Management, ed è uno degli investitori di alto profilo dell’ultimo decennio. Ha fatto una serie di grandi scommesse, e non è timido nell’andare nei media per pubblicizzarle. Una delle prime vittorie di Ackman è stata la sua scommessa contro l’assicuratore di mutui MBIA, che ha pagato durante la crisi finanziaria. Ha ripulito l’operatore di centri commerciali General Growth Properties e il gioco immobiliare Howard Hughes Corporation, dove è presidente del consiglio di amministrazione.

Ma mentre è noto per tali successi, ha anche sperimentato alcuni crolli, tra cui le scommesse altamente pubblicizzate su una svolta a J.C. Penney e una posizione corta su Herbalife. La sua posizione su Herbalife avrebbe tratto profitto se le azioni fossero diminuite sostanzialmente o, come ha affermato, se l’azienda fosse uno schema Ponzi. In un confronto teso con Carl Icahn (il prossimo della lista), Ackman ha fatto il suo caso contro le azioni, che ha finito per sbagliare in modo spettacolare, perdendo quasi un miliardo di dollari. Dopo essere stato smentito, Ackman ha continuato a tenere, dimostrando che anche i grandi commettono errori.

Carl Icahn

Carl Icahn è il più duro degli investitori, e questo ex studente di filosofia di Princeton è noto come uno degli originali raider aziendali degli anni ’80. Questi investitori usavano tecniche come il greenmail (chiedere a una società di riacquistare le sue azioni dall’investitore a un prezzo elevato in cambio che l’investitore lasciasse in pace la società) per strappare profitti alle aziende. Mentre Icahn ha evitato queste tecniche per molti anni, non è stato meno attivo nell’acquistare aziende, vendere divisioni e forzare la vendita di altre aziende. È stato uno degli investitori attivisti di maggior successo sul pianeta ed è ben noto per il suo stile di negoziazione duro.

Icahn ha notoriamente preso l’altro lato del commercio di Ackman su Herbalife, lo ha chiamato “bugiardo” e “piagnucolone” sulla TV nazionale e ha finito per fare una fortuna comprando una grossa fetta di azioni e tenendola per anni. Ha fatto un bagno sulla società di noleggio auto Hertz, tuttavia, fondamentalmente spazzando via un investimento di 1,8 miliardi di dollari quando la società ha annunciato il fallimento nel 2020.

Ben Graham

Ben Graham è salutato come il padre del value investing, un approccio che cerca di comprare 1 dollaro di valore per 0,75 dollari o anche meno. Ha portato il rigore intellettuale alla pratica degli investimenti, ed è anche famoso come il primo istruttore di Warren Buffett. I suoi principi d’investimento sono esposti nel pesante tomo “Security Analysis” (con il co-autore David Dodd) e “The Intelligent Investor”, uno dei libri d’investimento più popolari per la sua chiarezza e schiettezza.

In quest’ultimo libro, Graham introduce il personaggio del signor Mercato, una metafora di come funziona il mercato e un tentativo di mostrare quanto il mercato possa essere maniacale. Un giorno il signor Mercato può essere disposto a vendervi un’azione a un prezzo basso, ma alcuni giorni decide di chiedere un prezzo alto, e potreste non sapere mai quale signor Mercato si presenta. Graham è associato al “cigar butt investing”, un approccio in cui c’è uno sbuffo di valore rimasto in un’azione ma pochi lati negativi nel comprarla.

George Soros

George Soros è uno dei più famosi investitori del pianeta, ma è più un trader o speculatore che un investitore. Cioè, prende posizioni (spesso centinaia) e cerca di trarre profitto quando un titolo si muove. Non è tipicamente un investitore che compra per tenere, come spesso fa Warren Buffett. Al contrario, Soros scambia dentro e fuori da una posizione, e non ha paura di riacquistare una posizione che ha appena venduto se nuove informazioni gli fanno pensare che si muoverà più in alto.

Soros è conosciuto come “L’uomo che ha rotto la Banca d’Inghilterra” a causa della sua massiccia scommessa del 1992 contro la sterlina britannica che gli ha portato un profitto di 1 miliardo di dollari. Soros è anche noto per la sua applicazione del principio di riflessività ai mercati finanziari. Un’idea chiave qui è che i mercati possono creare i propri successi o fallimenti semplicemente attraverso la convinzione degli investitori. Così, se gli investitori continuano a finanziare un’azienda che perde denaro in tempi difficili, possono alla fine permetterle di avere successo. Allo stesso modo, se trattengono il denaro da un’azienda in difficoltà, possono causarne il fallimento. Quindi la convinzione può finire per creare una profezia che si auto-avvera per l’azienda, indipendentemente dalla realtà.

Linea di fondo

Seguire le vite degli investitori famosi è un ottimo modo per sfruttare il loro apprendimento e decenni di esperienza in modo da poter saltare alcune delle lezioni di investimento più difficili e costose. Perché sopportare questi costi se puoi imparare la tua via d’uscita?

Scopri di più:

- Come iniziare a investire

- I migliori broker azionari online per principianti

- Come investire come un professionista con i fondi indicizzati

![]()

Vedi di più