Lorsque les gens se représentent l’investissement, ils imaginent un Gordon Gekko au visage rougeaud hurlant des transactions au téléphone ou un parquet boursier chaotique où vous pourriez tout aussi bien perdre vos économies que les voir croître chaque jour. Mais, s’il vous plaît, changeons l’image. Investir ne doit pas être compliqué. En fait, pour la grande majorité d’entre nous, cela ne devrait pas l’être. Vous pouvez investir et bâtir un patrimoine, reflétant votre tolérance unique au risque, avec seulement trois fonds.

Table des matières

Qu’est-ce que le portefeuille à trois fonds ?

Le portefeuille d’investissement à trois fonds est un moyen simple et peu coûteux d’obtenir une forte diversification et des rendements solides à long terme en investissant dans des fonds indiciels. Les fonds indiciels vous offrent une diversification complète du marché et vous garantissent les rendements du marché, ce que la grande majorité des fonds à coût plus élevé gérés activement ne peuvent pas battre. C’est une méthodologie rendue populaire par les Bogleheads, une communauté d’investisseurs qui s’est développée autour de John Bogle, le fondateur de Vanguard.

Vanguard est le plus grand gestionnaire de fonds indiciels au monde et ses frais d’investissement sont très bas. Comme je les utilise exclusivement pour mes investissements, je vais constituer un portefeuille à trois fonds en utilisant leurs fonds et leurs frais actuels. Cependant, Fidelity et Schwab offrent également des options de fonds indiciels à faible coût et vous pouvez envisager cette voie.

1 – Les actions américaines

Vous ne pouvez pas commencer un portefeuille d’investissement sans actions américaines ! Warren Buffett, bien considéré comme l’un des meilleurs investisseurs au monde, déclare en fait qu’un portefeuille composé à 90% de S&P 500, 10% d’obligations conviendrait à la plupart des familles ! Pour obtenir une exposition diversifiée aux actions américaines, vous pourriez suivre l’une des deux voies suivantes.

Vanguard 500 Index Admiral Shares (VFIAX, ratio de dépenses de 0,04%) : Ce fonds indiciel suit le S&P 500, qui est approximativement composé des 500 plus grandes sociétés américaines cotées en bourse. Investir dans un fonds indiciel comme celui-ci vous garantit d’obtenir le rendement du marché, ce qui est impressionnant lorsque plus de 90 % des fonds gérés activement n’y parviennent pas.

N’oubliez pas que pour obtenir les frais les plus bas de 0,04 %, vous devez avoir au moins 10 000 $ à placer dans ce seul fonds. Si ce n’est pas le cas, vous pouvez envisager le Vanguard S&P 500 ETF (ticker : VOO), qui a le même ratio de frais de 0,04% et aucun investissement minimum.

Vanguard Total Stock Market Index Admiral Shares (VTSAX, ratio de frais de 0,04%) : Le S&P 500 ne comprend que les plus grandes entreprises américaines cotées en bourse, ce qui signifie que vous n’avez pas d’exposition aux milliers d’autres petites entreprises du marché. Si vous voulez une exposition à l’ensemble du marché, avec une diversité un peu plus grande et la croissance potentiellement plus élevée des petits noms, vous devriez investir dans l’indice boursier total.

Similaire à l’indice S&P Admiral Shares, vous avez besoin de 10 000 $ pour investir dans l’indice boursier total de Vanguard. Cependant, il existe un ETF Vanguard Total Stock Market (ticker : VTI), avec le même ratio de dépenses de 0,04% et sans investissement minimum.

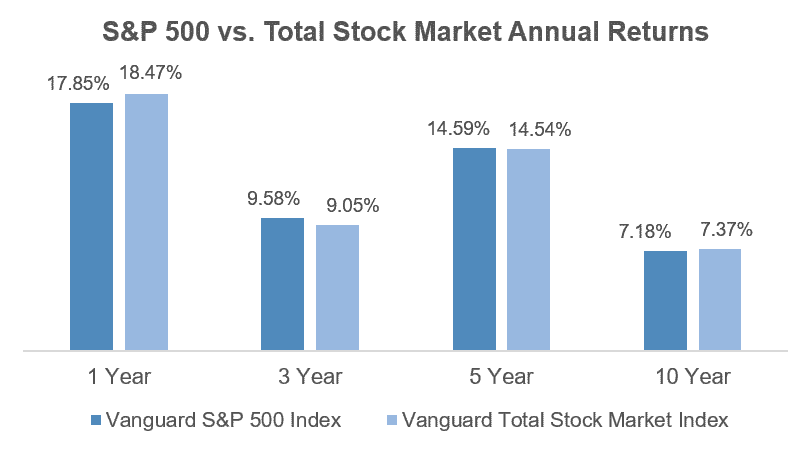

Au fil du temps, les différences de rendement entre le S&P 500 et le Total Stock Market Index ont été assez minimes. Cela s’explique par le fait que même le Total Stock Market Index est fortement lié à ces plus grandes entreprises, car il est toujours réparti en fonction de la taille de chaque entreprise sur le marché total. Les deux sont bien diversifiés et également peu coûteux, de sorte que vous pouvez choisir le fonds qui vous convient le mieux.

2 – Obligations américaines

Si vous êtes jeune et à l’aise avec la volatilité (grandes fluctuations à la hausse et à la baisse de vos placements), vous pourriez vous contenter des actions. Cependant, si vous souhaitez ajouter une certaine diversité de classes d’actifs et une certaine stabilité à votre portefeuille, l’étape suivante consiste à ajouter des obligations. Les obligations ont un rendement à long terme inférieur à celui des actions, mais elles sont généralement plus stables et ont une corrélation négative avec les actions, ce qui est idéal pour la diversification (lorsque les actions baissent, les obligations montent généralement). Bien qu’il existe de nombreux fonds obligataires, j’ai ici un net favori.

Vanguard Total Bond Market Index Admiral Shares (VBTLX, ratio de dépenses de 0,05%) : L’indice Total Bond Market est composé à plus de 60% d’obligations d’État américaines, le reste étant constitué d’obligations de sociétés « investment grade ». Investment grade signifie que les agences de notation ont déterminé que les sociétés émettrices des obligations ont une bonne situation financière et sont susceptibles de rembourser les prêteurs (toute personne qui possède les obligations – donc, vous !).

Encore une fois, si vous n’avez pas les 10 000 $ pour un fonds Admiral, vous pouvez acheter le FNB Total Bond Market de Vanguard (ticker : BND) qui a les mêmes frais de 0,05 % et aucun investissement minimum.

Note : Si vous utilisez d’autres fonds obligataires ou d’autres fournisseurs de fonds indiciels, assurez-vous de vérifier la composition du portefeuille. Les fonds dits de dette » à haut rendement « , ou dont la notation de crédit est inférieure à Baa, offrent des rendements courants et des rendements à long terme plus importants, mais rien n’est gratuit. Ces entreprises sont plus risquées et, par conséquent, leurs obligations sont plus volatiles. La dette à haut rendement est également plus étroitement corrélée au marché boursier, ce qui réduit votre avantage en termes de diversification. C’est pourquoi l’autre nom du haut rendement sur le marché est « junk ».

3 – Actions internationales

Comme mentionné ci-dessus, Warren Buffett pense que la plupart des familles peuvent s’arrêter à un portefeuille à deux fonds. John Bogle, le fondateur de Vanguard, est d’accord. Cependant, tous deux notent qu’il s’agit d’une préférence pour la simplicité plutôt que d’une recommandation historiquement testée. Certains investisseurs, dont Buffett et Bogle, pensent que vous obtenez déjà une exposition internationale par le biais du marché boursier américain, car la plupart des grandes sociétés cotées en bourse sont des entreprises mondiales générant des bénéfices à l’étranger.

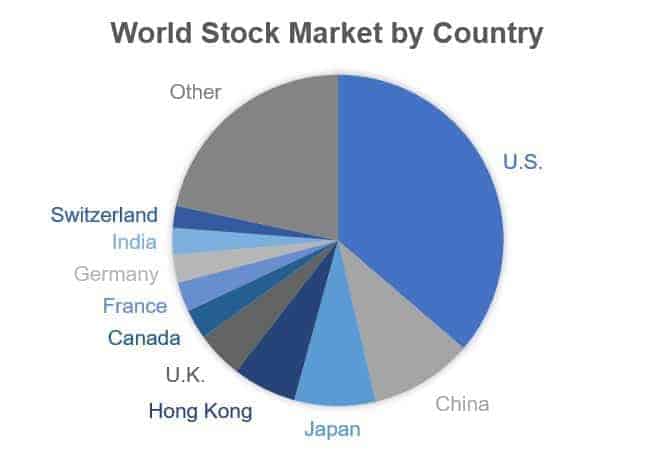

Bien qu’il soit difficile de discuter avec les superstars de l’investissement, nombreux sont ceux qui voient l’avantage d’investir dans des actions internationales. D’abord, nous vivons dans un monde global. Penser que les actions américaines auront une meilleure performance à long terme que les autres marchés développés est au mieux nationaliste, et au pire à courte vue. Fin 2016, le marché boursier américain représentait 36 % du marché mondial total. Êtes-vous prêt à ne pas avoir d’exposition directe à plus de 60 % du marché ? Si ce n’est pas le cas, vous pouvez ajouter des actions internationales à votre portefeuille pour un équilibre classique à trois fonds!

Vanguard Total International Stock Index Admiral Shares (VTIAX, ratio de dépenses de 0,11%) : Ce fonds vous donne une exposition aux marchés boursiers développés et émergents du monde entier, à l’exclusion des États-Unis.Comme dans les autres exemples, si vous n’avez pas 10 000 $ à investir uniquement dans votre allocation internationale, il existe un FNB Vanguard Total International Stock (ticker : VXUS) avec le même 0.11% et une exposition d’investissement très similaire.

N’oubliez pas que si certains marchés internationaux, comme l’Europe et le Japon, sont bien développés et liquides (faciles à négocier en entrée et en sortie sans impact sur les prix), l’ajout d’un fonds international peut ajouter de la volatilité à votre portefeuille. Investir dans les économies émergentes est risqué, car vous pouvez être confronté à l’intervention des gouvernements, à des changements majeurs dans les conditions macroéconomiques et à des fluctuations importantes des prix, simplement parce que les marchés sont plus petits et moins liquides. Vous introduisez également un risque de change, que vous n’avez pas directement lorsque tous vos investissements sont dans votre monnaie nationale. Pour cette raison, alors que les marchés internationaux représentent plus de 60 % de l’ensemble du marché boursier mondial, la plupart des investisseurs maintiennent leur exposition internationale inférieure à leur exposition américaine.

Résumé : Pourquoi utiliser un portefeuille à trois fonds ?

L’une des questions les plus courantes que je reçois au sujet du portefeuille à trois fonds est la suivante : « Un portefeuille à trois fonds est-il vraiment mieux que de simplement utiliser un fonds de retraite à date cible ? » Donc, avant que la question ne commence à surgir ici, je me dis que je vais juste y répondre !

Pour un investisseur qui veut un portefeuille d’investissement complètement sans intervention où il pourrait simplement configurer ses dépôts automatiques et l’oublier pendant 20 ans, non, un portefeuille à trois fonds peut ne pas être meilleur. Vos trois fonds progresseront à des taux différents, les actions progressant généralement plus vite que les obligations, ce qui déséquilibrera votre répartition d’actifs. Si vous êtes un investisseur non interventionniste, vous n’aurez pas envie d’intervenir périodiquement pour corriger ce déséquilibre, de sorte qu’à l’approche de la retraite, la part des actions sera plus élevée qu’au départ. C’est risqué et à l’opposé de la stratégie typique qui consiste à se tourner vers la sécurité à l’approche de la retraite.

Alternativement, le portefeuille à trois fonds présente certains avantages pour l’investisseur bricoleur qui est prêt à mettre un peu la main à la pâte. Vous n’avez certainement pas besoin d’un diplôme en finance pour gérer un portefeuille à trois fonds, et il y a quelques points positifs majeurs à considérer.

- Vous paierez des frais moins élevés. Avec les frais actuels de Vanguard, vous pourriez construire un portefeuille à trois fonds comprenant 65% d’actions américaines, 20% d’obligations et 15% d’actions internationales pour 0,05% contre le coût actuel d’un fonds Vanguard Target Date Retirement de 0,16%. Bien que les deux structures de frais soient très faibles, surtout si l’on considère les frais associés aux fonds gérés activement, les économies font quand même une certaine différence à long terme.

- Vous contrôlez votre répartition d’actifs. Avec un fonds à date cible, le rééquilibrage automatique entre les classes d’actifs est déterminé par le gestionnaire du fonds, pas par vous. S’il décide soudainement qu’il veut être dans plus d’actions internationales, vous êtes dans le coup. La plupart des gens sont touchés par la lente évolution vers une plus grande exposition aux obligations à l’approche de la retraite. Si cette évolution accroît la stabilité du portefeuille, elle réduit les rendements. Si vous êtes plus à l’aise avec une exposition au risque plus élevée, que ce soit par préférence ou par situation personnelle, un portefeuille à trois fonds vous permet de garder vos investissements directement en ligne avec vos objectifs.

- Vous obtiendrez de meilleurs résultats que la grande majorité des fonds gérés activement. Selon Bill Miller, le célèbre investisseur qui a dirigé Legg Mason Capital Management de 1991 à 2005, battant le marché chaque année, a un jour qualifié sa série de « peut-être 95 % de chance. » La vérité est que plus de 91 % des fonds survivants ont sous-performé le marché depuis 1982. Ce chiffre grimpe si l’on inclut les fonds qui ont échoué. Puisque nous ne pouvons voir les gestionnaires qui ont réussi que rétrospectivement, acheter le marché vous garantit pratiquement de battre la plupart des professionnels sur le long terme.

- Autres avantages : Efficacité fiscale, simplicité, facilité de gestion, pas de risque lié au gestionnaire de fonds, et plus encore !

Vous pouvez choisir de rendre les choses aussi compliquées ou coûteuses que vous le souhaitez en matière d’investissement. Mais trois fonds. C’est tout ce qu’il faut pour construire votre richesse. Pas un diplôme en finance, un day trading sans fin ou des années à Wall Street, mais la capacité de choisir un plan d’investissement simple et peu coûteux et de s’y tenir à long terme.

Comment se porte votre argent ?

Vous vous demandez si vous faites les bonnes choses avec votre argent ou sur quoi vous devriez vous concentrer ensuite ? Téléchargez notre liste de contrôle rapide sur la santé financière et voyez où vous en êtes !

.