- Qu’est-ce qu’un investissement?

- Rendement attendu

- Qu’est-ce qu’une action ?

- Qu’est-ce qu’une obligation ?

- Pourquoi j’achèterais des obligations ?

- Pourquoi achèterais-je des actions ?

- Quel véhicule d’investissement devrais-je utiliser ?

- Les actions et les obligations sont différentes des fonds communs de placement et des FNB

- Fonds communs de placement et fonds négociés en bourse (FNB)

- Les avantages et les inconvénients des fonds communs de placement et des FNB

- En résumé

Qu’est-ce qu’un investissement?

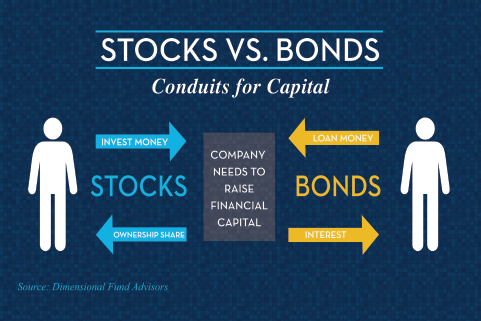

Ce post expliquera les différences entre les obligations vs les actions vs les fonds communs de placement vs les fonds négociés en bourse, mais avant cela, nous devons définir « un investissement ». Au niveau le plus élémentaire, un investissement représente le renoncement à la consommation actuelle afin d’acheter quelque chose dans le futur. En d’autres termes, au lieu d’acheter une banane aujourd’hui, je mets de côté mon argent pour pouvoir acheter deux bananes dans le futur. Pourquoi ferais-je cela ? Peut-être que j’ai plus de bananes que ce dont j’ai besoin aujourd’hui. Ou peut-être que je veux vraiment pouvoir acheter plusieurs bananes dans le futur.

Rendement attendu

Pour déterminer le taux dont j’ai besoin pour mon investissement, il doit y avoir une sorte de compensation pour renoncer à la consommation actuelle. Cette compensation est un taux de rendement attendu. Si je vais investir mon argent pour l’avenir, et qu’il y a beaucoup de certitude sur le moment où je vais le récupérer et sur le montant que je vais récupérer, je n’ai pas besoin de cette compensation. En revanche, si je ne suis pas sûr de revoir mon argent un jour, ou si je ne sais pas quel taux de rendement je vais obtenir, je veux une compensation plus importante pour investir. Et cela nous amène aux actions et aux obligations.

Qu’est-ce qu’une action ?

Avec une action, il y a beaucoup d’incertitude autour du rendement futur des actions. Ce n’est pas une obligation contractuelle, c’est une part de propriété. Quand j’achète une action, ils n’ont pas de contrat légal disant qu’ils doivent me payer un certain taux. Il y a des dividendes, mais s’ils ne sont pas versés, il ne se passe rien ou presque du côté de l’entreprise. Peut-être même que le prix de l’action baisse. Si j’achète une action, je vais exiger un taux de rendement plus élevé qu’une obligation. Plus l’action est volatile, peut-être plus les dividendes qu’elle verse sont faibles, moins son modèle économique est éprouvé, et plus mon taux de rendement requis est élevé.

Un investissement est une consommation future en échange d’une consommation actuelle – avec un taux de rendement requis. Les actions sont généralement plus risquées et plus agressives que les obligations, mais avec des taux de rendement requis plus élevés. Ce qui nous amène à posséder des actions et des obligations dans mon portefeuille.

Qu’est-ce qu’une obligation ?

Une obligation est une obligation contractuelle avec un émetteur qui exige qu’il me paie, sinon, il est légalement en défaut. Si j’achète une obligation d’État, je prête de l’argent au gouvernement fédéral. S’il ne me rembourse pas, il est techniquement en défaut de paiement. La situation est la même pour une entreprise : Je prête de l’argent à une entreprise, elle est contractuellement obligée de me rembourser. C’est une obligation d’entreprise. Moins l’entreprise est solvable, plus le taux de rendement que j’exigerai sera élevé. En effet, il est moins probable qu’elle me rembourse ou, en d’autres termes, j’ai moins confiance dans sa capacité à me rembourser. De même, plus je place mon argent longtemps, plus je veux un rendement élevé. Si je prête mon argent du jour au lendemain, je n’ai pas besoin d’un rendement élevé. Si je le prête pendant 30 ans, je veux un rendement plus élevé, car qui sait ? Beaucoup de choses peuvent se produire pendant cette période.

Pourquoi j’achèterais des obligations ?

Quand j’achète des obligations, je le fais pour trois raisons :

- Revenu

- Diversification

- Sécurité

Revenu : Le revenu des obligations prend la forme d’un coupon. Les obligations versent, en général, des intérêts semestriels. Puis, à l’échéance, je récupère mon capital. C’est une fonction précieuse, surtout lorsque je tente de générer un salaire à partir de mon portefeuille.

Diversification : Le plus souvent, les obligations évoluent dans le sens inverse des actions. Si les actions montent, les obligations peuvent ne pas être aussi performantes. Lorsque les actions chutent, ou lorsqu’elles sont dans un marché baissier, les obligations ont tendance à s’en sortir. Ce n’est pas toujours le cas. Il s’avère que dans les périodes où l’inflation est supérieure à 3 %, les actions et les obligations ont tendance à évoluer dans la même direction. On parle de corrélation lorsque la similitude entre les rendements des actions et des obligations augmente et se rapproche de 1,0, ou évolue dans la même direction, à mesure que l’inflation augmente. Dans d’autres environnements, la corrélation tend à être très faible. C’est pourquoi j’aime combiner les deux classes d’actifs.

Sécurité : J’ai mentionné que parfois les obligations chutent, ou qu’elles ne font pas aussi bien que les actions, mais une mauvaise année sur le marché obligataire est très différente d’une mauvaise année sur le marché boursier. En fait, la pire année pour les obligations au cours des trois dernières décennies a été 1994, lorsque le marché obligataire, tel que mesuré par les principaux indices, a chuté d’environ 3 %.1 3 % est un mauvais jour sur le marché boursier, mais c’est la pire année depuis plusieurs décennies pour les obligations. Cela illustre le fait que les obligations sont généralement une classe d’actifs beaucoup plus sûre que les actions. En raison de cette sécurité et de cette diversification, vous ne voulez pas être trop agressif dans la recherche de revenus de vos obligations. Vous voulez un revenu, bien sûr, mais n’oubliez pas que les obligations doivent également remplir ces deux autres fonctions de revenu et de diversification. Les obligations à haut rendement, les obligations des marchés émergents, les titres privilégiés, les prêts bancaires et d’autres types d’obligations plus risqués peuvent fournir un revenu plus élevé, mais ils ne répondent pas nécessairement aux considérations importantes de diversification et de sécurité que vous recherchez lorsque vous décidez d’acheter des obligations. Les obligations à maturité courte ou intermédiaire (disons, 10 ans et moins), de haute qualité et notées investment-grade peuvent remplir les trois fonctions de revenu, de diversification et de sécurité.

Devriez-vous investir dans des obligations ? Consultez cet article de blog pour vous aider à décider.

Pourquoi achèterais-je des actions ?

Lorsque vous décidez d’acheter des actions, c’est parce que vous recherchez la croissance. C’est-à-dire que vous avez besoin que votre portefeuille augmente à un certain taux de rendement au fil du temps afin d’atteindre vos objectifs financiers. C’est là que l’inflation entre en jeu au fil du temps, et vous avez besoin de classes d’actifs qui vont suivre le rythme de l’inflation, voire la dépasser – et c’est ce que font les actions. Les dividendes des entreprises peuvent augmenter. Une bonne société peut augmenter son dividende au fil du temps. Vous pouvez constater une appréciation du capital si les bénéfices, les perspectives de croissance ou les dividendes de la société augmentent. L’idée d’acheter des actions est que, en les ajoutant à un portefeuille, vous avez des rendements attendus plus élevés au fil du temps.

Dans un exemple hypothétique, peut-être que la moyenne à long terme des obligations se situe quelque part dans la fourchette de 3 à 5 %, selon le type d’obligations que j’achète. La moyenne à long terme des actions se situe peut-être dans une fourchette de 6 à 10 %, en fonction de mon horizon temporel et du type d’actions. En achetant à la fois des actions et des obligations dans une certaine proportion – beaucoup de gens choisissent 60/40, 50/50, 70/30, ou vice versa – je me retrouve avec un portefeuille mixte dont le rendement se situe entre 5 et 6 %. J’aurai beaucoup moins de volatilité qu’en achetant uniquement des actions, et des rendements plus élevés qu’en achetant uniquement des obligations.

Quel véhicule d’investissement devrais-je utiliser ?

Quand il est temps de décider quel type d’investissement acheter, j’ai le choix. J’ai pris la décision d’acheter des actions ou des obligations ou les deux. Maintenant, je dois choisir un véhicule. Cela peut être des titres individuels, des fonds communs de placement ou des fonds négociés en bourse, souvent appelés FNB.

Les actions et les obligations sont différentes des fonds communs de placement et des FNB

Les titres individuels sont exactement ce que leur nom indique. Je sors et j’achète une action individuelle. Microsoft, General Electric, Apple, etc. Ou une obligation individuelle, comme une obligation municipale ou une obligation du Trésor. Ce qui est bien, c’est que je choisis exactement ce que je veux. Je sais exactement ce que je possède. De plus, il n’y a pas de frais courants ou de frais de gestion. Le mauvais côté, c’est que je suis responsable de la gestion, de la recherche et de la diligence raisonnable de ce portefeuille. Je suis également responsable de la surveillance du portefeuille. La plupart des gens ne sont pas des professionnels du crédit ou des analystes en valeurs mobilières, ils assument donc une fonction pour laquelle ils n’ont pas forcément de formation. Selon la taille de votre portefeuille, il peut également être difficile d’obtenir une diversification appropriée avec des titres individuels. C’est pourquoi les fonds communs de placement et les fonds négociés en bourse ont vu le jour.

Fonds communs de placement et fonds négociés en bourse (FNB)

Les fonds communs de placement et les fonds négociés en bourse ne sont pas des investissements, au sens où une action ou une obligation l’est. Les actions et les obligations sont des catégories d’actifs. Les fonds communs de placement et les FNB sont des véhicules d’investissement en commun, où l’argent d’un certain nombre d’investisseurs est réuni pour acheter de grands blocs ou de grandes collections de titres.

Les avantages et les inconvénients des fonds communs de placement et des FNB

Posséder un fonds commun de placement ou un FNB vous donne une diversification instantanée. Il vous donne également une gestion professionnelle. Ce sont les points positifs des fonds communs de placement ou des fonds négociés en bourse. L’inconvénient, bien sûr, est que vous avez moins de contrôle sur ce que vous possédez. Une fois que vous achetez un fonds commun de placement ou un FNB, vous n’avez aucun contrôle sur ce qui y entre ou en sort. Il peut s’agir d’une décision active de la part d’un gestionnaire de fonds commun de placement qui décide des entrées et des sorties – quelqu’un qui devrait être un analyste professionnel du crédit ou des valeurs mobilières. Les entrées et les sorties d’un fonds commun de placement ou d’un FNB peuvent également être fondées sur des règles. Par exemple, un fonds S&P 500 qui n’achète que des actions du S&P 500. D’une manière ou d’une autre, vous n’avez pas votre mot à dire sur ce que vous possédez, en fin de compte.

Il y a aussi des dépenses continues impliquées avec les FNB et les fonds communs de placement qui doivent être prises en compte. Cela étant dit, avec de nombreux fonds communs de placement et FNB de nos jours, les dépenses sont relativement faibles. Et si vous magasinez, vous devriez être en mesure d’atténuer les dépenses à un degré raisonnable.

Pour en savoir plus sur la question de savoir si les FNB conviennent à votre portefeuille, écoutez l’épisode #113 du podcast : Les FNB vous conviennent-ils ?

Il y a bien sûr des avantages et des inconvénients, comme pour tout ce qui concerne l’investissement, de posséder des titres individuels, ou de posséder des fonds communs de placement, ou de posséder des FNB. En fin de compte, pour de très nombreuses personnes, ces véhicules communs seront les plus judicieux. Les titres individuels peuvent convenir pour compléter vos avoirs, mais pour beaucoup de gens, la base de leur portefeuille va être ces véhicules mis en commun, les fonds communs de placement et les fonds négociés en bourse qui se concentrent sur des coûts relativement faibles, une diversification relativement large et un style d’investissement relativement cohérent.

En résumé

Lorsqu’il s’agit d’investir, votre première tâche est de décider : « Est-ce que je veux des actions par rapport à des obligations ? » Pour la plupart des gens, la réponse n’est pas « Je veux l’un » ou « Je veux l’autre », c’est « Oui, je veux les deux », puis de choisir votre combinaison des deux. Ensuite, vous décideriez du véhicule à utiliser pour mettre en œuvre vos choix de répartition de l’actif, que ce véhicule pour vos placements soit des fonds communs de placement, des fonds négociés en bourse ou des titres individuels.

Pour plus d’information sur ce sujet ou sur tout autre sujet lié aux finances personnelles, communiquez avec nous à Pure Financial.