Kun ihmiset kuvittelevat sijoittamisen, he kuvittelevat punaposkisen Gordon Gekkon huutelemassa kauppoja puhelimeen tai kaoottisen pörssin lattialla, jossa voit yhtä helposti menettää säästösi kuin katsella, kuinka ne kasvavat joka päivä. Mutta pyydän, pyydän, muutetaan kuva. Sijoittamisen ei tarvitse olla monimutkaista. Itse asiassa suurimmalle osalle meistä sen ei pitäisi olla. Voit sijoittaa ja kartuttaa varallisuutta ainutlaatuisen riskinsietokykysi mukaisesti vain kolmella rahastolla.

Sisällysluettelo

Mikä on kolmen rahaston salkku?

Kolmen rahaston sijoitussalkku on yksinkertainen ja edullinen tapa saavuttaa vahva hajautus ja vankka pitkän aikavälin tuotto sijoittamalla indeksirahastoihin. Indeksirahastot tarjoavat sinulle täydellisen markkinahajonnan ja takaavat sinulle markkinatuoton, mitä valtaosa aktiivisesti hoidetuista korkeampikustannuksisista rahastoista ei pysty voittamaan. Menetelmän teki suosituksi Bogleheads, sijoittajayhteisö, joka kehittyi Vanguardin perustajan John Boglen ympärille.

Vanguard on maailman suurin indeksirahastojen hoitaja, ja sen sijoituspalkkiot ovat erittäin alhaiset. Koska käytän niitä yksinomaan sijoituksissani, aion rakentaa kolmen rahaston salkun käyttäen niiden rahastoja ja nykyisiä maksuja. Fidelity ja Schwab tarjoavat kuitenkin myös edullisia indeksirahastovaihtoehtoja, ja saatat haluta harkita sitä reittiä.

1 – Yhdysvaltalaiset osakkeet

Sijoitussalkkua ei voi aloittaa ilman yhdysvaltalaisia osakkeita! Warren Buffett, jota pidetään yhtenä maailman parhaista sijoittajista, itse asiassa toteaa, että 90 % S&P 500, 10 % joukkovelkakirjasalkku toimisi useimmille perheille! Saadaksesi hajautetun USA:n osakealtistuksen voit toimia kahdella tavalla.

Vanguard 500 Index Admiral Shares (VFIAX, 0,04 % kulusuhde): Tämä indeksirahasto seuraa S&P 500:aa, joka koostuu suunnilleen 500 suurimmasta julkisesti noteeratusta yhdysvaltalaisesta yrityksestä. Sijoittaminen tämän kaltaiseen indeksirahastoon takaa, että saat markkinatuottoa, mikä on vaikuttavaa, kun yli 90 % aktiivisesti hallinnoiduista rahastoista ei onnistu siinä.

Kannattaa muistaa, että saadaksesi alhaisimman 0,04 %:n palkkion, sinulla on oltava vähintään 10 000 dollaria sijoitettavaksi tähän yhteen rahastoon. Jos sinulla ei ole, voit harkita Vanguard S&P 500 ETF:ää (ticker: VOO), jolla on sama 0,04 %:n kulusuhde eikä sijoituksen vähimmäismäärää.

Vanguard Total Stock Market Index Admiral Shares (VTSAX, 0,04 %:n kulusuhde): S&P 500 sisältää vain suurimmat julkisesti noteeratut yhdysvaltalaiset yhtiöt, mikä tarkoittaa, että sinulla ei ole altistumista tuhansille muille markkinoiden pienemmille yhtiöille. Jos haluat altistua koko markkinalle, jossa on jonkin verran suurempi monimuotoisuus ja pienempien nimien mahdollisesti suurempi kasvu, sinun kannattaa sijoittaa osakemarkkinoiden kokonaisindeksiin.

Vanguardin osakemarkkinoiden kokonaisindeksiin sijoittaaksesi tarvitset S&P Index Admiral Shares -indeksin tapaan 10 000 dollaria. On kuitenkin olemassa Vanguard Total Stock Market ETF (ticker: VTI), jolla on sama 0,04 %:n kulusuhde ja jolla ei ole sijoituksen vähimmäismäärää.

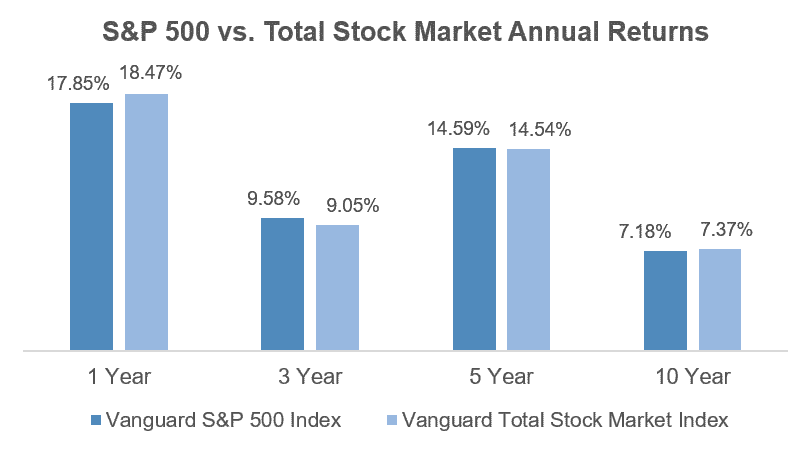

Aikojen saatossa S&P 500:n ja Total Stock Market -indeksin väliset tuottoerot ovat olleet melko vähäisiä. Tämä johtuu siitä, että jopa Total Stock Market Index on vahvasti sidottu näihin suurimpiin yhtiöihin, sillä se on edelleen allokoitu kunkin yhtiön koon perusteella kokonaismarkkinoilla. Molemmat ovat hyvin hajautettuja ja yhtä edullisia, joten voit valita, kumpi rahasto sopii sinulle parhaiten.

2 – Yhdysvaltain joukkovelkakirjalainat

Jos olet nuori ja kestät mielelläsi volatiliteettia (suuria heilahteluja ylös- ja alaspäin sijoituksissasi), voit olla tyytyväinen pelkkiin osakkeisiin. Jos kuitenkin haluat lisätä salkkuusi omaisuusluokkien monimuotoisuutta ja vakautta, seuraava askel on lisätä joukkovelkakirjoja. Joukkovelkakirjojen pitkän aikavälin tuotto on alhaisempi kuin osakkeiden, mutta ne ovat yleensä vakaampia ja korreloivat negatiivisesti osakkeisiin, mikä on ihanteellista hajauttamisen kannalta (kun osakkeet laskevat, joukkovelkakirjat yleensä nousevat). Vaikka joukkolainarahastoja on paljon, tässä minulla on selkeä suosikki.

Vanguard Total Bond Market Index Admiral Shares (VBTLX, kulusuhde 0,05 %): Total Bond Market Index koostuu yli 60-prosenttisesti Yhdysvaltain valtion joukkovelkakirjalainoista ja loput ”investment grade” -luokan yrityslainoista. Investointiluokka tarkoittaa, että luottoluokituslaitokset ovat todenneet, että joukkovelkakirjalainoja liikkeeseen laskevat yritykset ovat hyvässä taloudellisessa asemassa ja maksavat todennäköisesti lainanantajille (kaikille, jotka omistavat joukkovelkakirjalainoja – siis sinulle!) takaisin.

Jälleen kerran, jos sinulla ei ole 10 000 dollaria Admiral-rahastoon, voit ostaa Vanguardin Total Bond Market ETF:n (ticker: BND), jolla on sama 0,05 prosentin palkkio eikä sijoitusminimejä.

Huomautus: Jos käytät muita joukkovelkakirjarahastoja tai muita indeksirahastojen tarjoajia, muista tarkistaa salkun koostumus. Rahastot, jotka on nimetty ”high yield” -velkarahastoiksi tai joiden luottoluokitus on alle Baa, tarjoavat suurempia juoksevia tuottoja ja pitkän aikavälin tuottoja, mutta mitään ei saa ilmaiseksi. Nämä yritykset ovat riskialttiimpia, ja siksi niiden joukkovelkakirjalainat ovat epävakaampia. High yield -lainat korreloivat myös läheisemmin osakemarkkinoihin, mikä vähentää hajautushyötyäsi. Siksi high yieldin toinen nimi markkinoilla on ”roskalainat.”

3 – Kansainväliset osakkeet

Kuten edellä mainittiin, Warren Buffettin mielestä useimmat perheet voivat pysähtyä kahden rahaston salkkuun. Vanguardin perustaja John Bogle on samaa mieltä. Molemmat toteavat kuitenkin, että kyseessä on yksinkertaisuuden suosiminen historiallisesti testatun suosituksen sijaan. Jotkut sijoittajat, Buffett ja Bogle mukaan luettuina, ovat sitä mieltä, että Yhdysvaltojen osakemarkkinoiden kautta saa jo kansainvälistä altistumista, koska useimmat suuret pörssiyhtiöt ovat globaaleja yrityksiä, jotka tuottavat voittoja ulkomailla.

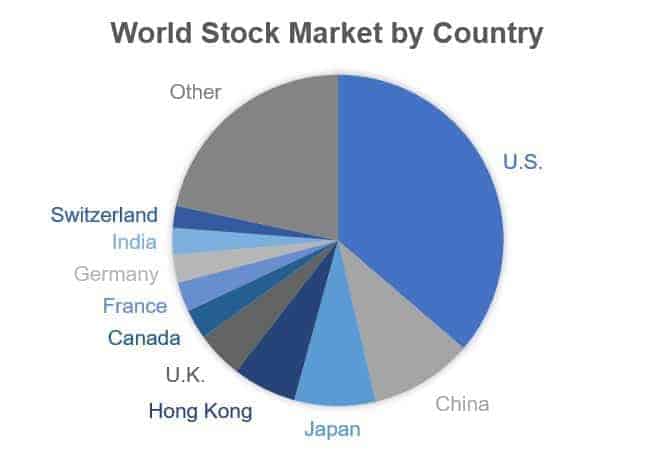

Vaikka on vaikea kiistellä sijoituksen supertähtien kanssa, on monia, jotka näkevät kansainvälisiin osakkeisiin sijoittamisen hyödyt. Ensinnäkin elämme globaalissa maailmassa. Ajatus siitä, että yhdysvaltalaiset osakkeet menestyvät pitkällä aikavälillä paremmin kuin muut kehittyneet markkinat, on parhaimmillaan nationalistista ja pahimmillaan lyhytnäköistä. Vuoden 2016 lopulla Yhdysvaltojen osakemarkkinat edustivat 36 prosenttia koko maailmanmarkkinoista. Oletko valmis olemaan ilman suoraa altistumista yli 60 prosentille markkinoista? Jos et, voit lisätä salkkuusi jonkin verran kansainvälisiä osakkeita klassisen kolmen rahaston tasapainon saavuttamiseksi!

Vanguard Total International Stock Index Admiral Shares (VTIAX, kulusuhde 0,11 %): Tämä rahasto antaa sinulle altistumisen sekä kehittyneille että kehittyville osakemarkkinoille kaikkialla maailmassa, lukuun ottamatta Yhdysvaltoja. Muiden esimerkkien tapaan, jos sinulla ei ole 10 000 dollaria sijoittaa vain kansainväliseen allokaatioon, on olemassa Vanguard Total International Stock ETF (ticker: VXUS), jolla on sama 0,0. Jos sinulla ei ole 10 000 dollaria sijoittaa vain kansainväliseen allokaatioon, on olemassa Vanguard Total International Stock ETF (ticker: VXUS).11 % ja hyvin samankaltainen sijoitusaltistus.

Kannattaa muistaa, että vaikka tietyt kansainväliset markkinat, kuten Eurooppa ja Japani, ovat hyvin kehittyneitä ja likvidejä (niille on helppo käydä kauppaa sisään- ja ulospäin vaikuttamatta hinnoitteluun), kansainvälisen rahaston lisääminen voi lisätä salkkuusi volatiliteettia. Sijoittaminen kehittyviin talouksiin on riskialtista, sillä voit joutua kohtaamaan hallitusten väliintuloja, suuria muutoksia makrotaloudellisissa olosuhteissa ja suuria heilahteluja hinnoittelussa yksinkertaisesti siksi, että markkinat ovat pienemmät ja vähemmän likvidit. Lisäksi otat käyttöön valuuttariskin, jota sinulla ei ole suoraan, kun kaikki sijoituksesi ovat kotivaluutassasi. Tästä syystä, vaikka kansainväliset markkinat muodostavat yli 60 % koko maailman osakemarkkinoista, suurin osa sijoittajista pitää kansainvälisen altistumisensa alhaisempana kuin yhdysvaltalaisen altistumisensa.

Yhteenveto: Miksi käyttää kolmen rahaston salkkua?

Yksi yleisimmistä kysymyksistä, joita saan kolmen rahaston salkusta, on, ”onko kolmen rahaston salkku todella parempi kuin pelkän Target Date Retirement -rahaston käyttö”. Joten ennen kuin kysymys alkaa ponnahtaa tänne, ajattelin vastata siihen!

Sijoittajalle, joka haluaa täysin hands-off-sijoitussalkun, jossa hän voisi vain asettaa automaattiset talletukset ja unohtaa sen 20 vuodeksi, ei, kolmen rahaston salkku ei ehkä ole parempi. Kolme rahastoa kasvavat eri tahtiin, ja osakkeet kasvavat yleensä nopeammin kuin joukkovelkakirjalainat, mikä horjuttaa omaisuuserien jakoa. Jos sijoittajasi suhtautuu asiaan välinpitämättömästi, et halua korjata tätä epätasapainoa säännöllisin väliajoin, joten eläkeikää lähestyessäsi sinulla on itse asiassa enemmän osakkeita kuin aluksi oli. Tämä on riskialtista ja vastakohta tyypilliselle strategialle, jonka mukaan eläkettä lähestyttäessä siirrytään turvallisuuteen.

Vaihtoehtoisesti kolmen rahaston salkulla on joitain etuja DIY-sijoittajalle, joka on valmis olemaan hieman käsillä. Kolmen rahaston salkun hallintaan ei todellakaan tarvita rahoituksen tutkintoa, ja siinä on joitakin merkittäviä positiivisia seikkoja, jotka on otettava huomioon.

- Maksat pienempiä palkkioita. Vanguardin nykyisillä maksuilla voisit rakentaa kolmen rahaston salkun, jossa olisi 65 % yhdysvaltalaisia osakkeita, 20 % joukkovelkakirjalainoja ja 15 % kansainvälisiä osakkeita, 0,05 %:lla verrattuna Vanguard Target Date Retirement -rahaston nykyisiin 0,16 %:n kustannuksiin. Vaikka molemmat palkkiorakenteet ovat hyvin alhaisia, etenkin kun otetaan huomioon aktiivisesti hallinnoituihin rahastoihin liittyvät palkkiot, säästöillä on silti jonkin verran merkitystä pitkällä aikavälillä.

- Sinä hallitset omaisuuserien allokaatiota. Target Date -rahastossa automaattisen tasapainottamisen eri omaisuusluokkien välillä määrittää rahastonhoitaja, et sinä. Jos he yhtäkkiä päättävät, että he haluavat enemmän kansainvälisiä osakkeita, olet mukana matkassa. Tämä vaikuttaa useimpiin ihmisiin siten, että eläkeikää lähestyttäessä siirrytään hitaasti kohti suurempaa joukkovelkakirjalainapainoa. Vaikka tämä lisää salkun vakautta, se alentaa tuottoa. Jos sinulle sopii paremmin korkeampi riskialttius, joko mieltymyksestäsi tai henkilökohtaisesta tilanteestasi johtuen, kolmen rahaston salkku antaa sinulle mahdollisuuden pitää sijoituksesi suoraan linjassa tavoitteidesi kanssa.

- Tuotat paremmin kuin valtaosa aktiivisesti hoidetuista rahastoista. Bill Millerin mukaan kuuluisa sijoittaja, joka johti Legg Mason Capital Managementia vuosina 1991-2005 päihittäen markkinat joka ikinen vuosi, kutsui aikoinaan putkeaan ”ehkä 95-prosenttisesti tuuriksi”. Totuus on, että yli 91 prosenttia selviytyneistä rahastoista alitti markkinat vuodesta 1982 lähtien. Luku nousee, jos mukaan lasketaan myös epäonnistuneet rahastot. Koska voimme nähdä menestyneet rahastonhoitajat vasta jälkikäteen, markkinoiden ostaminen käytännössä takaa, että voitat useimmat ammattilaiset pitkällä aikavälillä.

- Muita etuja:

Voit tehdä sijoittamisesta niin monimutkaista tai kallista kuin haluat. Mutta kolme rahastoa. Muuta ei tarvita varallisuutesi kartuttamiseen. Ei finanssialan tutkintoa, loputonta päiväkauppaa tai vuosia Wall Streetillä, vaan kyky valita yksinkertainen, edullinen sijoitussuunnitelma ja pitää siitä kiinni pitkällä aikavälillä.

Pohditko, teetkö rahan suhteen oikeita asioita tai mihin sinun pitäisi keskittyä seuraavaksi? Lataa nopea rahaterveyden tarkistuslistamme ja katso, missä tilanteessa olet!