- ¿Qué es una inversión?

- Retorno esperado

- ¿Qué es una acción?

- ¿Qué es un bono?

- ¿Por qué compraría bonos?

- ¿Por qué debería comprar acciones?

- ¿Qué vehículo de inversión debo utilizar?

- Las acciones y los bonos son diferentes de los fondos de inversión y los ETF

- Fondos de inversión y fondos cotizados (ETFs)

- Las ventajas y desventajas de los fondos de inversión y los ETF

- En resumen

¿Qué es una inversión?

Este post explicará las diferencias entre bonos vs acciones vs fondos de inversión vs fondos cotizados, pero antes tenemos que definir «una inversión». En el nivel más básico, una inversión representa renunciar al consumo actual para comprar algo en el futuro. En otras palabras, en lugar de comprar un plátano hoy, reservo mi dinero para poder comprar dos plátanos en el futuro. ¿Por qué iba a hacerlo? Quizá tengo más plátanos de los que necesito hoy. O tal vez sólo quiero poder comprar varios plátanos en el futuro.

Retorno esperado

Para determinar la tasa que requiero para mi inversión, tiene que haber algún tipo de compensación por renunciar al consumo presente. Esa compensación es una tasa de rendimiento esperada. Si voy a invertir mi dinero para el futuro, y hay mucha certeza sobre cuándo lo voy a recuperar y cuánto lo voy a recuperar, no necesito tanta compensación. Por otro lado, si no estoy seguro de que vaya a volver a ver mi dinero, o no sé qué tipo de rendimiento voy a obtener, quiero más compensación por invertir. Y eso nos lleva a las acciones y a los bonos.

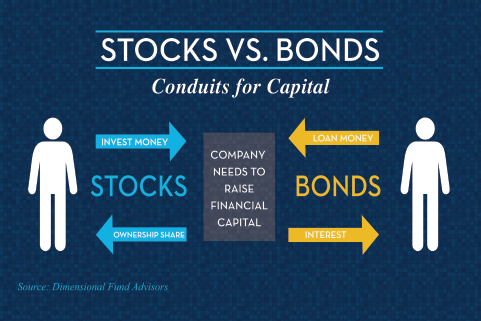

¿Qué es una acción?

Con las acciones, hay una gran incertidumbre en torno al rendimiento futuro de las mismas. No es una obligación contractual, es una acción de propiedad. Cuando compro una acción, no tienen un contrato legal que diga que tienen que pagarme un determinado porcentaje. Hay dividendos, pero si no se pagan, entonces poco o nada sucede en el lado corporativo. Incluso puede que el precio de las acciones baje. Si voy a comprar una acción, voy a exigir una tasa de rendimiento más alta que la de un bono. Cuanto más volátil sea la acción, quizá menos dividendos pague, menos probado sea su modelo de negocio y mayor sea mi tasa de rendimiento exigida.

Una inversión es un consumo futuro a cambio de un consumo actual – con una tasa de rendimiento exigida. Las acciones suelen ser más arriesgadas y agresivas que los bonos, pero con tasas de rendimiento requeridas más altas. Lo que nos lleva a tener acciones y bonos en mi cartera.

¿Qué es un bono?

Un bono es una obligación contractual con un emisor que les obliga a pagarme, de lo contrario, están legalmente en mora. Si compro un bono del gobierno, estoy prestando dinero al gobierno federal. Si no me pagan, están técnicamente en mora. Es la misma situación con una empresa: Le presto dinero a una empresa, que está obligada por contrato a devolvérmelo. Es una obligación corporativa. Cuanto menos solvente sea la empresa, mayor será la tasa de rendimiento que le exija. Esto se debe a que es menos probable que me devuelvan el dinero o, en otras palabras, tengo menos confianza en que tendrán la capacidad de devolverme el dinero. Del mismo modo, cuanto más tiempo esté invirtiendo mi dinero, más rentabilidad quiero. Si voy a prestar mi dinero de un día para otro, no necesito una alta rentabilidad. Si lo presto durante 30 años, quiero una mayor rentabilidad, porque ¿quién sabe? Pueden pasar muchas cosas durante ese periodo.

¿Por qué compraría bonos?

Cuando compro bonos, lo hago por tres razones:

- Renta

- Diversificación

- Seguridad

Renta: Los ingresos de los bonos vienen en forma de cupón. Los bonos pagan, generalmente, un interés semestral. Luego, al vencimiento, me devuelven el capital. Esa es una función valiosa, especialmente cuando intento generar un sueldo con mi cartera.

Diversificación: La mayoría de las veces, los bonos se mueven en la dirección opuesta a las acciones. Si las acciones suben, los bonos pueden no funcionar tan bien. Cuando las acciones caen, o cuando están en un mercado bajista, los bonos tienden a hacerlo bien. Pero no siempre es así. Resulta que en los períodos en los que la inflación es superior al 3%, las acciones y los bonos tienden a moverse en la misma dirección. Esto se llama correlación cuando la similitud entre los rendimientos de las acciones y los bonos es creciente y se acerca a 1,0, o se mueve en la misma dirección, a medida que la inflación aumenta. En otros entornos, suele haber muy poca correlación. Por eso me gusta combinar las dos clases de activos.

Seguridad: He mencionado que a veces los bonos caen, o no lo hacen tan bien como las acciones, pero un mal año en el mercado de bonos es muy diferente a un mal año en el mercado de acciones. De hecho, el peor año para los bonos en las últimas tres décadas fue 1994, cuando el mercado de bonos, medido por los principales índices, cayó alrededor del 3%.1 El 3% es un mal día en el mercado de valores, pero es el peor año en muchas décadas en los bonos. Esto ilustra cómo los bonos tienden a ser una clase de activos mucho más segura que las acciones. Debido a esa seguridad y diversificación, no conviene ser demasiado agresivo a la hora de buscar ingresos en los bonos. Usted quiere ingresos, claro, pero recuerde: los bonos también deben satisfacer esas otras dos funciones de ingresos y diversificación. Los bonos de alto rendimiento, los bonos de mercados emergentes, los valores preferentes, los préstamos bancarios y otros tipos de bonos más arriesgados pueden proporcionar más ingresos, pero pueden no cumplir con las importantes consideraciones de diversificación y seguridad que usted busca cuando decide comprar bonos. Los bonos de vencimiento corto e intermedio (por ejemplo, a 10 años o menos), de alta calidad y con calificación de grado de inversión pueden cumplir las tres funciones de ingresos, diversificación y seguridad.

¿Debe invertir en bonos? Consulta esta entrada del blog para ayudarte a decidir.

¿Por qué debería comprar acciones?

Cuando usted decide comprar acciones, es porque está buscando crecimiento. Es decir, necesita que su cartera crezca a una determinada tasa de rendimiento a lo largo del tiempo para poder cumplir sus objetivos financieros. Aquí es donde entra en juego la inflación a lo largo del tiempo, y usted necesita clases de activos que vayan a seguir el ritmo de la inflación, o incluso que la superen, y eso es lo que hacen las acciones. Los dividendos de las empresas pueden crecer. Una buena empresa puede aumentar sus dividendos con el tiempo. Es posible que el capital se revalorice si aumentan los beneficios, las perspectivas de crecimiento o los dividendos de la empresa. La idea de comprar acciones es que, al añadirlas a una cartera, se obtienen mayores rendimientos esperados a lo largo del tiempo.

En un ejemplo hipotético, tal vez la media a largo plazo de los bonos esté en algún lugar del rango del 3 al 5 por ciento, dependiendo del tipo de bonos que esté comprando. La media a largo plazo de las acciones puede estar entre el 6 y el 10 por ciento, dependiendo del marco temporal y del tipo de acciones. Comprando tanto acciones como bonos en una mezcla -mucha gente opta por el 60/40, 50/50, 70/30, o viceversa- terminaré con una cartera mixta que rinde en algún lugar del rango del 5 o 6 por ciento. Tendré mucha menos volatilidad que comprando sólo acciones, y mayores rendimientos que comprando sólo bonos.

¿Qué vehículo de inversión debo utilizar?

Cuando llega el momento de decidir qué tipo de inversión comprar, puedo elegir. He tomado la decisión de comprar acciones, bonos o ambos. Ahora tengo que elegir un vehículo. Pueden ser valores individuales, fondos de inversión o fondos cotizados en bolsa, a menudo denominados ETF.

Las acciones y los bonos son diferentes de los fondos de inversión y los ETF

Los valores individuales son exactamente lo que su nombre indica. Salgo y compro una acción individual. Microsoft, General Electric, Apple y similares. O un bono individual, como un bono municipal o un bono del Tesoro. La parte buena de esto es que selecciono exactamente lo que quiero. Sé exactamente lo que tengo. Además, no hay comisiones ni gastos de gestión. La parte mala es que soy responsable de la gestión continua, la investigación y la diligencia debida de esa cartera. También soy responsable de supervisar la cartera yo mismo. La mayoría de las personas no son analistas de crédito o de valores profesionales, por lo que están asumiendo una función para la que no tienen formación. Dependiendo del tamaño de la cartera, también puede ser difícil conseguir una diversificación adecuada con valores individuales. Por eso surgieron los fondos de inversión y los fondos cotizados.

Fondos de inversión y fondos cotizados (ETFs)

Los fondos de inversión y los fondos cotizados no son inversiones, en el sentido que lo es una acción o un bono. Las acciones y los bonos son clases de activos. Los fondos de inversión y los ETF son vehículos de inversión agrupados, en los que el dinero de varios inversores se reúne para comprar grandes bloques o grandes colecciones de valores.

Las ventajas y desventajas de los fondos de inversión y los ETF

Poseer un fondo de inversión o un ETF le proporciona una diversificación instantánea. También le ofrece una gestión profesional. Estos son los aspectos positivos de los fondos de inversión o los fondos cotizados. La desventaja, por supuesto, es que se tiene menos control sobre lo que se posee. Una vez que se adquiere un fondo de inversión o un ETF, no se tiene ningún control ni voz sobre lo que entra o sale de él. Podría ser una decisión activa sobre la base de un gestor de fondos de inversión que decide lo que entra y sale – alguien que debería ser un analista de crédito o de valores profesional capacitado. Lo que entra o sale del fondo de inversión o del ETF también podría estar basado en reglas. Por ejemplo, un fondo S&P 500 que sólo compre acciones del S&P 500. En cualquier caso, usted no tiene nada que decir sobre lo que posee, en última instancia.

También hay gastos continuos relacionados con los ETF y los fondos de inversión que deben tenerse en cuenta. Dicho esto, con muchos fondos de inversión y ETFs en esta época, los gastos son relativamente bajos. Y si busca, debería poder mitigar los gastos en un grado razonable.

Aprenda más sobre si los ETFs son adecuados para su cartera escuchando el episodio #113 del podcast: Are ETFs Right For You?

Hay pros y contras, por supuesto, como con cualquier cosa en la inversión, para poseer valores individuales, o poseer fondos de inversión, o poseer ETFs. En última instancia, para mucha, mucha gente, esos vehículos agrupados van a tener más sentido. Los valores individuales pueden ser adecuados para complementar sus participaciones, pero para muchas personas, la base de su cartera van a ser esos vehículos agrupados, los fondos de inversión y los fondos cotizados en bolsa que se centran en unos costes relativamente bajos, una diversificación relativamente amplia y un estilo de inversión relativamente coherente.

En resumen

Cuando se trata de invertir, su primera tarea es decidir: «¿Quiero acciones o bonos?». Para la mayoría de la gente, la respuesta no es «quiero una» o «quiero la otra», sino «sí, quiero las dos», y luego elegir su combinación de las dos. A continuación, decidirá qué vehículo utilizará para llevar a cabo sus elecciones de asignación de activos, ya sean fondos de inversión, fondos cotizados o valores individuales.

Para obtener más información sobre este o cualquier otro tema de finanzas personales, póngase en contacto con nosotros en Pure Financial.