Pro většinu rodin je každý měsíc bojem od výplaty k výplatě. Když dojde k mimořádné události, může být finanční zátěž ochromující. Možná se porouchalo auto a oprava stojí více, než je hodnota vozidla, nebo ztráta zaměstnání zanechá v rodinném peněžním toku zející díru. Ale i to, co považujeme za drobné finanční komplikace, jako je nutnost najmout opraváře na opravu vzduchotechniky, může zanechat účet, který daleko přesahuje to, co může měsíční příjem pohodlně pokrýt.

Pokud má rodina uloženou dodatečnou hotovost v úsporách, pak zásah do financí není tak zničující. Mnoho rodin však nemá úspory ani žádné jiné prostředky na vyrovnání rozdílu, a pak se půjčka stává nejlepší – a někdy jedinou – možností. Získat půjčku je snadné s dobrým úvěrem, ale pokud je kvůli opožděným platbám, vysokým zůstatkům na kreditní kartě nebo bankrotu poškozeno úvěrové skóre jednotlivce, může být získání půjčky mnohem obtížnější. Velcí věřitelé nechtějí podpořit půjčku osobám se špatnou bonitou.

Chcete tuto inforgrafiku zveřejnit na svých stránkách? Pro její vložení použijte následující kód:

<a href="https://www.loancenter.com/help-i-need-money-now-how-to-get-a-loan-with-bad-credit/" target = "_blank"><img src="https://blob.loancenter.com/media/2018/10/HELP-I-NEED-MONEY-NOW-01-accepted.png" style = "height:auto; width:100%;" alt="How To Get a Loan With Bad Credit" title="How To Get a Loan With Bad Credit"></a></br> <a href="https://www.loancenter.com" alt="LoanCenter.com" title="LoanCenter.com">LoanCenter.com</a>

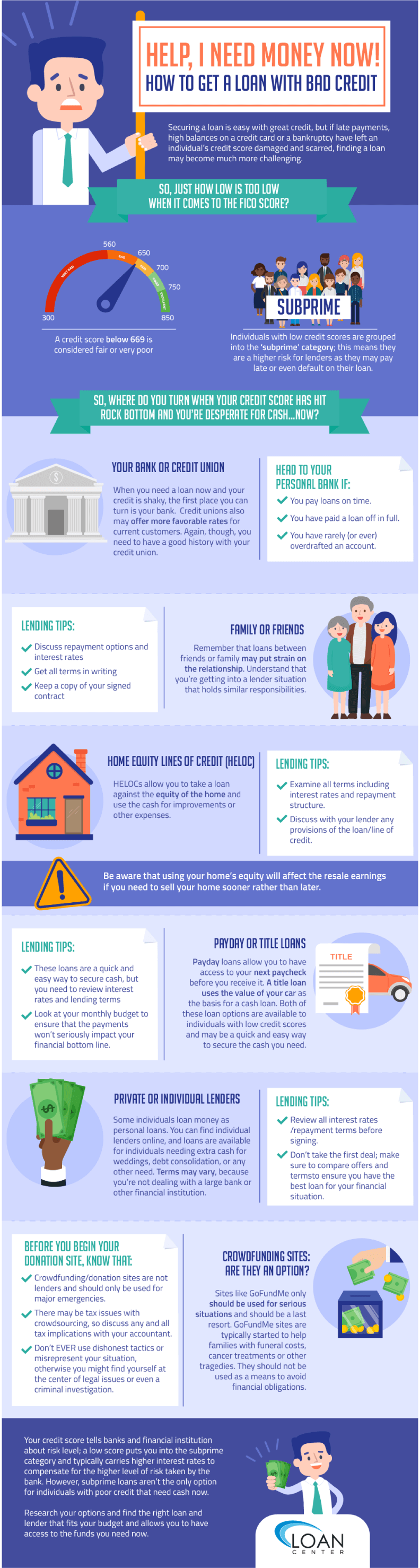

Takže jak nízká je příliš nízká, pokud jde o skóre FICO? Úvěrové skóre nižší než 669 je považováno za spravedlivé až velmi špatné. Osoby s nízkým úvěrovým skóre jsou řazeny do kategorie „subprime“; to znamená, že jsou pro věřitele rizikovější, protože mohou splácet se zpožděním nebo dokonce nesplácet úvěr. Subprime úvěry mají obvykle vyšší úrokové sazby, aby se vyrovnaly s rizikem, které na sebe banky berou, když souhlasí s podporou úvěru.

Některé úvěrové skóre může být tak nepříznivé, že banky mohou odmítnout souhlasit s jakýmikoli podmínkami úvěru – dokonce i s vysokou úrokovou sazbou. V takové situaci musí jednotlivci hledat jiné možnosti, jak si zajistit půjčku, kterou mohou potřebovat.

Kam se tedy obrátit, když se vaše kreditní skóre ocitlo na samém dně a vy zoufale potřebujete peníze… TEĎ? Zde je několik tipů, které vám mohou pomoci získat půjčku se špatnou bonitou.

- Vaše banka nebo spořitelní a úvěrní družstvo

- Zaměřte se na svou osobní banku, pokud:

- Příbuzní nebo přátelé

- Půjčkové tipy

- Úvěrové linky na bydlení (HELOC)

- Tipy na úvěry:

- Půjčky před výplatou nebo půjčky na bydlení

- Tipy na půjčky:

- Soukromí nebo individuální věřitelé

- Půjčkové tipy:

- Crowdfundingové stránky:

- Před založením dárcovské stránky vězte, že:

Vaše banka nebo spořitelní a úvěrní družstvo

Když potřebujete půjčku a vaše bonita je nejistá, prvním místem, kam se můžete obrátit, je vaše banka. Může se jednat o půjčku na auto, hypotéku nebo dokonce o váš běžný účet. Samozřejmě, pokud splácíte půjčku pozdě, v minulosti jste přečerpávali svůj běžný účet nebo jste u dané banky nespláceli, pak tuto možnost nedoporučujeme.

Úvěrové družstvo také může nabízet výhodnější sazby pro stávající klienty. Opět však platí, že musíte mít u své družstevní záložny dobrou historii. Žádné přečerpání účtu nebo propadlé šeky. Buďte upřímní ohledně své situace, protože oni budou vidět to FICO skóre. Možná budete mít nárok na kontokorentní úvěrovou linku k běžnému účtu, která vám pomůže překonat napjatou situaci, nebo mohou být v bance či spořitelním družstvu k dispozici jiné typy osobních půjček.

Zaměřte se na svou osobní banku, pokud:

- Půjčky splácíte včas.

- Splácíte půjčku v plné výši.

- Málokdy (nebo nikdy) jste přečerpali účet.

Příbuzní nebo přátelé

Pokud vám banka nebo spořitelna odmítne půjčku, můžete se pokusit získat osobní půjčku od přítele nebo člena rodiny. Než to však uděláte, nezapomeňte, že půjčky mezi přáteli nebo rodinou mohou napínat jejich vztahy. Pochopte, že se dostáváte do situace věřitele, který nese podobnou odpovědnost. Když se s přítelem nebo rodinným příslušníkem dohodnete na podmínkách, ujistěte se, že máte vše písemně a rozumíte tomu, jak budete splácet.

V některých případech vám přátelé nebo rodinní příslušníci mohou peníze darovat. To však může mít daňové důsledky, proto se o všech finančních darech poraďte se svým účetním.

Půjčkové tipy

- Diskutujte o možnostech splácení a úrokových sazbách

- Získejte všechny podmínky písemně

- Udržujte si kopii podepsané smlouvy

Úvěrové linky na bydlení (HELOC)

Vaše bydlení získává téměř každý rok (v příznivém ekonomickém klimatu) vlastní kapitál. Vlastní kapitál narůstá s tím, jak splácíte hypotéku, a to znamená, že při prodeji domu byste měli získat finanční zisk. Vlastní kapitál je rozdíl mezi tím, jakou má váš dům hodnotu, a tím, kolik dlužíte. Hodnota vlastního kapitálu je pro banky – a pro vaši rodinu – lákavá, protože dokud dlužíte mnohem méně, než je prodejní hodnota domu, pak je váš dům spíše aktivem než závazkem.

Úvěrové linky na vlastní kapitál (neboli HELOC) vám umožňují vzít si úvěr na vlastní kapitál domu a použít hotovost na vylepšení nebo jiné výdaje. Než si však vezmete úvěrovou linku na vlastní kapitál domu, musíte bezpodmínečně porozumět podmínkám úvěru. Všechny úvěry HELOC nejsou stejné. Nezapomeňte se o podmínkách úvěru poradit se svou bankou nebo úvěrovou institucí.

Vždy mějte na paměti, že když sáhnete do vlastního kapitálu svého domu, vyděláte (teoreticky) méně peněz na prodeji svého domu, pokud dům prodáte raději dříve než později.

Tipy na úvěry:

- Prozkoumejte všechny podmínky včetně úrokových sazeb a struktury splácení.

- Diskutujte s věřitelem o všech ustanoveních půjčky/úvěrové linky.

- Uvědomte si, že použití vlastního kapitálu vašeho domu ovlivní výdělek z dalšího prodeje, pokud budete muset svůj dům prodat raději dříve než později.

Půjčky před výplatou nebo půjčky na bydlení

Půjčky před výplatou vám umožní přístup k vaší příští výplatě dříve, než ji dostanete. Titulní půjčka využívá hodnotu vašeho automobilu jako základ pro hotovostní půjčku. Obě možnosti půjčky jsou dostupné pro osoby s nízkým kreditním skóre a mohou být rychlým a snadným způsobem, jak si zajistit potřebnou hotovost.

Když souhlasíte s půjčkou na titul, používáte jako zástavu za půjčku titul svého automobilu. Můžete si půjčit určité procento z hodnoty vašeho vozu. Pokud však nebudete splácet včas, může věřitel vaše vozidlo zabavit. Tento typ půjčky má vysokou roční procentní sazbu nákladů (RPSN). Ujistěte se, že jste si pečlivě přečetli podmínky.

Půjčky před výplatou mají obvykle také vyšší úrokovou sazbu. Než se k půjčce zavážete, vždy si přečtěte podmínky a pochopte své možnosti splácení.

Předtím, než si vezmete půjčku před výplatou nebo půjčku na titul, musíte si uvědomit, že byste se na tyto půjčky NEMĚLI spoléhat, pokud jde o vaše každodenní výdaje. Někteří jednotlivci se dostanou do hlubokých finančních problémů, protože si vezmou mnoho půjček u více věřitelů. A podle článku na serveru The Street „každý pátý dlužník půjčky na titul auta nakonec přijde o své vozidlo.“

Tipy na půjčky:

- Tyto půjčky jsou rychlým a snadným způsobem, jak si zajistit hotovost, ale je třeba zkontrolovat úrokové sazby a podmínky půjčky

- Podívejte se na svůj měsíční rozpočet, abyste se ujistili, že splátky nebudou mít vážný dopad na vaše finanční výsledky.

Soukromí nebo individuální věřitelé

Někteří jednotlivci půjčují peníze jako osobní půjčky. Individuální věřitele můžete najít online a půjčky jsou k dispozici pro jednotlivce, kteří potřebují dodatečnou hotovost na svatbu, konsolidaci dluhů nebo jakoukoli jinou potřebu. Podmínky se mohou lišit, protože nejednáte s velkou bankou nebo jinou finanční institucí. Opět se ujistěte, že rozumíte všem podmínkám, zejména splátkovému kalendáři a úrokové sazbě. Nezavazujte se k žádné půjčce, která nabízí podmínky, jež vás nutí stresovat se nad rámec vašich finančních možností. Individuální půjčky vám umožňují vybírat, takže si najděte podmínky, které vyhovují vašim individuálním potřebám a rozpočtu.

Půjčkové tipy:

- Před podpisem smlouvy si prostudujte všechny úrokové sazby/podmínky splácení.

- Neberte první nabídku; nezapomeňte si porovnat nabídky a podmínky, abyste se ujistili, že máte nejlepší půjčku pro vaši finanční situaci.

Crowdfundingové stránky:

Pokud byl vážný finanční zásah důsledkem tragédie nebo závažných zdravotních problémů – například rakoviny nebo jiné vážné nemoci či zranění – mohou vám stránky jako GoFundMe umožnit hromadné získávání finančních prostředků sdílením příběhu a událostí, které vás vedly k hledání pomoci. Popularita těchto stránek v průběhu let vzrostla, ale také byly zneužity a zneužívány těmi, kteří chtějí peníze bez jakýchkoli podmínek.

Stránky jako GoFundMe by se měly používat pouze ve vážných situacích a měly by být poslední možností. Stránky GoFundMe se obvykle zakládají na pomoc rodinám s náklady na pohřeb, léčbu rakoviny nebo jiné tragédie. Neměly by se používat k vyhýbání se finančním závazkům.

MeGoFundMe příběhy, které jsou příkladem smyslu těchto stránek – a crowdfundingu – zahrnují sbírku, která byla zahájena na pomoc rodině zraněného policisty, aby pokryla budoucí zdravotní výdaje a další potřeby. Stránka GoFundMe a sbírka byla také použita na pomoc Tii Colemanové, která přišla o devět členů rodiny při tragédii na kachním člunu v Bransonu ve státě Mo.

Před založením dárcovské stránky vězte, že:

- Stránky pro crowdfunding/dárcovství nejsou věřitelské a měly by se používat pouze v případě závažných mimořádných událostí (vážných nemocí a tragédií).

- S crowdsourcingem mohou být spojeny daňové problémy, proto všechny daňové důsledky proberte se svým účetním.

- O svých potřebách musíte být upřímní; NIKDY nepoužívejte nečestné taktiky ani nezkreslujte svou situaci, jinak se můžete ocitnout v centru právních problémů nebo dokonce trestního vyšetřování.

Vaše úvěrové skóre vypovídá bankám a finančním institucím o míře rizika; nízké skóre vás řadí do kategorie subprime a obvykle s sebou nese vyšší úrokové sazby jako kompenzaci za vyšší míru rizika, kterou věřitel podstupuje. Subprime půjčky však nejsou jedinou možností pro jednotlivce se špatnou bonitou, kteří potřebují hotovost ihned. Půjčky od přátel nebo rodiny, soukromých nebo osobních věřitelů, úvěrové linky na bydlení nebo dokonce výplatní a titulové půjčky také nabízejí rodinám s nedostatkem hotovosti prostředky k získání potřebné finanční pomoci. Tyto půjčky mohou mít také vysoké úrokové sazby, takže Pokud si nemůžete dovolit podmínky splácení, rozhodně byste neměli s půjčkou souhlasit. Prozkoumejte své možnosti a najděte si správnou půjčku a věřitele, kteří vyhovují vašemu rozpočtu a umožní vám přístup k finančním prostředkům, které potřebujete hned

.