アメリカのトップ投資家は、何年も、時には何十年も二桁の利益を達成している。 このようなトップ投資家に従うことは、2つの理由から素晴らしい戦略です。 まず、これらの投資家がどのように考え、どのように行動するかを学ぶことができ、自分の金融IQを高めることができる可能性があります。

ウォーレン・バフェット

世界で最も裕福な投資家の一人であるウォーレン・バフェットは、ほとんど説明する必要がないほど有名な投資家です。 彼は、バークシャー・ハサウェイのCEO兼会長であり、5000億ドル規模のコングロマリットで、バフェット氏の投資先、完全所有会社および株式投資のための持ち株会社として機能しています。 GEICO、Dairy Queen、See’s Candiesといった企業や、Wells Fargo、Bank of America、Appleといった株式には見覚えがあるかもしれません。

![]()

See More

バフェットは投資家として大成功し、バークシャー株の伝説は業界の中でも有名になっています。 バフェットが会社を引き継いだ1965年に1000ドルを投資すると、2020年2月現在、約2700万ドルの価値がある。 現在、同社の「A」シリーズの株式は1株30万ドル以上で取引されているが、B株は200ドル程度と扱いやすい価格である。 バフェットは、最初はバリュー投資家としてこのような利益を積み上げ、その後、より成長投資家へと移行していった。 バフェット氏は、長期的なバイ・アンド・ホールドのスタイルで知られ、保有期間は永遠に続くと語っている

この業績と、鋭いビジネスセンスとは裏腹の庶民的な態度から、「オマハの神父」とも呼ばれている。 オマハで開催されるバークシャーの年次総会には何万人もの株主が出席し、「資本主義のウッドストック」と呼ばれることもある。

Charlie Munger

Charlie Mungerは、1978年にバークシャー・ハサウェイの副会長を引き受け、バフェットの長年のビジネスパートナーとして有名であろう。 バフェットの右腕として有名ですが、オマハのコングロマリットに参加する前は、彼自身も投資で成功し、弁護士としても長年活躍しています。

バークシャーの年次総会で、彼は株主の質問に2種類の回答をすることで有名です。 まず、マンガー氏は、世の中で成功するための辛辣な知恵を提供することがある。 例えば、「期待値を低く設定した方が幸せになれる」「他人をうらやんで自分を憐れむと損をする」というようなことだ。 彼は、そのような自己妨害の戦略をすぐに馬鹿だと言います。

マンガー氏は、投資や人生に対する知的なアプローチで投資家の間では有名で、しばしば “Invert, always invert” というマントラを引き合いに出します。 これは、投資家が成功につながる実践だけを見つけようとするのではなく、失敗につながるとわかっていることを避けようとすることを提案するものである。

ピーター・リンチ

ピーター・リンチは、史上最も有名な投資信託の1つであるフィデリティのマゼランファンドを率い、非常に優れたリターンを積み重ねました。 1977年から1990年までの在任中、リンチは、持ちこたえた投資家のために、年平均29.2%のリターンを上げた。 残念ながら、多くの投資家はそうではなかった。 これは、リンチが投資家に教えた重要な教訓の一つである。

![]()

See More

リンチは、「One Up on Wall Street」(1989)と「Beating the Street」(1994)という2冊の投資本を著し、おそらく彼の投資への常識的アプローチで最も有名でしょう。 例えば、リンチの最も有名なアドバイスのひとつに、”Buy what you know”(知っているものを買え)がある。

Bill Ackman

Bill AckmanはPershing Square Capital Managementを経営し、過去10年間で最も有名な投資家の一人である。 彼は多くの大きな賭けをし、それを公表するためにメディアに出ることをためらわない。 Ackmanの最初の勝利の一つは、住宅ローン保険会社MBIAに対する賭けであり、金融危機の際に成果を上げた。 しかし、このような成功で知られる一方で、J.C. Penneyの再建やHerbalifeのショートポジションなど、大きく取り上げられた賭けを含む、いくつかの失敗も経験しています。 ハーバライフのポジションは、株価が大幅に下落した場合、あるいは彼が主張するように、同社がねずみ講であった場合に利益を得るものであった。 カール・アイカーン(次点)との緊迫した対決の中で、アックマンはこの株に対する主張を展開したが、それは見事に外れ、10億ドル近い損失を出す結果となった。

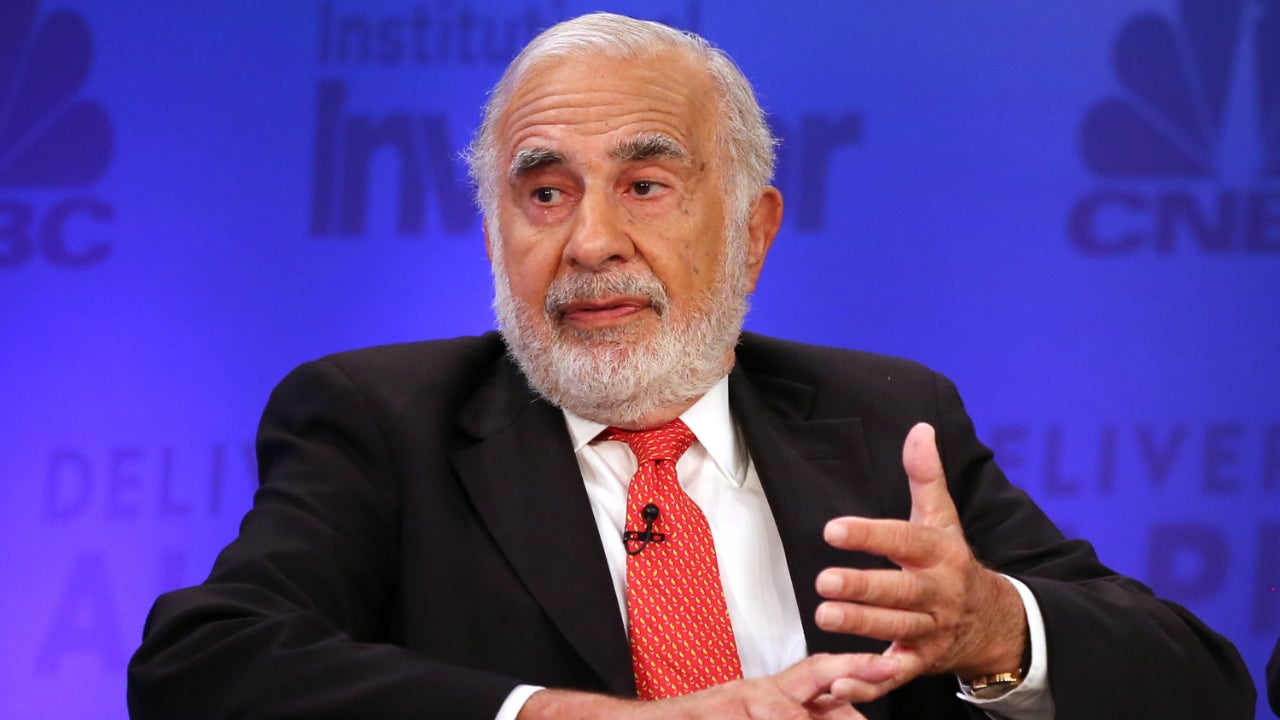

Carl Icahn

Carl Icahnは、投資家と同じくらいタフであり、このかつてプリンストン大学の哲学を学んだ学生は、1980年代のオリジナルの企業襲撃者の一人として知られている。 プリンストン大学の哲学生だった彼は、1980年代の企業買収の元祖として知られています。これらの投資家は、グリーンメール(投資家が企業を放置する代わりに、投資家から株式を高値で買い取るよう企業に求めること)などの手法を使って、企業から利益を搾取していました。 アイカーン氏は長年そのような手法を避けてきたが、企業の買収、部門の売却、他の企業の売却を強要することには積極的であった。

Icahnは、Herbalifeに関するAckmanの取引の反対側に立ち、全国放送で彼を「嘘つき」「泣き虫」と呼び、結局、その株の大部分を買い取り、何年も保有することで財を成したことは有名です。

ベン・グレアム

ベン・グレアムは、バリュー投資の父と呼ばれている(1ドルの価値を0.75ドルあるいはそれ以下で買おうとするアプローチ)。 投資の実践に知的な厳しさをもたらし、ウォーレン・バフェットの初期の指導者としても有名です。 彼の投資原則は、重厚な大著『証券分析』(共著者:デビッド・ドッド)や、その明快さとわかりやすさから、最も永続的に人気のある投資本のひとつ『賢明なる投資家』に記されています。

後者の本では、グレアムは、市場の仕組みの比喩と市場がいかにマニックであるかを示す試みである「マーケットさん」のキャラクターを導入しています。 ある日、Mr.Marketは株を安く売ってくれるかもしれませんが、ある日は高い値段を要求することにして、どちらのMr.Marketが現れるかわからないかもしれません。

George Soros

George Sorosは地球上で最も有名な投資家の一人ですが、彼は投資家というよりトレーダー、または投機家です。 つまり、彼はポジションを取り(多くの場合、何百も)、株が動いたときに利益を得ようとするのです。 ウォーレン・バフェットがよくやるように、買って持ち続ける投資家ではありません。

ソロスは、1992年に英国ポンドに対して大規模な賭けを行い、10億ドルの利益を得たと伝えられることから、「イングランド銀行を破綻させた男」として知られています。 また、ソロス氏は「再帰性の原理」を金融市場に応用したことでも知られている。 これは、投資家の思い込みによって、市場が自ら成功や失敗を生み出すことができるというものだ。 つまり、投資家が赤字の事業に厳しい時代にも資金を提供し続ければ、やがて成功する可能性がある。 逆に、資金繰りに苦しむ企業に資金を提供しなければ、その企業を破綻させるかもしれない。

Bottom line

有名投資家の人生を追うことは、彼らの学習と数十年の経験を利用する素晴らしい方法で、最も難しく最も費用のかかる投資のレッスンのいくつかを省略できる可能性があるのです。

Learn more:

- 投資の始め方

- Best online stock brokers for beginners

- インデックスファンドでプロのように投資する方法

![]()

See More