人々が投資をイメージするとき、赤い顔をしたゴードン・ゲッコーが電話で取引を叫ぶ姿や、毎日毎日、貯金が増えるのを見るのと同じくらい簡単に人生を失うかもしれない混沌とした株式市場のフロアを思い浮かべると思うのですが、実際は違います。 でも、お願いです、イメージを変えましょう。 投資は複雑である必要はないのです。 実際、私たちの大多数にとっては、そうであってはならないのです。 たった3つのファンドで、あなただけのリスク許容度を反映した投資と資産形成ができるのです。

目次

3ファンド・ポートフォリオとは何か?

3ファンド投資ポートフォリオは、インデックスファンドに投資することで、シンプルかつ低コストで強力な分散投資と堅実な長期リターンを達成する方法です。 インデックス・ファンドは、完全な市場分散を実現し、市場リターンを保証するもので、大多数のアクティブ運用の高コスト・ファンドには勝てないものです。 これは、バンガードの創業者であるジョン・ボーグル氏を中心に発展した投資家のコミュニティ、ボーグルヘッズによって広まった手法です。

バンガードは世界最大のインデックスファンド運用会社で、投資手数料も非常に低くなっています。 私は自分の投資にもっぱら彼らを使っているので、彼らのファンドと現在の手数料を使って、3つのファンドのポートフォリオを構築しようと思っています。 しかし、フィデリティやシュワブも低コストのインデックスファンドを提供しており、そちらを検討するのもよいでしょう。

1 – 米国株

米国株なしでは投資ポートフォリオを始められない! 世界最高の投資家の一人として知られるウォーレン・バフェット氏は、実際に、S&P 500 90%、債券10%のポートフォリオがほとんどの家庭でうまくいくだろうと述べています!

Vanguard 500 Index Admiral Shares (VFIAX, 0.04% expense ratio)。 このインデックスファンドは、米国の上場企業500社で構成されるS&P 500にほぼ連動しています。 このようなインデックスファンドに投資することで、市場のリターンを得ることが保証され、アクティブ運用ファンドの90%以上がそうでないことを考えると、これは素晴らしいことである。

最低の0.04%の手数料を得るためには、この1つのファンドに入れるために少なくとも1万ドル必要なことを覚えておいてください。 もしそうでなければ、同じ0.04%の経費率で最低投資金額がないVanguard S&P 500 ETF (ticker: VOO) を検討することができます。

Vanguard Total Stock Market Index Admiral Shares (VTSAX, 0.04% expense ratio)です。 このような状況下、「震災復興に向けた取り組み」の一環として、「震災復興に向けた取り組み」の一環として、「震災復興に向けた取り組み」の一環として、「震災復興に向けた取り組み」の一環として、「震災復興に向けた取り組み」の一環として、「震災復興に向けた取り組み」の一環として、「震災復興に向けた取り組み」を実施することとしました。 このような状況下、「S&P Index Admiral Shares」と同様に、「Vanguard Total Stock Market Index」に投資するには1万ドル必要です。 しかし、Vanguard Total Stock Market ETF (ticker: VTI)があり、同じ0.04%の経費率で最低投資額もありません。

長い間、S&P 500とTotal Stock Market Indexのリターンの差はかなり小さくなってきています。 これは、Total Stock Market Indexでさえ、市場全体における各企業の規模に基づいて配分されているため、それらの大企業に大きく縛られているためです。 このような場合、「震災復興支援ファンド」を利用するのが便利です。 しかし、資産クラスの多様性と安定性をポートフォリオに加えたいのであれば、次のステップは債券を追加することです。 債券は株式よりも長期的なリターンは低いですが、一般的に安定性が高く、株式と負の相関があるため、分散投資には最適です(株式が下がると、通常債券は上がります)。 7269>

Vanguard Total Bond Market Index Admiral Shares (VBTLX, 0.05% expense ratio): このインデックスは、60%以上が米国国債で、残りは「投資適格」社債です。 投資適格とは、債券を発行している企業の財務状態が良好で、貸し手(債券を所有している人、つまりあなた!)に返済する可能性があると格付け会社が判断したことを意味します。

もう一度言いますが、アドミラルファンドのための1万ドルがない場合は、同じ0.05%の手数料で最低投資金額がないバンガードのトータルボンドマーケットETF(ティッカー:BND)を購入できます。 高利回り」債券ファンドと名付けられたファンドや、Baa以下の信用格付けを持つファンドは、より大きな現在の利回りと長期的なリターンを提供しますが、タダで手に入るものはありません。 これらの企業はよりリスクが高く、そのため債券はより変動しやすい。 また、ハイ・イールド債券は、株式市場との相関性が高いため、分散投資の効果も低くなります。 そのため、高利回り債は「ジャンク債」とも呼ばれています。

3 – 国際株式

前述のように、ウォーレン・バフェットは、ほとんどの家庭が2つのファンドのポートフォリオで止めることができると考えています。 バンガードの創始者であるジョン・ボーグルも同意見です。 しかし、これは歴史的に検証された推奨よりも簡素化を優先していることに両者は言及しています。 バフェットやボーグルを含む一部の投資家は、上場しているほとんどの大企業が海外で利益を上げているグローバル企業であるため、米国の株式市場を通じてすでに国際的なエクスポージャーを得ていると考えている。

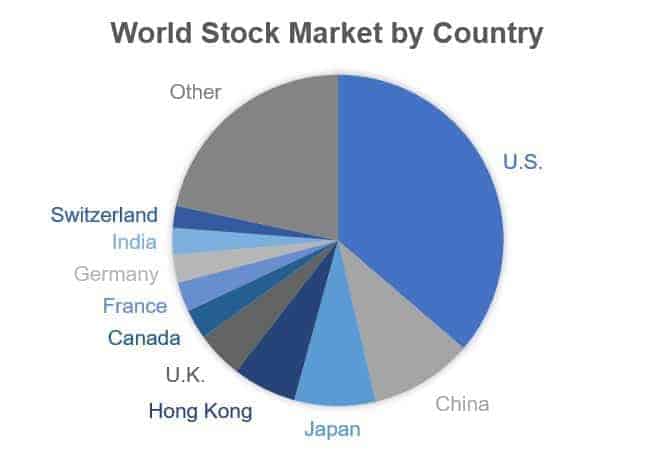

投資界のスーパースターに反論するのは難しいですが、海外株式に投資することにメリットを感じている人はたくさんいます。 ひとつは、私たちはグローバルな世界に生きているということです。 米国株が他の先進国市場よりも長期的に良いパフォーマンスを示すと考えるのは、よく言えばナショナリスト、悪く言えば近視眼的です。 2016年末時点で、米国株式市場は世界市場全体の36%を占めています。 あなたは市場の60%以上に直接触れることがなくてもいいのでしょうか? そうでない場合は、古典的な3ファンドのバランスのために、あなたのポートフォリオにいくつかの国際株式を追加することができます!

バンガードトータル国際株式インデックスアドミラル株式(VTIAX、0.11%の費用比)。 このファンドは、米国を除く世界中の先進国と新興国の株式市場へのエクスポージャーを提供します。他の例と同様に、あなたの国際的な配分だけに投資する1万ドルを持っていない場合は、同じ0.のVanguard Total International Stock ETF(ティッカー:VXUS)があります。11%と非常に似た投資エクスポージャーがあります。

欧州や日本など特定の国際市場はよく発達しており、流動性がありますが(価格に影響を与えずに売買しやすい)、国際ファンドを追加すると、ポートフォリオにボラティリティを加えることができることを覚えておいてください。 新興国への投資は、政府の介入、マクロ経済状況の大きな変化、市場が小さく流動性が低いという理由だけで価格の大きな変動に直面する可能性があり、リスクが高いのです。 また、すべての投資を自国通貨で行っている場合には直接的には発生しない為替リスクも発生します。 このため、海外市場は世界の株式市場全体の60%以上を占めていますが、ほとんどの投資家は海外エクスポージャーを米国エクスポージャーより低く抑えています。

まとめ:なぜ3ファンド・ポートフォリオを利用するのか?

3ファンド・ポートフォリオについて私が受ける最も多い質問の1つは、”3ファンド・ポートフォリオは、ターゲット・デイト・リタイヤメントファンドだけを使うよりも本当に良いのですか?”というものです。 そこで、この質問が飛び出す前に、お答えしておこうと思います!

自動預金を設定するだけで、20年間忘れてしまうような、完全に手をかけない投資ポートフォリオを望んでいる投資家にとっては、いいえ、3ファンド・ポートフォリオは良くないかもしれません。 3つのファンドは成長率が異なり、通常、株式は債券よりも速く成長するため、資産配分のバランスが崩れてしまうのです。 もし、あなたが無関心な投資家なら、このアンバランスを修正するために定期的に投資しようとは思わないでしょうから、退職が近づくと、実際には株式の配分が当初より高くなることになります。 これはリスクが高く、退職が近づくにつれて安全なものにシフトしていくという典型的な戦略とは正反対です。

あるいは、3ファンド・ポートフォリオは、少し手をかけてもいいというDIY投資家にとっては、いくつかの利点があります。 このような場合、「ディアボロス」は、「ディアボロス」を「ディアボロス」と呼ぶことにします。 バンガードの現在の手数料では、0.16%のバンガード-ターゲット-デート-退職ファンドの現在のコストに対して0.05%のために65%の米国株式、20%の債券、15%の国際株式を持っていた3ファンドのポートフォリオを構築することができました。 どちらの手数料体系も非常に低いのですが、特にアクティブ運用のファンドに関連する手数料を考えると、この節約は長期的にはある程度の差になります。

投資に関しては、いくらでも複雑にしたり高くしたりすることが可能です。 しかし、3つのファンド。 それだけで、あなたの富を築くことができるのです。 金融の学位でもなく、果てしないデイトレードでもなく、ウォール街での年月でもなく、シンプルで低コストの投資計画を選び、それを長期的に維持する能力です。

あなたのお金の健康はどうですか?

お金について正しいことをしているか、次に何に焦点を当てるべきか、疑問に思っていませんか? 財務の健康チェックリストをダウンロードして、あなたの状況を確認してみましょう!