ADVERTIZENCIÁK:

Deficit Financing: Jelentése, hatásai és előnyei!

- Hiányfinanszírozás jelentése:

- A deficitfinanszírozás “miértje”:

- A hiányfinanszírozás “hogyanja”:

- A deficitfinanszírozás hatásai:

- i. Hiányfinanszírozás és infláció:

- ii. A deficitfinanszírozás és a tőkeképzés és a gazdasági fejlődés:

- iii. A deficitfinanszírozás és a jövedelemelosztás:

- A deficitfinanszírozás előnyei és hátrányai:

- (a) Előnyök:

- b) Hátrányok:

- Következtetés:

Hiányfinanszírozás jelentése:

A fejlett országokban a deficitfinanszírozás alatt a kiadásoknak a bevételeket meghaladó többletét értik – a hiányt a lakosságtól kötvények eladásával felvett hitelekkel és új pénz teremtésével fedezik. Indiában és más fejlődő országokban a hiányfinanszírozás kifejezést szűk értelemben értelmezik.

Az indiai Nemzeti Tervbizottság a következőképpen határozta meg a hiányfinanszírozást. A “deficitfinanszírozás” kifejezést a bruttó nemzeti kiadások költségvetési hiányon keresztül történő közvetlen növelésére használják, függetlenül attól, hogy a hiány a bevételek vagy a tőke számláján keletkezik.

ADVERTIZÁCIÓK:

Az ilyen politika lényege az, hogy a kormányzat a bevételeit meghaladóan költekezik. Ezt a hiányt a kormányzat vagy a felhalmozott egyenlegek leépítésével, vagy a bankrendszertől (főként az ország központi bankjától) történő hitelfelvétellel fedezheti.

A deficitfinanszírozás “miértje”:

Vannak olyan helyzetek, amikor a hiányfinanszírozás feltétlenül szükséges. Más szóval, a hiányfinanszírozásnak különböző céljai vannak.

A második világháború idején a háborús költségek finanszírozására hatalmas hiányfinanszírozásra került sor. Mivel ez háborús kiadás volt, 1939-45 között nem produktív kiadásnak minősült. A keynesiánus közgazdászok azonban nem szívesen használják a deficitfinanszírozást a háborús időszak védelmi kiadásainak fedezésére. Azt fejlesztési célokra is fel lehet használni.

ELLENŐRZÉSEK:

A fejlődő országok célja a nagyobb gazdasági növekedés elérése. A nagyobb gazdasági növekedéshez pénzügyekre van szükség. A magánszektor azonban ódzkodik a hatalmas kiadásoktól. Ezért a gazdasági fejlődés finanszírozásához szükséges pénzügyi források lehívásának felelőssége a kormányzatra hárul. Az adók a forrásszerzés egyik ilyen eszköze.

Szegények lévén ezek az országok nem tudnak nagy forrásokat mozgósítani az adókon keresztül. Így az adózásnak a tömeges szegénység miatt szűk a lefedettsége. A szegénység miatt nagyon keveset takarítanak meg az emberek. A pénzügyi források összegyűjtése érdekében a kormány az állami vállalatok nyereségére támaszkodik. Ezek a vállalkozások azonban szinte negatív nyereséget termelnek. Továbbá az állami hitelfelvételnek is van határa.

Ezekre való tekintettel a források mozgósításának egyszerű és egyben rövidített módszere a hiányfinanszírozás. Indiában az ötéves tervek elindítása óta a kormány komolyan alkalmazza ezt a finanszírozási módszert, hogy további forrásokat szerezzen a tervekhez. Fontos helyet foglal el a tervezett gazdasági fejlődésünk minden programjában.

Az a fontos, hogy az alacsony jövedelmek a kormány növekvő kiadásaival párosulva arra kényszerítették a hatóságokat, hogy különböző célokra a finanszírozásnak erre a módszerére támaszkodjanak. Vannak olyan helyzetek, amikor a hiányfinanszírozás feltétlenül szükségessé válik. Más szóval, a hiányfinanszírozásnak különböző céljai vannak.

ADVERTIZÁCIÓK:

Ezek a következők:

i. A védelmi kiadások finanszírozása háború idején

ii. A gazdaság kiemelése a depresszióból, hogy a jövedelmek, a foglalkoztatás, a beruházások stb. emelkedjenek

iii. A kihasználatlan erőforrások aktivizálása, valamint az erőforrások átirányítása a nem termelő ágazatokból a termelő ágazatokba a nemzeti jövedelem növelése és ezáltal a nagyobb gazdasági növekedés érdekében

iv. A tőkefelhalmozás növelése a deficitfinanszírozás révén keletkezett kényszerű megtakarítások mobilizálásával

v. Források mozgósítása a masszív tervkiadások finanszírozására

Ha tehát a szokásos finanszírozási források nem elegendőek az állami kiadások fedezésére, a kormányzat hiányfinanszírozáshoz folyamodhat.

A hiányfinanszírozás “hogyanja”:

A költségvetési hiány akkor keletkezik, ha a becsült kiadások meghaladják a becsült bevételeket. Az ilyen hiányt az adókulcsok emelésével vagy az áruk és közüzemi szolgáltatások magasabb árának felszámításával lehet fedezni. A hiányt a kormányzat felhalmozott készpénzegyenlegéből vagy a bankrendszerből történő hitelfelvétellel is lehet fedezni.

Hiányfinanszírozásról Indiában akkor beszélünk, ha az Unió kormányának folyó költségvetési hiányát a kormány készpénzegyenlegének kivonásával és az indiai jegybanktól való hitelfelvétellel fedezik. Amikor a kormány kiveszi a készpénzegyenlegeit, ezek aktívvá válnak és forgalomba kerülnek.

ADVERTIZÁCIÓK:

Amint amikor a kormány kölcsönt vesz fel az RBI-tól, az utóbbi további valuta nyomtatásával ad kölcsönt. Így mindkét esetben “új pénz” kerül forgalomba. Itt nem szabad elfelejteni, hogy az, hogy a kormány a lakosságtól kötvények eladásával vesz fel kölcsönt, nem tekinthető hiányfinanszírozásnak.

A deficitfinanszírozás hatásai:

A deficitfinanszírozásnak számos gazdasági hatása van, amelyek sokféleképpen kapcsolódnak egymáshoz:

i. A deficitfinanszírozás és az infláció

ii. A deficitfinanszírozás és a tőkeképzés és a gazdasági fejlődés

ADVERTIZÁCIÓK:

iii. Hiányfinanszírozás és jövedelemelosztás.

i. Hiányfinanszírozás és infláció:

Azt mondják, hogy a hiányfinanszírozás természeténél fogva inflációt okoz. Mivel a deficitfinanszírozás növeli az aggregált kiadásokat és ezáltal az aggregált keresletet, az infláció veszélye nagyban fenyeget. Ez különösen igaz akkor, ha a hiányfinanszírozás a háború üldözésére történik.

Ez a háborús finanszírozási módszer teljesen terméketlen, mivel nem növeli a társadalom vagyonkészletét, és nem teszi lehetővé, hogy a társadalom növelje termelési kapacitását. A végeredmény a hiperinfláció. Éppen ellenkezőleg, a deficitfinanszírozás révén mozgósított forrásokat a polgári termelésből a katonai termelésbe irányítják át, ami a fogyasztási cikkek hiányához vezet. Az így létrehozott többletpénz egyébként is táplálja az inflációs tüzet.

Az azonban, hogy a hiányfinanszírozás inflációt okoz-e vagy sem, a hiányfinanszírozás jellegétől függ. Mivel nem produktív jellegűek, a deficitfinanszírozással megvalósított háborús kiadások mindenképpen inflációs jellegűek. De ha fejlesztési kiadásokra kerül sor, a hiányfinanszírozás nem feltétlenül inflációs, bár a pénzkínálat növekedését eredményezi.

ADVERTIZÁCIÓK:

Egy szakértői véleményt idézve: “A hasznos tőke rövid idő alatt történő felhalmozása céljából vállalt hiányfinanszírozás valószínűleg javítja a termelékenységet, és végső soron növeli a kínálati görbék rugalmasságát.” A termelékenység növekedése pedig az árinfláció ellenszereként hathat. Más szóval az inflációból eredő infláció átmeneti jellegű.

A deficitfinanszírozás legfontosabb eleme, hogy a fejlődés során gazdasági többletet generál. Vagyis a deficitfinanszírozás multiplikátorhatása akkor lesz nagyobb, ha a teljes kibocsátás meghaladja a pénzmennyiséget. Ennek eredményeként az inflációs hatás semlegesül. Ismétlem, a legkevésbé fejlett országokban a fejlesztési kiadásokat gyakran megnyirbálják a pénzügyi források szűkössége miatt.

Ezeknek a növekvő gazdaságoknak a likviditási igényeit a hiányfinanszírozás elégíti ki. Mindenekelőtt a hiányfinanszírozást követő enyhe infláció elősegíti az egész fejlődési folyamatot. Más szóval a deficitfinanszírozás nem fejlődésellenes, feltéve, hogy az áremelkedés mértéke enyhe.

A deficitfinanszírozás végeredménye azonban infláció és gazdasági instabilitás. Bár fájdalommentes, de más finanszírozási forrásokhoz képest nagyon is inflációveszélyes.

Egy bizonyos mértékű infláció elkerülhetetlen a következő körülmények között:

(a) Ha a gazdaság teljes mértékben foglalkoztatott, a megnövekedett pénzkínálat multiplikátorhatás révén növeli az aggregált pénzjövedelmet. Mivel a gazdaságban nincs többletkapacitás, az ilyen megnövekedett pénzjövedelem megnövekedett aggregált kiadásokat eredményez – és ezáltal táplálja az inflációs áremelkedést.

ELLENŐRZÉSEK:

A tartós hiányfinanszírozási politika hamarosan közvetlenül inflációs áremelkedéshez vezetne. Igaz, hogy a tőkejavak kihordási ideje hosszú. Így a megnövekedett kibocsátás hatása csak hosszú idő elteltével érezhető. A hiányfinanszírozás azonban azonnal monetáris forrásokat szabadít fel, ami túlzott monetáris aggregált kereslethez vezet, ami kereslethúzó inflációt hoz létre.

(b) A hiányfinanszírozás ördögi köréből nem lehet kikerülni, ha egyszer ezt a népszerű finanszírozási módszert alkalmazzák. A kormányok általában ehhez a technikához folyamodnak, mivel a közvélemény aligha ellenzi. Az inflációs hatás erősebbé válik, ha a folyamatos hiányfinanszírozást alkalmazzák.

Ha a kormánynak nem sikerül stabilizálnia az árszínvonalat, az emelkedő árak költségnövekedéshez vezetnek, ami arra kényszeríti a kormányt, hogy hiányfinanszírozás révén további bevételeket mozgósítson. Ez minden bizonnyal veszélyezteti az árstabilitást. Így az emelkedő árszínvonal és a megnövekedett költségek ördögi köre alakul ki.

A hiányfinanszírozás tehát nagymértékben kiélezheti a kereslet-vonzó és költséghajtó inflációs erőket.

(c) Már mondtuk, hogy bizonyos mértékű infláció elkerülhetetlen a legkevésbé fejlett országokban. Ezekben az országokban az alacsony termelés miatt nem lehet az összes aggregált keresletet kielégíteni. A kiegészítő erőforrások hiánya és a különböző típusú szűk keresztmetszetek miatt a tényleges termelés elmarad a potenciális kibocsátástól.

A létfontosságú javak kínálatának alacsony rugalmassága és a növekvő aggregált kiadások magas fogyasztási hajlandóságot és alacsony megtakarítási hajlandóságot eredményeznek. Így a legkevésbé fejlett országok valódi problémája nem a tényleges kereslet hiányossága, hanem az alacsony tőkeképzési ráta, a piaci tökéletlenségek stb.

ELLENŐRZÉSEK:

A fogyasztás mintázata mindenekelőtt az inflációs áremelkedést táplálja ezekben az országokban. Például az élelmiszermagvak iránti kereslet viszonylag nagyobb ezekben az országokban. Amikor a hiányfinanszírozás következtében növekszik az aggregált kereslet, az élelmiszermagvak iránti kereslet emelkedik.

A kínálat rugalmatlansága miatt azonban emelkedik az ára. Következésképpen a nem mezőgazdasági termékek árai is emelkednek. Így a hiányfinanszírozás inflációt okoz a legkevésbé fejlett országokban – függetlenül attól, hogy a gazdaságok a teljes foglalkoztatottság állapotában maradnak-e vagy sem.

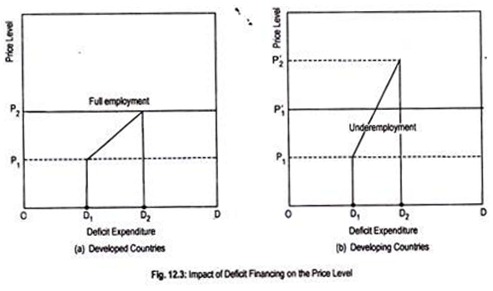

A deficitfinanszírozásnak az árszínvonalra gyakorolt hatása mind a fejlett, mind az elmaradott országokban a 12.3. ábra segítségével szemléltethető.

A vízszintes tengelyen a hiányfinanszírozás volumenét, a függőleges tengelyen pedig az árszínvonalat mérjük. A fejlett országokban a hiányfinanszírozás OD1-ről OD2-re történő növekedése az árszínvonal emelkedését okozza a teljes foglalkoztatási ár OP2 felé.

A fejlődő országokban azonban a hiányfinanszírozás kisebb adagja az árszínvonal OP1-ről OP2-re történő emelkedését eredményezi. Így a hiányfinanszírozás és ezáltal a megnövekedett pénzkínálat mindig nagyfokú inflációval jár a fejlődő országokban, például Indiában.

ADVERTIZÁCIÓK:

Egy becslés szerint az egy százalékos deficitfinanszírozással fedezett költségvetési hiány körülbelül 1,75 százalékos árszínvonal-emelkedéshez vezet.

ii. A deficitfinanszírozás és a tőkeképzés és a gazdasági fejlődés:

A deficitfinanszírozás technikája többféleképpen is felhasználható a gazdasági fejlődés elősegítésére. Senki sem tagadja a deficitfinanszírozás szerepét a gazdasági fejlődéshez szükséges források összegyűjtésében, bár a módszer inflációs jellegű.

A gazdasági fejlődés nagymértékben függ a tőkeképzéstől. A tőkeképzés alapvető forrása a megtakarítás. A legkevésbé fejlett országokat azonban alacsony megtakarítás-bevétel arány jellemzi. Ezekben az alacsony megtakarítású országokban a deficitfinanszírozás által vezérelt infláció a tőkefelhalmozás fontos forrásává válik.

Az infláció során a termelők nagymértékben részesülnek előnyben a szegény fix jövedelműekhez képest. Az előbbiek megtakarítási hajlandósága lényegesen magasabb. Ennek eredményeként a közösség összesített megtakarítása nagyobb lesz, amelyet a gazdasági fejlődés szintjének felgyorsítása érdekében tőkeképzésre lehet fordítani.

ELLENJAVASLATOK:

Az infláció, amelyet a deficit vezérel, hajlamos csökkenteni a lakosság fogyasztási hajlandóságát. Az ilyet “kényszertakarékosságnak” nevezzük, amelyet tőkejavak előállítására lehet felhasználni. Következésképpen ezekben az országokban gyors gazdasági fejlődés következik be.

A fejlett országokban a hiányfinanszírozás a tényleges kereslet fokozása érdekében történik. A legkevésbé fejlett országokban azonban a hiányfinanszírozás a megtakarítások mobilizálása érdekében történik. Az így összegyűjtött megtakarítások a tőke növelésére ösztönöznek. A hiányfinanszírozás technikája a kormányzati kiadások növekedését eredményezi, ami kedvező multiplikátorhatást gyakorol a nemzeti jövedelemre, a megtakarításokra, a foglalkoztatásra stb.

A deficitfinanszírozás multiplikátorhatásának azonban a szegény országokban gyengébbnek kell lennie, még akkor is, ha ezekben az országokban az erőforrások alulfoglalkoztatása tapasztalható.

Más szóval, a nemzeti jövedelem nem emelkedik eléggé a hiányfinanszírozás következtében, mivel ezek az országok szenvednek a tőkeeszközök és más kiegészítő erőforrások hiányától, a technikai tudás és a vállalkozói készség hiányától, a kommunikáció hiányától, a piac tökéletlenségétől stb.

Mindezen akadályok miatt ezek az országok inkább a tényleges kínálat, mint a tényleges kereslet hiányától szenvednek. Ez alacsony termelékenységet és alacsony kibocsátást okoz. Így a hiányfinanszírozás hosszú távon fejlődésellenes lesz.

Ezt a következtetést azonban túl nehéz megemészteni. Segíti a gazdasági fejlődést, bár nem nagymértékben. Igaz, hogy a deficitfinanszírozás önpusztító jellegű, mivel hajlamos inflációs erőket generálni a gazdaságban. De nem szabad elfelejteni, hogy természeténél fogva önpusztító, mivel megvan a lehetősége a kibocsátás szintjének emelésére, hogy ellensúlyozza az inflációs veszélyt.

Az elmaradott országok számára nincs menekülési útvonal a hiányfinanszírozás technikájának megkerülésére. Mindenki elismeri, hogy ez inflációs jellegű. Ugyanakkor azonban segíti a gazdasági fejlődést. Ebből adódik a politikai döntéshozók dilemmája. Minden azonban a hiányfinanszírozás nagyságától és a fejlesztési terv időhorizontján való szakaszolásától függ.

Ezt a “biztonságos” határon belül kell tartani, hogy ne jelenjenek meg inflációs erők a gazdaságban. De senki sem ismeri a “biztonságos” határt. Mindezek fényében azt mondják, hogy a hiányfinanszírozás “rossz”, de “szükséges rossz”. A hiányfinanszírozás sikerének nagy része a gazdaság rendelkezésére áll, ha az inflációellenes politikát igazságos és helyes módon alkalmazzák.

iii. A deficitfinanszírozás és a jövedelemelosztás:

Azt mondják, hogy a deficitfinanszírozás hajlamos a jövedelmi egyenlőtlenségek szélesítésére. Ennek az az oka, hogy többlet vásárlóerőt teremt. Az alapvető javak kínálatának rugalmatlansága miatt azonban a lakosság többlet vásárlóereje áremelkedésre ösztönzőleg hat. Az infláció során azt mondják, hogy a gazdagok gazdagabbak, a szegények pedig szegényebbek lesznek. Így a társadalmi igazságtalanság kiemelkedővé válik.

A hiánykiadások minden fajtája azonban nem feltétlenül hajlamos a fennálló társadalmi igazságosság megzavarására.

Ha a hiányfinanszírozás révén összegyűjtött pénzt közjavakra vagy közjóléti programokra költik, akkor a jövedelem és a vagyon valamiféle kedvező elosztása megvalósulhat. Végső soron a deficitfinanszírozás túlzott adagja, amely az árak inflációs emelkedéséhez vezet, súlyosbítja a jövedelmi egyenlőtlenségeket. Mindenesetre sok múlik a hiányfinanszírozás mértékén.

A deficitfinanszírozás előnyei és hátrányai:

A finanszírozás legegyszerűbb és legnépszerűbb módja a deficitfinanszírozás technikája. Ezért a fejlődő országokban ez a legnépszerűbb finanszírozási módszer.

Népszerűsége a következő okokra vezethető vissza:

(a) Előnyök:

Először is, a kormányzati tevékenységek tömeges bővülése arra kényszerítette a kormányokat, hogy különböző forrásokból mozgósítsanak forrásokat. Az adóbevételek mint finanszírozási forrás a szegény országokban rendkívül rugalmatlanok. Mindenekelőtt ezekben az országokban a kormányok a népszerűségvesztéstől való félelmükben inkább vonakodnak újabb adókat kivetni. Hasonlóképpen az állami hitelfelvétel is elégtelen az állam kiadásainak fedezésére.

Mivel a hiányfinanszírozás nem okoz gondot sem az adófizetőknek, sem a hitelezőknek, akik kölcsönadják a többletpénzüket a kormánynak, ez a technika a legnépszerűbb a fejlesztési kiadások fedezésére. A hiányfinanszírozás nem vesz el pénzt senki zsebéből, mégis hatalmas forrásokat biztosít.

Másodszor, Indiában a hiányfinanszírozás az indiai jegybanktól való hitelfelvétellel történő további pénzteremtéshez kapcsolódik. Az RBI-nak e hitelfelvétel ellenében fizetett kamatok profit formájában térülnek vissza az indiai kormányhoz. Így ez a hitelfelvétel vagy új pénz nyomtatása gyakorlatilag költségmentes módszer. Másrészt a hitelfelvétel kamatköltséget jelent a hitelezőknek.

Harmadszor, a (gazdasági tervek finanszírozásához szükséges) pénzügyi források, amelyeket a kormány a hiányfinanszírozás révén mozgósítani tud, biztosak és előre ismertek. A kormány pénzügyi ereje meghatározható, ha hiányfinanszírozásra kerül sor. Ennek következtében a kormányzat ezt az intézkedést praktikusnak találja.

Negyedszer, a hiányfinanszírozásnak vannak bizonyos multiplikátorhatásai a gazdaságra. Ez a módszer arra ösztönzi a kormányt, hogy felhasználja a munkanélküli és alulfoglalkoztatott erőforrásokat. Ez több jövedelmet és foglalkoztatást eredményez a gazdaságban.

Ötödször, a hiányfinanszírozás inflációt okozó finanszírozási módszer. Az áremelkedés azonban csak rövid távú jelenség lehet. Mindenekelőtt egy enyhe adag infláció szükséges a gazdasági fejlődéshez. Így, ha az inflációt ésszerű szinten tartják, a hiányfinanszírozás elősegíti a gazdasági fejlődést – ezáltal semlegesíti az áremelkedés hátrányait.

Végezetül, infláció idején a magánbefektetők egyre többet fektetnek be a további nyereség reményében. A több nyereség láttán a termelők arra ösztönződnének, hogy megtakarításaikat és a felhalmozott nyereséget újra befektessék. Az ilyen befektetések a jövedelem növekedéséhez vezetnek – ezzel elindítva a gazdasági fejlődés folyamatát.

b) Hátrányok:

A deficitfinanszírozás hátrányai ugyanilyen fontosak.

A deficitfinanszírozás rossz hatásai a következők:

Először is, ez egy önpusztító finanszírozási módszer, mivel mindig inflációs áremelkedéshez vezet. Ha az inflációt nem sikerül megfékezni, akkor a deficit által kiváltott infláció előnyei nem gyümölcsöznek. Az elmaradott országok pedig – mivel inflációra érzékenyek – ki vannak téve az infláció veszélyeinek.

Másrészt a deficitfinanszírozás által kiváltott infláció segíti a termelő osztályok és az üzletemberek felvirágzását. De a fix jövedelműek szenvednek az infláció alatt. Ez növeli a távolságot a két osztály között. Más szóval nő a jövedelmi egyenlőtlenség.

Harmadszor, a deficitfinanszírozás másik fontos hátránya, hogy torzítja a beruházási mintát. A magasabb profitmotívum arra készteti a befektetőket, hogy erőforrásaikat gyorsan profitot termelő iparágakba fektessék. Természetesen az ilyen iparágakba való befektetés nem kívánatos egy ország gazdasági fejlődése érdekében.

Negyedszer, a hiányfinanszírozás nem hozhat jó eredményt a foglalkoztatási lehetőségek megteremtésében. A további munkahelyteremtés az elmaradott országokban általában a nyersanyagok és a gépek hiánya miatt akadályozott, még akkor is, ha megfelelő finanszírozás áll rendelkezésre.

Ötödször, mivel a pénz vásárlóereje az inflációs áremelkedés következtében csökken, az országban a tőke biztonságos megtérülés érdekében külföldre menekül, ami tőkehiányhoz vezet.

Végezetül, ez az inflációs finanszírozási módszer az ország fizetési mérlegének nagyobb mértékű hiányához vezet. Az inflációs áremelkedést követően az export csökken, míg az importszámla növekszik, és az erőforrások az export iparágakból az importversenyző iparágakba kerülnek át.

Következtetés:

Ennek ellenére a hiányfinanszírozás elkerülhetetlen a legkevésbé fejlett országokban. Ennek sikere nagyban függ attól, hogy milyen inflációellenes intézkedéseket alkalmaznak az infláció leküzdésére. A hiányfinanszírozás legtöbb hátránya minimalizálható, ha az inflációt korlátok között tartják.

Az infláció ésszerű és elviselhető szinten tartása érdekében a hiányfinanszírozást biztonságos keretek között kell tartani. Nemcsak hogy nehéz bármilyen “biztonságos határértéket” megállapítani, de a tervezett fejlődéshez szükséges finanszírozásnak ezt a technikáját is nehéz elkerülni. A hiányfinanszírozás így is elkerülhetetlen.

Ez egy rossz, de szükséges rossz. A gazdaság igényeit figyelembe véve nem lehet lebeszélni a használatáról. De figyelembe véve a hiányfinanszírozás gazdaságra gyakorolt hatásait, alkalmazását korlátozni kell. Tehát kompromisszumot kell kötni, hogy a hiányfinanszírozás előnyeit is ki lehessen használni.