Amerikas bedste investorer har opnået et tocifret afkast i årevis, nogle gange i årtier. At følge disse topinvestorer er en fantastisk strategi af to grunde. For det første kan du lære, hvordan disse investorer tænker og arbejder, hvilket potentielt kan øge din egen finansielle IQ. For det andet kan deres investeringer give dig attraktive idéer, som du også kan vælge at investere i.

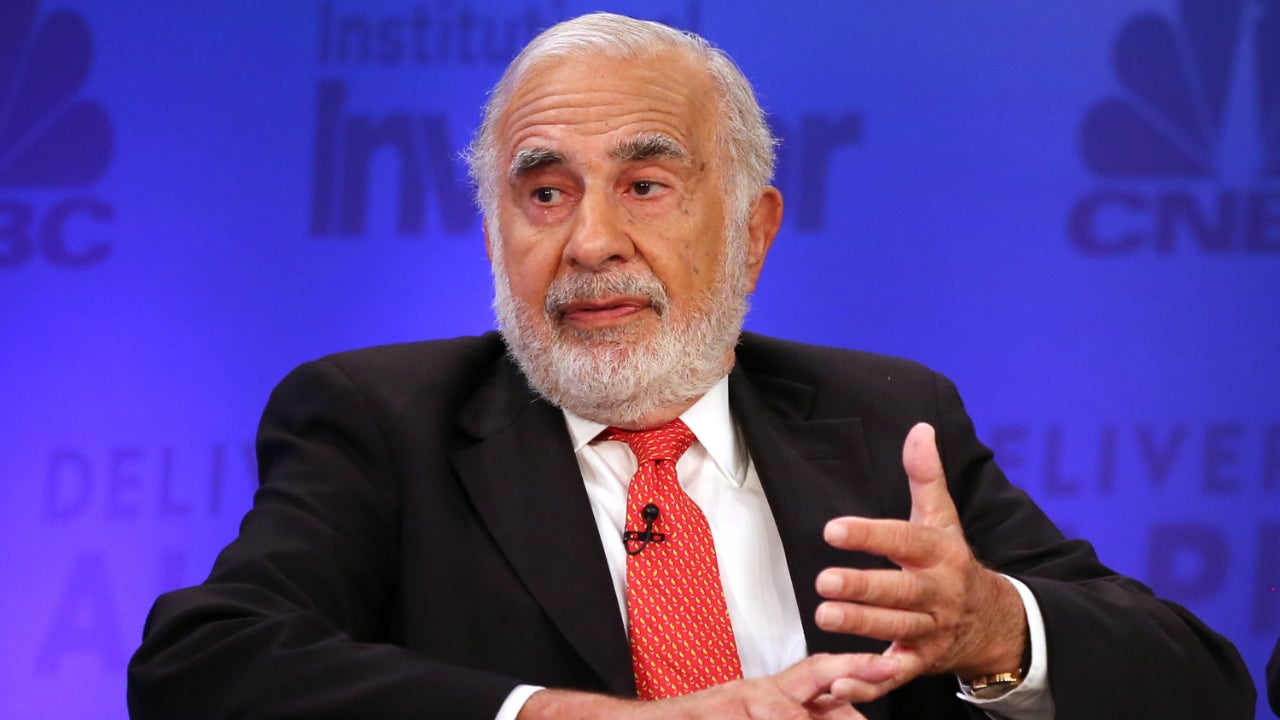

Fra mangeårige titaner som Carl Icahn (billedet ovenfor) til nyere superstjerner som Bill Ackman, her er syv af de mest berømte amerikanske investorer, og hvad du kan lære af dem.

Warren Buffett

Som en af verdens rigeste investorer behøver Warren Buffett næsten ingen introduktion. Han er administrerende direktør og formand for Berkshire Hathaway, et konglomerat på 500 mia. dollars, der fungerer som holdingselskab for Buffetts investeringer, både de helejede selskaber og aktieinvesteringer. Du kan måske genkende nogle af virksomhederne – GEICO, Dairy Queen, See’s Candies – samt nogle af aktierne – Wells Fargo, Bank of America og Apple blandt mange andre.

![]()

Se mere

Buffett har haft en fabelagtig succes som investor, og Berkshire-aktien er en legende i branchen. En investering på 1.000 dollars i 1965, da Buffett overtog virksomheden, ville have været omkring 27 millioner dollars værd i februar 2020. Dets aktier i “A”-serien handles i øjeblikket for mere end 300.000 dollars pr. stk., mens B-aktierne handles til en mere håndterbar pris på omkring 200 dollars. Buffett opnåede sådanne gevinster først som en værdiinvestor og gik derefter over til at være mere vækstinvestor. Han er kendt for sin langsigtede buy-and-hold-stil og har sagt, at hans foretrukne holdeperiode er for evigt.

På grund af denne præstation og hans folkekære facon – som dækker over en knivskarp forretningsforståelse – er Buffett kendt som “Oraklet fra Omaha”. Berkshires årsmøde i Omaha besøges af titusindvis af aktionærer og kaldes nogle gange for “kapitalismens Woodstock”.”

Charlie Munger

Charlie Munger er måske mest berømt for at være Warren Buffetts mangeårige forretningspartner, idet han overtog titlen som Berkshire Hathaways næstformand i 1978. Selv om han er berømt for at være Buffetts højre hånd, havde han selv en succesfuld investeringskarriere, inden han kom til Omaha-konglomeratet, og han har også længe arbejdet som advokat.

På Berkshires årsmøder er han berømt for at give to slags svar på aktionærernes spørgsmål. For det første kan Munger komme med et stykke skarp visdom om, hvordan man får succes i verden. Han kan f.eks. foreslå, at man er mere tilbøjelig til at blive lykkelig ved at sætte sine forventninger lavt, eller at man saboterer sig selv, hvis man er misundelig på andre og har ondt af sig selv. Han er hurtig til at kalde sådanne strategier for selvsabotage for dumme. For det andet kan han give et kortfattet “ingen kommentar” efter et grundigt svar fra Buffett på et aktionærspørgsmål.

Munger er berømt blandt investorer for sin intellektuelle tilgang til investering og livet, idet han ofte citerer mantraet “Invert, always invert”. Med dette antyder Munger, at investorer forsøger at undgå de ting, som de ved vil føre til fiasko, i stedet for kun at forsøge at finde de metoder, der fører til succes. Ved at undgå de sikre fiaskoer får investorerne flere muligheder for at få succes.

Peter Lynch

Peter Lynch stod i spidsen for en af de mest berømte investeringsfondssucceser gennem tiderne – Fidelitys Magellan-fond – og opnåede et seriøst godt afkast. I løbet af hans embedsperiode fra 1977 til 1990 opnåede Lynch et gennemsnitligt årligt afkast på 29,2 procent for de investorer, der holdt fast. Desværre var der mange, der ikke gjorde det. Og det er en af de vigtigste lektioner, som Lynch måtte lære investorerne: Penge jagter de hotte fonde fra år til år, så de kan nemt gå glip af et opsving i en fond, der drives af en god forvalter.

![]()

Se mere

Lynch er forfatter til to klassiske investeringsbøger – “One Up on Wall Street” (1989) og “Beating the Street” (1994) – og han er måske mest berømt for sin fornuftige tilgang til investering. Et af Lynchs mest berømte råd er f.eks. “køb det, du kender”. Med det mener han, at du bør se, hvilke typer varer og tjenester der bliver populære blandt dine venner og familie, fordi det kan tyde på en nyopstået virksomhed.

Bill Ackman

Bill Ackman leder Pershing Square Capital Management, og han er en af de højt profilerede investorer i det seneste årti. Han har indgået en række store væddemål, og han er ikke bleg for at gå ud i medierne for at offentliggøre dem. En af Ackmans første gevinster var hans satsning mod realkreditforsikringsselskabet MBIA, som gav pote under finanskrisen. Han ryddede op på indkøbscenteroperatøren General Growth Properties og ejendomsspillet Howard Hughes Corporation, hvor han er bestyrelsesformand.

Men selv om han er kendt for sådanne succeser, har han også oplevet nogle fald, herunder meget omtalte satsninger på en turnaround hos J.C. Penney og en shortposition på Herbalife. Hans position i Herbalife ville give gevinst, hvis aktien faldt betydeligt, eller, som han påstod, hvis selskabet var et pyramidespil. I en anspændt konfrontation med Carl Icahn (den næste på listen) fremførte Ackman sin sag mod aktien, hvilket endte spektakulært forkert, idet han tabte næsten en milliard dollars. Efter at være blevet bevist, at han tog fejl, fortsatte Ackman med at holde, hvilket viser, at selv de store begår fejl.

Carl Icahn

Carl Icahn er så hård, som investorer kan komme, og denne tidligere filosofistuderende fra Princeton er kendt som en af de oprindelige corporate raiders i 1980’erne. Disse investorer brugte teknikker som f.eks. grøn afpresning (at bede en virksomhed om at købe sine aktier tilbage fra investoren til en høj pris til gengæld for, at investoren lader virksomheden være i fred) for at vriste overskud ud af virksomhederne. Selv om Icahn har undgået sådanne teknikker i mange år, har han ikke været mindre aktiv med hensyn til at opkøbe virksomheder, sælge afdelinger og tvinge andre virksomheder til at sælge. Han har været en af de mest succesfulde aktivistiske investorer på planeten og er kendt for sin hårde forhandlingsstil.

Icahn tog som bekendt den anden side af Ackmans handel med Herbalife, kaldte ham en “løgner” og “tudefjæs” på nationalt tv og endte med at tjene en formue ved at opkøbe en stor del af aktien og beholde den i årevis. Han tog dog et bad på biludlejningsfirmaet Hertz, idet han stort set udslettede en investering på 1,8 milliarder dollars der, da firmaet annoncerede konkurs i 2020.

Ben Graham

Ben Graham hyldes som fader til værdiinvestering, en tilgang, der forsøger at købe 1 dollar i værdi for 0,75 dollar eller endnu mindre. Han bragte intellektuel stringens til investeringspraksis og er også berømt som Warren Buffetts tidlige instruktør. Hans investeringsprincipper er beskrevet i den tunge bog “Security Analysis” (sammen med medforfatter David Dodd) og “The Intelligent Investor”, en af de mest populære investeringsbøger på grund af dens klarhed og ligefremhed.

I sidstnævnte bog introducerer Graham karakteren Mr. Market, som er en metafor for, hvordan markedet fungerer, og et forsøg på at vise, hvor manisk markedet kan være. Den ene dag kan Mr. Market være villig til at sælge dig en aktie til en lav pris, men nogle dage beslutter han sig for at kræve en høj pris, og du ved måske aldrig, hvilken Mr. Market der dukker op. Graham forbindes med “cigar butt investing”, en tilgang, hvor der er et pust af værdi tilbage i en aktie, men kun få ulemper ved at købe den.

George Soros

George Soros er en af de mest berømte investorer på planeten, men han er mere en trader eller spekulant end en investor. Det vil sige, at han tager positioner (ofte hundredvis af dem) og søger at tjene penge, når en aktie bevæger sig. Han er typisk ikke en investor, der køber for at holde, som Warren Buffett ofte gør det. I stedet handler Soros ind og ud af en position, og han er ikke bange for at købe tilbage i en position, som han lige har solgt, hvis nye oplysninger får ham til at tro, at den vil stige.

Soros er kendt som “The Man Who Broke the Bank of England” på grund af sit massive væddemål i 1992 mod det britiske pund sterling, som efter sigende gav ham en fortjeneste på 1 mia. dollars. Soros er også kendt for sin anvendelse af princippet om refleksivitet på de finansielle markeder. En nøgleidé her er, at markederne kan skabe deres egne succeser eller fiaskoer alene på grund af investorernes tro. Så hvis investorerne fortsætter med at finansiere en virksomhed, der taber penge, gennem hårde tider, kan de i sidste ende tillade, at den får succes. På samme måde kan de, hvis de tilbageholder penge fra en kriseramt virksomhed, få den til at gå konkurs. Så troen kan ende med at skabe en selvopfyldende profeti for virksomheden, uanset virkeligheden.

Bottom line

Afhængig af berømte investorers liv er en god måde at følge med i deres læring og årtiers erfaring på, så du måske kan springe nogle af de sværeste og dyreste investeringslektioner over. Hvorfor udholde disse omkostninger, hvis du kan lære dig ud af dem?

Lær mere:

- Sådan begynder du at investere

- De bedste online aktiemæglere for begyndere

- Sådan investerer du som en professionel med indeksfonde

![]()

Se mere