Amerikas främsta investerare har uppnått tvåsiffrig avkastning i åratal, ibland decennier. Att följa dessa toppinvesterare är en utmärkt strategi av två skäl. För det första kan du lära dig hur dessa investerare tänker och arbetar, vilket potentiellt kan höja din egen finansiella IQ. För det andra kan deras investeringar ge dig attraktiva idéer som du också kan välja att investera i.

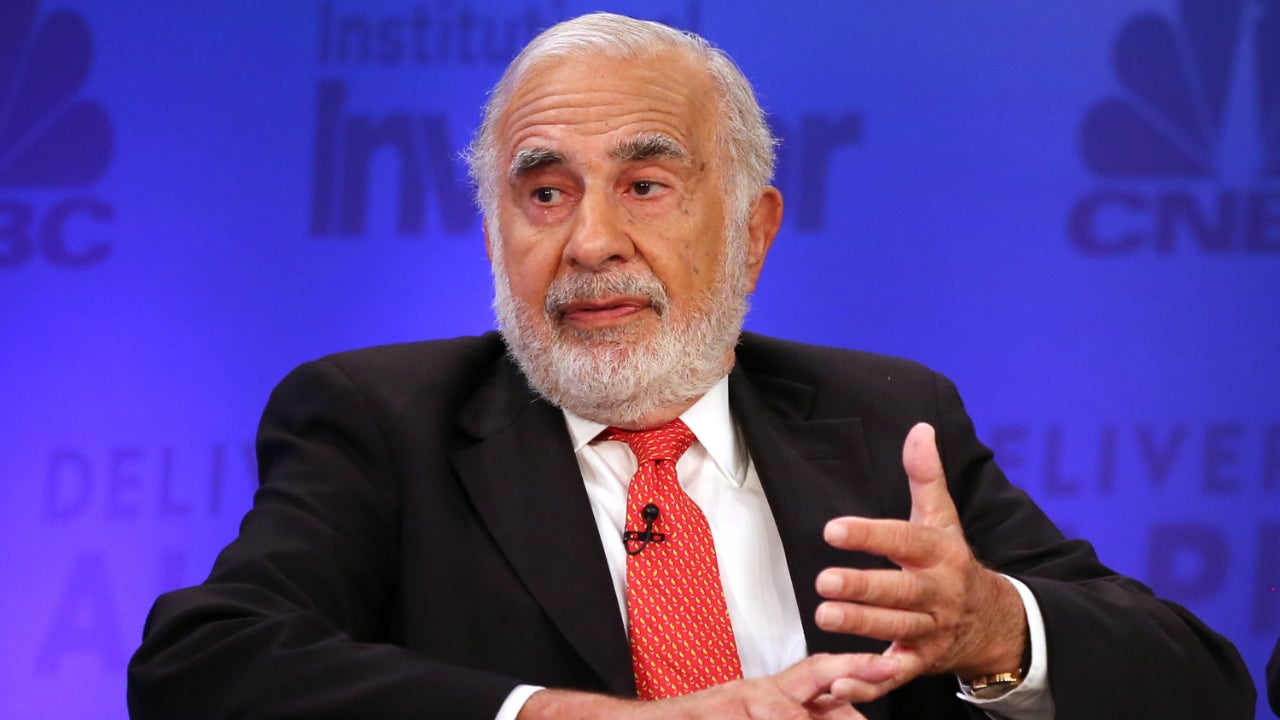

Från mångåriga titaner som Carl Icahn (bilden ovan) till nya superstjärnor som Bill Ackman, här är sju av de mest kända amerikanska investerarna och vad du kan lära dig av dem.

Warren Buffett

Som en av världens rikaste investerare behöver Warren Buffett nästan ingen presentation. Han är vd och ordförande för Berkshire Hathaway, ett 500 miljarder dollar stort konglomerat som fungerar som holdingbolag för Buffetts investeringar, både för de helägda bolagen och aktieinvesteringarna. Du kanske känner igen några av företagen – GEICO, Dairy Queen, See’s Candies – liksom några av aktierna – Wells Fargo, Bank of America och Apple, bland många andra.

![]()

Se mer

Buffett har varit sagolikt framgångsrik som investerare, och Berkshires aktie är en legend i branschen. En investering på 1 000 dollar 1965, när Buffett tog över företaget, skulle ha varit värd cirka 27 miljoner dollar i februari 2020. Dess A-aktier handlas för närvarande för mer än 300 000 dollar per styck, medan B-aktierna handlas för mer hanterbara 200 dollar eller så. Buffett har gjort sådana vinster först som värdeinvesterare och sedan mer som tillväxtinvesterare. Han är känd för sin långsiktiga köp-och-håll-stil och har sagt att hans föredragna innehavsperiod är för evigt.

På grund av denna prestation och sitt folkliga sätt – som döljer ett knivskarpt affärssinne – är Buffett känd som ”Oraklet i Omaha”. Berkshires årsmöte i Omaha besöks av tiotusentals aktieägare och kallas ibland för ”kapitalismens Woodstock”.

Charlie Munger

Charlie Munger är kanske mest känd för att vara Warren Buffetts mångåriga affärspartner, efter att ha tagit över titeln som Berkshire Hathaways vice ordförande 1978. Även om han är känd för att vara Buffetts högra hand hade han en egen framgångsrik investeringskarriär innan han gick med i Omaha-konglomeratet, och han har också länge arbetat som advokat.

På Berkshires årsmöten är han känd för att dela ut två typer av svar på aktieägarnas frågor. För det första kan Munger komma med ett stycke bitter visdom om hur man lyckas i världen. Han kan till exempel säga att det är troligare att man blir lycklig om man ställer låga förväntningar eller att man saboterar sig själv om man är avundsjuk på andra och tycker synd om sig själv. Han är snabb med att kalla sådana strategier för självsabotage för dumma. För det andra kan han erbjuda ett kortfattat ”ingen kommentar” efter ett grundligt svar från Buffett på en aktieägarfråga.

Munger är känd bland investerare för sitt intellektuella förhållningssätt till investeringar och livet och citerar ofta mantrat ”Invertera, alltid invertera”. Med detta menar Munger att investerare försöker undvika de saker som de vet kommer att leda till misslyckande snarare än att försöka hitta endast de metoder som leder till framgång. Genom att undvika de säkra misslyckandena får investerare fler möjligheter att lyckas.

Peter Lynch

Peter Lynch ledde en av de mest omtalade framgångarna för värdepappersfonder genom tiderna – Fidelitys Magellan-fond – och fick en riktigt bra avkastning. Under sin tid från 1977 till 1990 gav Lynch en genomsnittlig årlig avkastning på 29,2 procent för de investerare som höll ut. Tyvärr var det många som inte gjorde det. Och det är en av de viktigaste lärdomarna som Lynch hade att lära investerarna: Pengar jagar de heta fonderna från år till år, så de kan lätt missa en återhämtning i en fond som drivs av en bra förvaltare.

![]()

Se mer

Lynch är författare till två klassiska investeringsböcker – ”One Up on Wall Street” (1989) och ”Beating the Street” (1994) – och han är kanske mest känd för sitt sunda förnuft när det gäller investeringar. Ett av Lynchs mest kända råd är till exempel ”köp det du vet”. Med detta menar han att du bör se vilka typer av varor och tjänster som blir populära bland dina vänner och familjemedlemmar, eftersom det kan tyda på ett nybildat företag.

Bill Ackman

Bill Ackman driver Pershing Square Capital Management, och han är en av de profilerade investerarna under det senaste decenniet. Han har gjort ett antal stora satsningar, och han är inte blyg för att gå ut i media för att offentliggöra dem. En av Ackmans första vinster var hans satsning mot hypoteksförsäkringsbolaget MBIA, som lönade sig under finanskrisen. Han rensade upp på köpcentrumoperatören General Growth Properties och fastighetsspelet Howard Hughes Corporation, där han är styrelseordförande.

Men samtidigt som han är känd för sådana framgångar har han också upplevt en del fall, inklusive mycket uppmärksammade satsningar på en vändning hos J.C. Penney och en kort position på Herbalife. Hans position i Herbalife skulle ge vinst om aktien sjönk kraftigt eller, som han påstod, om företaget var ett Ponzi-företag. I en spänd konfrontation med Carl Icahn (nästa på listan) lade Ackman fram sitt argument mot aktien, vilket slutade spektakulärt fel och ledde till en förlust på nästan en miljard dollar. Efter att ha bevisats ha fel fortsatte Ackman att hålla, vilket visar att även de stora gör misstag.

Carl Icahn

Carl Icahn är så tuff som investerare kan vara, och denna före detta filosofielev från Princeton är känd som en av de ursprungliga företagsrävarna på 1980-talet. Dessa investerare använde sig av tekniker som utpressning (att be ett företag att köpa tillbaka sina aktier från investeraren till ett högt pris i utbyte mot att investeraren lämnar företaget ifred) för att pressa ut vinster ur företagen. Även om Icahn har undvikit sådana metoder under många år har han inte varit mindre aktiv när det gäller att köpa upp företag, sälja av avdelningar och tvinga fram försäljningar av andra företag. Han har varit en av de mest framgångsrika aktivistinvesterarna på planeten och är välkänd för sin hårda förhandlingsstil.

Icahn tog som bekant ställning för Ackmans handel med Herbalife, kallade honom för ”lögnare” och ”gråtunge” på nationell TV och slutade med att tjäna en förmögenhet genom att köpa upp en stor del av aktien och behålla den i flera år. Han tog dock ett bad i hyrbilsföretaget Hertz och raderade i princip ut en investering på 1,8 miljarder dollar där när företaget meddelade konkurs 2020.

Ben Graham

Ben Graham hyllas som fader till värdeinvestering, ett tillvägagångssätt som går ut på att försöka köpa 1 dollar i värde för 0,75 dollar eller till och med mindre. Han förde in intellektuell stränghet i investeringsverksamheten och är också känd som Warren Buffetts tidiga instruktör. Hans investeringsprinciper beskrivs i den tunga boken ”Security Analysis” (tillsammans med medförfattaren David Dodd) och ”The Intelligent Investor”, som är en av de mest populära investeringsböckerna på grund av sin tydlighet och rakhet.

I den sistnämnda boken introducerar Graham karaktären Mr. Market, en metafor för hur marknaden fungerar och ett försök att visa hur manisk marknaden kan vara. En dag kan Mr Market vara villig att sälja en aktie till ett lågt pris, men vissa dagar bestämmer han sig för att begära ett högt pris, och man kanske aldrig vet vilken Mr Market som dyker upp. Graham förknippas med ”cigar butt investing”, ett tillvägagångssätt där det finns en puff av värde kvar i en aktie men liten nackdel med att köpa den.

George Soros

George Soros är en av de mest kända investerarna på planeten, men han är mer en handlare eller spekulant än en investerare. Det vill säga att han tar positioner (ofta hundratals) och försöker tjäna pengar när en aktie rör sig. Han är vanligtvis inte en investerare som köper för att behålla, vilket Warren Buffett ofta gör. I stället handlar Soros in och ut ur en position, och han är inte rädd för att köpa tillbaka en position som han just har sålt om ny information får honom att tro att den kommer att stiga.

Soros är känd som ”The Man Who Broke the Bank of England” (Mannen som krossade Bank of England) på grund av sin massiva satsning mot det brittiska pundet från 1992, som enligt uppgift gav honom en vinst på 1 miljard dollar. Soros är också känd för sin tillämpning av principen om reflexivitet på finansmarknaderna. En viktig idé här är att marknaderna kan skapa sina egna framgångar eller misslyckanden enbart genom investerarnas tro. Om investerarna fortsätter att finansiera ett företag som förlorar pengar under svåra tider kan de till slut låta det lyckas. Om de på samma sätt håller tillbaka pengar från ett företag i svårigheter kan de få det att misslyckas. Så tron kan i slutändan skapa en självuppfyllande profetia för företaget, oavsett verkligheten.

Bottom line

Att följa kända investerares liv är ett utmärkt sätt att dra nytta av deras lärande och årtionden av erfarenhet, så att du kanske kan hoppa över några av de svåraste och dyraste investeringslektionerna. Varför uthärda dessa kostnader om du kan lära dig att slippa dem?

Lär dig mer:

- Hur man börjar investera

- De bästa aktiemäklarna på nätet för nybörjare

- Hur man investerar som ett proffs med indexfonder

![]()

Visa mer