Kiedy ludzie wyobrażają sobie inwestowanie, wyobrażają sobie Gordona Gekko z czerwoną twarzą, wykrzykującego transakcje przez telefon lub chaotyczną giełdę, gdzie równie łatwo można stracić oszczędności życia, jak i obserwować ich wzrost każdego dnia. Ale proszę, proszę, zmieńmy ten obraz. Inwestowanie nie musi być skomplikowane. W rzeczywistości, dla zdecydowanej większości z nas, nie powinno być. Możesz inwestować i budować bogactwo, odzwierciedlając swoją unikalną tolerancję na ryzyko, za pomocą zaledwie trzech funduszy.

Spis treści

Co to jest portfel trójfunduszowy?

Trójfunduszowy portfel inwestycyjny to prosty, tani sposób na osiągnięcie silnej dywersyfikacji i solidnych długoterminowych zysków poprzez inwestowanie w fundusze indeksowe. Fundusze indeksowe oferują pełną dywersyfikację rynku i gwarantują zwrot z rynku, czego nie może pobić zdecydowana większość aktywnie zarządzanych, droższych funduszy. Jest to metodologia spopularyzowana przez Bogleheads, społeczność inwestorów, która rozwinęła się wokół Johna Bogle, założyciela Vanguard.

Vanguard jest największym zarządzającym funduszami indeksowymi na świecie i ma bardzo niskie opłaty inwestycyjne. Ponieważ używam ich wyłącznie do moich inwestycji, zamierzam zbudować portfel składający się z trzech funduszy, korzystając z ich funduszy i bieżących opłat. Jednakże, Fidelity i Schwab również oferują opcje tanich funduszy indeksowych i możesz rozważyć tę drogę.

1 – Akcje amerykańskie

Nie możesz rozpocząć portfela inwestycyjnego bez akcji amerykańskich! Warren Buffett, uważany za jednego z najlepszych inwestorów na świecie, faktycznie twierdzi, że portfel składający się w 90% z akcji amerykańskich i w 10% z obligacji będzie odpowiedni dla większości rodzin! Aby uzyskać zdywersyfikowaną ekspozycję na akcje amerykańskie, można pójść jedną z dwóch dróg.

Vanguard 500 Index Admiral Shares (VFIAX, 0,04% expense ratio): Ten fundusz indeksowy śledzi S&P 500, który w przybliżeniu składa się z 500 największych spółek amerykańskich znajdujących się w obrocie publicznym. Inwestowanie w fundusz indeksowy, taki jak ten, gwarantuje uzyskanie zwrotu z rynku, co jest imponujące, gdy ponad 90% aktywnie zarządzanych funduszy tego nie robi.

Pamiętaj, że aby uzyskać najniższą opłatę 0,04%, musisz mieć co najmniej 10 000 USD, aby umieścić je w tym jednym funduszu. Jeśli nie masz, możesz rozważyć Vanguard S&P 500 ETF (ticker: VOO), który ma ten sam 0,04% wskaźnik kosztów i nie ma minimalnej inwestycji.

Vanguard Total Stock Market Index Admiral Shares (VTSAX, 0,04% wskaźnik kosztów): Indeks S&P 500 obejmuje tylko największe spółki amerykańskie znajdujące się w obrocie publicznym, co oznacza, że nie masz ekspozycji na tysiące innych mniejszych spółek na rynku. Jeśli chcesz mieć ekspozycję na cały rynek, z nieco większą różnorodnością i potencjalnie wyższym wzrostem mniejszych firm, powinieneś zainwestować w indeks giełdowy.

Podobnie jak w przypadku indeksu S&P Admiral Shares, potrzebujesz 10 000 USD, aby zainwestować w Vanguard’s Total Stock Market Index. Istnieje jednak Vanguard Total Stock Market ETF (ticker: VTI), z tym samym 0,04% wskaźnikiem kosztów i bez minimalnej inwestycji.

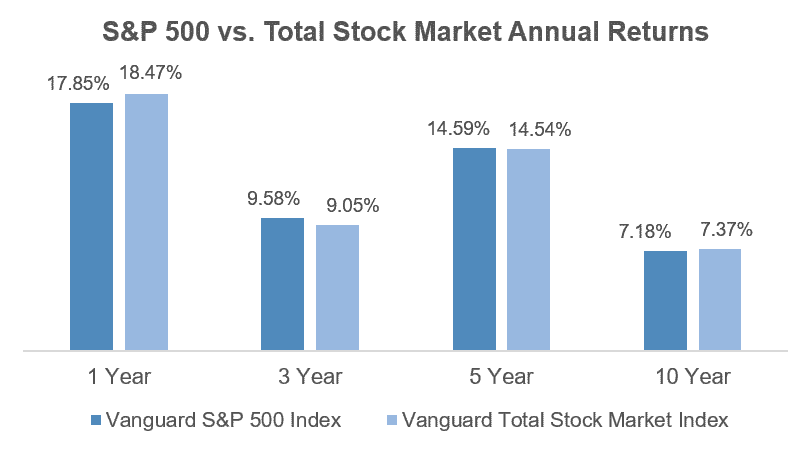

Z biegiem czasu, różnice w zwrocie pomiędzy S&P 500 a Total Stock Market Index były dość minimalne. Wynika to z faktu, że nawet indeks Total Stock Market Index jest silnie powiązany z największymi spółkami, ponieważ jest on nadal alokowany na podstawie wielkości każdej spółki na całym rynku. Oba są dobrze zdywersyfikowane i równie tanie, więc można wybrać fundusz, który jest dla nas najlepszy.

2 – Obligacje amerykańskie

Jeśli są Państwo młodzi i dobrze znoszą zmienność (duże wahania w górę i w dół inwestycji), mogą być Państwo zadowoleni z samych akcji. Jednakże, jeśli chcesz dodać do swojego portfela pewną różnorodność i stabilność klas aktywów, następnym krokiem jest dodanie obligacji. Obligacje przynoszą niższe długoterminowe zyski niż akcje, ale są zazwyczaj bardziej stabilne i są ujemnie skorelowane z akcjami, co jest idealne dla dywersyfikacji (gdy akcje spadają, obligacje zazwyczaj rosną). Chociaż istnieje wiele funduszy obligacji, tutaj mam zdecydowanego faworyta.

Vanguard Total Bond Market Index Admiral Shares (VBTLX, 0,05% expense ratio): Indeks Total Bond Market Index składa się w ponad 60% z amerykańskich obligacji rządowych, a pozostałą część stanowią obligacje korporacyjne „klasy inwestycyjnej”. Ocena inwestycyjna oznacza, że agencje ratingowe ustaliły, że spółki emitujące obligacje są w dobrej kondycji finansowej i prawdopodobnie spłacą kredytodawców (każdego, kto posiada obligacje – a więc Ciebie!).

Jeszcze raz, jeśli nie masz $10,000 na fundusz Admiral, możesz kupić Vanguard’s Total Bond Market ETF (ticker: BND), który ma taką samą opłatę 0.05% i nie ma minimalnych inwestycji.

Uwaga: Jeśli używasz innych funduszy obligacji lub innych dostawców funduszy indeksowych, upewnij się, że sprawdzasz skład portfela. Fundusze określane jako „wysokodochodowe” fundusze dłużne, lub posiadające ratingi kredytowe poniżej Baa, oferują większe bieżące zyski i długoterminowe zwroty, ale nic nie przychodzi za darmo. Spółki te są bardziej ryzykowne i w związku z tym ich obligacje są bardziej zmienne. Dług wysokodochodowy jest również silniej skorelowany z rynkiem akcji, co zmniejsza korzyści z dywersyfikacji. Dlatego też inna nazwa obligacji wysokodochodowych na rynku to „śmieciowe”.”

3 – International Equity

Jak wspomniano powyżej, Warren Buffett uważa, że większość rodzin może poprzestać na portfelu składającym się z dwóch funduszy. John Bogle, założyciel Vanguard, zgadza się z tym. Jednakże, obaj zauważają, że jest to preferencja dla prostoty, a nie historycznie sprawdzone zalecenie. Niektórzy inwestorzy, w tym Buffett i Bogle, uważają, że już teraz można uzyskać międzynarodową ekspozycję poprzez amerykański rynek akcji, ponieważ większość dużych spółek giełdowych to firmy globalne, generujące zyski za granicą.

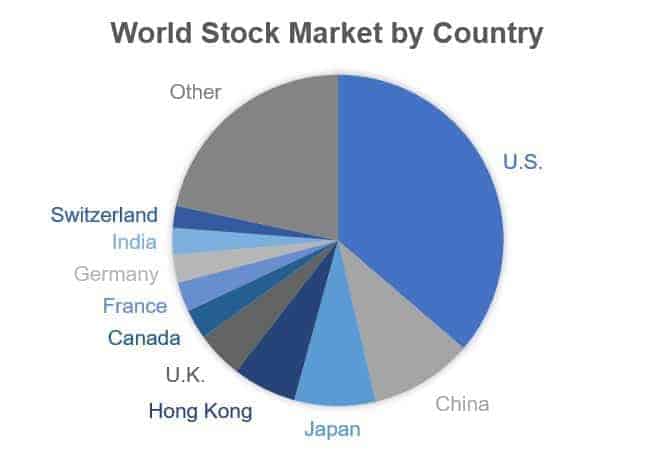

Choć trudno jest spierać się z inwestycyjnymi supergwiazdami, jest wielu, którzy widzą korzyści z inwestowania w akcje międzynarodowe. Po pierwsze, żyjemy w globalnym świecie. Myślenie, że akcje amerykańskie będą radzić sobie lepiej w długim okresie niż inne rynki rozwinięte jest w najlepszym razie nacjonalistyczne, a w najgorszym krótkowzroczne. Pod koniec 2016 r. amerykański rynek akcji stanowił 36% całego rynku globalnego. Czy jesteś gotów nie mieć bezpośredniej ekspozycji na ponad 60% rynku? Jeśli nie, możesz dodać trochę międzynarodowych akcji do swojego portfela, aby uzyskać klasyczną równowagę trzech funduszy!

Vanguard Total International Stock Index Admiral Shares (VTIAX, 0,11% expense ratio): Ten fundusz daje Ci ekspozycję zarówno na rozwinięte, jak i wschodzące rynki akcji na całym świecie, z wyłączeniem Stanów Zjednoczonych. Podobnie jak w innych przykładach, jeśli nie masz 10 000 USD, aby zainwestować tylko w swoją międzynarodową alokację, istnieje Vanguard Total International Stock ETF (ticker: VXUS) z tym samym 0.11% i bardzo podobną ekspozycją inwestycyjną.

Pamiętaj, że podczas gdy niektóre rynki międzynarodowe, takie jak Europa i Japonia, są dobrze rozwinięte i płynne (łatwe do handlowania w i z bez wpływu na ceny), dodanie funduszu międzynarodowego może dodać zmienność do Twojego portfela. Inwestowanie we wschodzących gospodarkach jest ryzykowne, gdyż można mieć do czynienia z interwencjami rządowymi, poważnymi zmianami warunków makroekonomicznych oraz dużymi wahaniami cen po prostu dlatego, że rynki te są mniejsze i mniej płynne. Wprowadzasz również ryzyko walutowe, którego nie masz bezpośrednio, gdy wszystkie Twoje inwestycje są w Twojej rodzimej walucie. Z tego powodu, podczas gdy rynki międzynarodowe stanowią ponad 60% całego globalnego rynku akcji, większość inwestorów utrzymuje swoje międzynarodowe zaangażowanie poniżej zaangażowania w USA.

Podsumowanie: Dlaczego warto korzystać z portfela z trzema funduszami?

Jednym z najczęstszych pytań, jakie dostaję na temat portfela trójfunduszowego, jest pytanie: „czy portfel trójfunduszowy jest naprawdę lepszy niż po prostu korzystanie z funduszu Target Date Retirement?”. Więc zanim to pytanie zacznie wyskakiwać tutaj, pomyślałem, że po prostu na nie odpowiem!

Dla inwestora, który chce kompletnego portfela inwestycyjnego typu hands-off, gdzie mogliby po prostu ustawić swoje auto-depozyty i zapomnieć o tym na 20 lat, nie, portfel trójfunduszowy może nie być lepszy. Twoje trzy fundusze będą rosły w różnym tempie, przy czym akcje zazwyczaj rosną szybciej niż obligacje, co wytrąci z równowagi Twoją alokację aktywów. Jeśli jesteś spokojnym inwestorem, nie będziesz chciał okresowo wchodzić, aby naprawić tę nierównowagę, więc w miarę zbliżania się do emerytury będziesz miał w rzeczywistości wyższą alokację akcji niż na początku. To jest ryzykowne i przeciwieństwem typowej strategii przesunięcia do bezpieczeństwa, jak zbliża się do emerytury.

Alternatywnie, trzy-fund portfel ma pewne korzyści dla inwestora DIY, który jest gotów być trochę ręce na. Na pewno nie trzeba mieć dyplomu z finansów, aby zarządzać portfelem trzech funduszy, a są pewne główne pozytywy do rozważenia.

- Płacisz niższe opłaty. Przy obecnych opłatach Vanguard, można by zbudować portfel z trzema funduszami, który miałby 65% akcji amerykańskich, 20% obligacji i 15% akcji międzynarodowych za 0,05% w porównaniu z obecnym kosztem funduszu Vanguard Target Date Retirement wynoszącym 0,16%. Podczas gdy obie struktury opłat są bardzo niskie, szczególnie biorąc pod uwagę opłaty związane z aktywnie zarządzanymi funduszami, oszczędności nadal stanowią pewną różnicę w długim terminie.

- Kontrolujesz swoją alokację aktywów. W przypadku funduszu Target Date, automatyczne równoważenie pomiędzy klasami aktywów jest określane przez zarządzającego funduszem, a nie przez Państwa. Jeśli nagle zdecydują, że chcą mieć więcej akcji międzynarodowych, będziesz musiał się z tym pogodzić. W przypadku większości osób ma to wpływ na powolną zmianę w kierunku większego zaangażowania w obligacje w miarę zbliżania się do emerytury. Wprawdzie zwiększa to stabilność portfela, ale obniża stopy zwrotu. Jeśli bardziej odpowiada Ci większa ekspozycja na ryzyko, wynikająca z preferencji lub sytuacji osobistej, portfel składający się z trzech funduszy pozwoli Ci utrzymać inwestycje w zgodzie z Twoimi celami.

- Uzyskasz lepsze wyniki niż zdecydowana większość aktywnie zarządzanych funduszy. Jak twierdzi Bill Miller, słynny inwestor, który prowadził Legg Mason Capital Management w latach 1991-2005, pokonując rynek co roku, nazwał kiedyś swoją passę „może 95% szczęścia”. Prawda jest taka, że od 1982 r. ponad 91% funduszy, które przetrwały, nie osiągnęło dobrych wyników rynkowych. Liczba ta wzrasta, jeżeli uwzględnimy fundusze, które poniosły porażkę. Ponieważ możemy zobaczyć skutecznych zarządzających tylko z perspektywy czasu, kupowanie rynku praktycznie gwarantuje, że pokonasz większość profesjonalistów w długim terminie.

- Inne korzyści: Efektywne podatkowo, proste, łatwe w zarządzaniu, brak ryzyka menedżera funduszu i wiele więcej!

Możesz wybrać, aby rzeczy były tak skomplikowane lub drogie, jak chcesz, jeśli chodzi o inwestowanie. Ale trzy fundusze. To wszystko, czego potrzebujesz, aby zbudować swoje bogactwo. Nie dyplom z finansów, niekończący się daytrading czy lata spędzone na Wall Street, ale umiejętność wybrania prostego, taniego planu inwestycyjnego i trzymania się go w dłuższej perspektywie.

Zastanawiasz się, czy robisz właściwe rzeczy z pieniędzmi lub na czym powinieneś się skupić w przyszłości? Pobierz naszą szybką listę kontrolną zdrowia finansowego i sprawdź, na czym stoisz!

.