ADVERTISEMENTS:

Deficit Financing: Meaning, Effects and Advantages!

- Meaning of Deficit Financing:

- The 'Why’ of Deficit Financing:

- Jak” finansowanie deficytu:

- Skutki finansowania deficytu:

- i. Finansowanie deficytu i inflacja:

- ii. Finansowanie deficytu a formacja kapitału i rozwój gospodarczy:

- iii. Finansowanie deficytu i dystrybucja dochodu:

- Wady i zalety finansowania deficytu:

- (a) Zalety:

- (b) Wady:

- Zakończenie:

Meaning of Deficit Financing:

Finansowanie deficytu w krajach rozwiniętych jest używane, aby oznaczać nadwyżkę wydatków nad dochodami – luka jest pokrywana przez pożyczanie od społeczeństwa poprzez sprzedaż obligacji i przez tworzenie nowych pieniędzy. W Indiach, i w innych krajach rozwijających się, termin finansowanie deficytu jest interpretowany w ograniczonym sensie.

ZALECENIA:

Istota takiej polityki polega na tym, że wydatki rządu przekraczają uzyskiwane przez niego dochody. Deficyt ten rząd może pokryć albo poprzez uszczuplenie zgromadzonych sald, albo poprzez zaciągnięcie pożyczki w systemie bankowym (głównie w banku centralnym kraju).

The 'Why’ of Deficit Financing:

Istnieją pewne sytuacje, w których finansowanie deficytu staje się absolutnie niezbędne. Innymi słowy, istnieją różne cele finansowania deficytu.

Aby sfinansować koszty wojenne podczas II Wojny Światowej, dokonano ogromnego finansowania deficytu. Być wojenny wydatek, ono być interpretować jako bezproduktywny wydatek podczas 1939-45. Jakkolwiek, Keynesistowski ekonomista lubić deficytowy finansowanie wydatki obronne podczas wojna okres. Może być ono również wykorzystywane do celów rozwojowych.

Przeciwwskazania:

Kraje rozwijające się dążą do osiągnięcia wyższego wzrostu gospodarczego. Wyższy wzrost gospodarczy wymaga finansów. Ale sektor prywatny jest nieśmiały, aby dokonać ogromnych wydatków. Dlatego odpowiedzialność za czerpanie środków finansowych w celu finansowania rozwoju gospodarczego spoczywa na rządzie. Jednym z takich instrumentów pozyskiwania zasobów są podatki.

Being biednych, te kraje nie zmobilizować duże zasoby poprzez podatki. Tak więc, opodatkowanie ma wąski zasięg z powodu masowego ubóstwa. Bardzo mało jest zapisywane przez ludzi z powodu ubóstwa. W celu zebrania środków finansowych, rząd opiera się na zyskach przedsiębiorstw sektora publicznego. Ale te przedsiębiorstwa przynoszą prawie ujemny zysk. Ponadto, istnieje limit na pożyczkę publiczną.

W związku z tym, łatwe, jak również na skróty metoda marshalling zasobów jest finansowanie deficytu. Od czasu uruchomienia pięcioletnich planów w Indiach, rząd wykorzystywał poważnie tę metodę finansowania, aby uzyskać dodatkowe środki na plany. To zajmuje ważną pozycję w każdym programie naszego planowanego rozwoju gospodarczego.

Ważne jest to, że niskie dochody połączone z rosnącymi wydatkami rządu zmusiły władze do polegania na tej metodzie finansowania dla różnych celów. Są sytuacje, kiedy finansowanie deficytu staje się absolutnie niezbędne. Innymi słowy, istnieją różne cele finansowania deficytu.

ZALECENIA:

Są to:

i. Finansowanie wydatków na obronę w czasie wojny

ii. Wydobycie gospodarki z depresji, aby wzrosły dochody, zatrudnienie, inwestycje itd.

iii. Uruchomienie niewykorzystanych zasobów, a także przekierowanie zasobów z sektorów nieproduktywnych do sektorów produktywnych w celu zwiększenia dochodu narodowego, a tym samym wyższego wzrostu gospodarczego

iv. Podniesienie poziomu tworzenia kapitału poprzez mobilizację wymuszonych oszczędności uzyskanych dzięki finansowaniu deficytu

v. Mobilizacja zasobów w celu sfinansowania ogromnych wydatków planowych

Jeśli zwykłe źródła finansowania są zatem nieodpowiednie do zaspokojenia wydatków publicznych, rząd może uciec się do finansowania deficytu.

Jak” finansowanie deficytu:

Deficyt budżetowy powstaje, gdy szacowane wydatki przekraczają szacowane dochody. Deficyt taki może być pokryty przez podniesienie stawek podatkowych lub nałożenie wyższych cen na towary i usługi użyteczności publicznej. Deficyt może być również pokryty ze skumulowanych sald gotówkowych rządu lub poprzez pożyczki z systemu bankowego.

O finansowaniu deficytu w Indiach mówi się, że występuje, gdy bieżący deficyt budżetowy rządu Unii jest pokrywany przez wycofanie sald gotówkowych rządu oraz przez pożyczenie pieniędzy z Banku Rezerw Indii. Kiedy rząd wycofuje swoje salda gotówkowe, stają się one aktywne i wchodzą do obiegu.

ADVERTISEMENTS:

Again, when the government borrows from the RBI, the latter gives loan by printing additional currency. W ten sposób w obu przypadkach do obiegu trafiają „nowe pieniądze”. Należy tu pamiętać, że pożyczanie przez rząd od społeczeństwa poprzez sprzedaż obligacji nie jest uważane za finansowanie deficytu.

Skutki finansowania deficytu:

Finansowanie deficytu ma kilka skutków ekonomicznych, które są ze sobą powiązane na wiele sposobów:

i. Finansowanie deficytu i inflacja

ii. Finansowanie deficytu a tworzenie kapitału i rozwój gospodarczy

Zalecenia:

iii. Finansowanie deficytu i podział dochodu.

i. Finansowanie deficytu i inflacja:

Mówi się, że finansowanie deficytu jest z natury inflacyjne. Ponieważ finansowanie deficytu podnosi zagregowane wydatki, a więc zwiększa zagregowany popyt, niebezpieczeństwo inflacji jest duże. Jest to szczególnie prawdziwe, gdy finansowanie deficytu jest dokonywane w celu prześladowania wojny.

Ta metoda finansowania w czasie wojny jest całkowicie bezproduktywna, ponieważ ani nie zwiększa zasobu bogactwa społeczeństwa, ani nie umożliwia społeczeństwu zwiększenia jego zdolności produkcyjnych. Efektem końcowym jest hiperinflacja. Przeciwnie, środki zmobilizowane dzięki finansowaniu deficytowemu zostają przesunięte z produkcji cywilnej do wojskowej, co prowadzi do niedoboru dóbr konsumpcyjnych. Tak czy inaczej, wykreowany w ten sposób dodatkowy pieniądz podsyca inflacyjny pożar.

Jednakże to, czy finansowanie deficytu jest inflacyjne czy nie, zależy od jego charakteru. Będąc nieproduktywnymi, wydatki wojenne dokonywane poprzez finansowanie deficytu są zdecydowanie inflacyjne. Ale jeśli są to wydatki na rozwój, to finansowanie deficytu może nie być inflacyjne, chociaż powoduje wzrost podaży pieniądza.

ZALECENIA:

Cytując opinię eksperta: „Finansowanie deficytowe, podjęte w celu zgromadzenia użytecznego kapitału w krótkim okresie czasu, prawdopodobnie poprawi produktywność i ostatecznie zwiększy elastyczność krzywych podaży”. A wzrost produktywności może działać jako antidotum na inflację cenową. Innymi słowy, inflacja wynikająca z inflacji ma charakter przejściowy.

Najważniejszą rzeczą w finansowaniu deficytu jest to, że generuje on nadwyżkę ekonomiczną w procesie rozwoju. Oznacza to, że efekty mnożnikowe finansowania deficytu będą większe, jeśli całkowita produkcja przekroczy wielkość podaży pieniądza. W rezultacie, efekt inflacyjny zostanie zneutralizowany. Również w krajach najsłabiej rozwiniętych wydatki na rozwój są często ograniczane z powodu niedoboru środków finansowych.

Jednakże końcowym efektem finansowania deficytu jest inflacja i niestabilność gospodarcza. Choć bezbolesne, jest bardzo podatne na inflację w porównaniu z innymi źródłami finansowania.

Pewna ilość inflacji jest nieunikniona w następujących okolicznościach:

(a) Gdy gospodarka jest w pełni zatrudniona, zwiększona podaż pieniądza zwiększa zagregowany dochód pieniężny poprzez efekt mnożnikowy. Ponieważ w gospodarce nie ma nadmiaru mocy produkcyjnych, zwiększony dochód z pieniądza powoduje wzrost zagregowanych wydatków, co prowadzi do inflacyjnego wzrostu cen.

ZALECENIA:

Ponownie, uporczywa polityka finansowania deficytu wkrótce doprowadziłaby bezpośrednio do inflacyjnego wzrostu cen. Prawdą jest, że okres dojrzewania dóbr kapitałowych jest długi. Tak więc efekt zwiększonej produkcji może być odczuwalny dopiero po długim czasie. Ale finansowanie deficytu natychmiast uwalnia zasoby pieniężne, prowadząc do nadmiernego zagregowanego popytu pieniężnego, który wywołuje inflację popytowo-popytową.

(b) Nie można uciec z błędnego koła finansowania deficytu, kiedy ta popularna metoda finansowania zostanie przyjęta. Rządy zazwyczaj uciekają się do tej techniki, ponieważ społeczeństwo prawie się jej nie sprzeciwia. Wpływ inflacji staje się silniejszy po przyjęciu ciągłego finansowania deficytu.

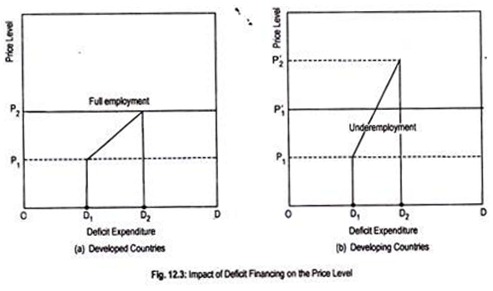

Jeśli rządowi nie uda się ustabilizować poziomu cen, rosnące ceny prowadzą do wzrostu kosztów, co zmusza rząd do mobilizacji dodatkowych dochodów poprzez finansowanie deficytu. To z pewnością zagraża stabilności cen. W ten sposób powstaje błędne koło rosnącego poziomu cen i zwiększonych kosztów. (c) Powiedzieliśmy już, że pewna ilość inflacji jest nieunikniona w krajach najsłabiej rozwiniętych. W tych krajach nie cały zagregowany popyt może być zaspokojony z powodu niskiej produkcji. To z powodu braku komplementarnych zasobów i różnego rodzaju wąskich gardeł rzeczywista produkcja jest mniejsza od potencjalnej. ADVERTISEMENTS: Przede wszystkim, wzór konsumpcji napędza inflacyjny wzrost cen w tych krajach. Na przykład, popyt na ziarna żywności jest stosunkowo wyższy w tych krajach. Kiedy jest wzrost zagregowanego popytu w następstwie finansowania deficytu, popyt na ziarna żywności rosną. Ale jego cena wzrasta z powodu nieelastyczności w podaży. W konsekwencji, ceny towarów nierolniczych wzrost. Tak więc, finansowanie deficytu jest inflacyjne w krajach najsłabiej rozwiniętych – niezależnie od tego, czy gospodarki te pozostają w stanie pełnego zatrudnienia, czy nie. Wpływ finansowania deficytu na poziom cen zarówno w krajach rozwiniętych, jak i słabo rozwiniętych można przedstawić na rys. 12.3. Na osi poziomej mierzona jest wielkość finansowania deficytu, a na osi pionowej poziom cen. W krajach rozwiniętych wzrost finansowania deficytu z OD1 do OD2 powoduje wzrost poziomu cen w kierunku ceny pełnego zatrudnienia OP2. ZALECENIA: Jeden z szacunków sugeruje, że deficyt budżetowy pokryty finansowaniem deficytu w wysokości jednego procenta prowadzi do wzrostu poziomu cen o około 1,75 procenta. Technika finansowania deficytu może być wykorzystana do promowania rozwoju gospodarczego na kilka sposobów. Nikt zaprzeczać rola deficyt finansowanie w garnering zasoby wymagać dla rozwój ekonomiczny, chociaż the metoda być inflacyjny jeden. Rozwój gospodarczy w dużej mierze zależy od tworzenia kapitału. Podstawowym źródłem formowania kapitału są oszczędności. Ale kraje najsłabiej rozwinięte charakteryzują się niskim stosunkiem oszczędności do dochodów. W tych krajach o niskich oszczędnościach, inflacja prowadzona przez deficyt finansowy staje się ważnym źródłem akumulacji kapitału. Podczas inflacji producenci są w dużej mierze beneficjentami w porównaniu z biednymi osobami o stałych dochodach. Skłonność do oszczędzania tych pierwszych jest znacznie wyższa. W rezultacie, zagregowane oszczędności społeczności stają się większe, które mogą być wykorzystane do tworzenia kapitału, aby przyspieszyć poziom rozwoju gospodarczego. Przeciwwskazania: Ponadto, inflacja wywołana deficytem ma tendencję do zmniejszania skłonności konsumpcyjnych społeczeństwa. Taki jest nazywany „wymuszony oszczędności”, które mogą być wykorzystane do produkcji dóbr kapitałowych. W konsekwencji, szybki rozwój gospodarczy będzie miał miejsce w tych krajach. W krajach rozwiniętych, finansowanie deficytu jest dokonywane w celu zwiększenia efektywnego popytu. Ale w krajach najsłabiej rozwiniętych, finansowanie deficytu jest dokonywane w celu mobilizacji oszczędności. Oszczędności w ten sposób zebrane zachęca do zwiększenia kapitału. Technika finansowania deficytu powoduje wzrost wydatków rządowych, co wywołuje korzystny efekt mnożnikowy na dochód narodowy, oszczędności, zatrudnienie itp. Jednakże efekt mnożnikowy finansowania deficytu w krajach biednych musi być słabszy, nawet jeśli kraje te wykazują niepełne wykorzystanie zasobów. Dzięki wszystkim tym przeszkodom kraje te cierpią na niedobór w efektywnej podaży, a nie niedobór w efektywnym popycie. To powoduje niską produktywność i niską produkcję. Tak więc, finansowanie deficytu staje się anty-rozwojowe w dłuższej perspektywie. Jednakże ten wniosek jest zbyt trudny do strawienia. Pomaga on rozwojowi gospodarczemu, choć nie w wielkim stopniu. Prawdą jest, że finansowanie deficytu ma charakter samoniszczący, gdyż ma tendencję do generowania sił inflacyjnych w gospodarce. Ale nie należy zapominać, że jest ono z natury autodestrukcyjne, ponieważ ma możliwość podniesienia poziomu produkcji w celu przeciwdziałania zagrożeniu inflacyjnemu. Do krajów słabo rozwiniętych, nie ma drogi ucieczki, aby ominąć technikę finansowania deficytu. Wszyscy przyznają, że ma ona charakter inflacyjny. Ale jednocześnie wspomaga rozwój gospodarczy. Stąd dylemat dla decydentów politycznych. Wszystko jednak zależy od wielkości finansowania deficytu i jego rozłożenia w czasie w horyzoncie planu rozwoju. Musi on być utrzymany w „bezpiecznej” granicy, aby w gospodarce nie pojawiły się siły inflacyjne. Nikt jednak nie zna tej „bezpiecznej” granicy. Wobec tego wszystkiego mówi się, że finansowanie deficytu jest „złem”, ale „złem koniecznym”. Znaczna część sukcesu finansowania deficytu będzie dostępna dla gospodarki, jeśli polityka antyinflacyjna będzie stosowana w sposób sprawiedliwy i właściwy. Mówi się, że finansowanie deficytu ma tendencję do pogłębiania nierówności dochodowych. Wynika to z faktu, że tworzy ono nadwyżkę siły nabywczej. Ale z powodu nieelastyczności w podaży podstawowych dóbr, nadmiar siły nabywczej ogółu społeczeństwa działa jako bodziec do wzrostu cen. Podczas inflacji mówi się, że bogaci stają się bogatsi, a biedni biedniejsi. W ten sposób niesprawiedliwość społeczna staje się widoczna. Jednakże wszystkie rodzaje deficytu wydatków, niekoniecznie mają tendencję do zakłócania istniejącej sprawiedliwości społecznej. Jeśli pieniądze zebrane poprzez finansowanie deficytu są wydawane na dobra publiczne lub w programach pomocy społecznej, może dojść do pewnego rodzaju korzystnej dystrybucji dochodów i bogactwa. Ostatecznie, nadmierna dawka finansowania deficytu prowadząca do inflacyjnego wzrostu cen pogłębi nierówności dochodowe. Tak czy inaczej, wiele zależy od wielkości finansowania deficytu. Najprostszą i najbardziej popularną metodą finansowania jest technika finansowania deficytu. Dlatego jest to najbardziej popularna metoda finansowania w krajach rozwijających się. Jego popularność wynika z następujących powodów: Firstly, massive expansion in governmental activities has forced governments to mobilize resources from different sources. Jako źródło finansowania, dochody podatkowe są wysoce nieelastyczne w biednych krajach. Przede wszystkim, rządy w tych krajach są raczej niezdecydowane do nakładania nowych podatków z obawy przed utratą popularności. Podobnie, pożyczki publiczne są również niewystarczające do pokrycia wydatków państwa. Jako że finansowanie deficytu nie nakłada żadnych kłopotów ani na podatników, ani na pożyczkodawców, którzy pożyczają rządowi swoje nadwyżki pieniędzy, technika ta jest najbardziej popularna w celu pokrycia wydatków rozwojowych. Finansowanie deficytu nie zabiera żadnych pieniędzy z niczyjej kieszeni, a jednak zapewnia ogromne zasoby. Po drugie, w Indiach, finansowanie deficytu jest związane z tworzeniem dodatkowych pieniędzy poprzez pożyczanie od Banku Rezerw Indii. Odsetki płacone RBI za tę pożyczkę wracają do rządu Indii w postaci zysku. W związku z tym zaciąganie pożyczek lub drukowanie nowej waluty jest praktycznie metodą bezkosztową. Z drugiej strony, zaciąganie pożyczek wiąże się z koniecznością zapłaty kosztów odsetek pożyczkodawcom. Thirdly, zasoby finansowe (wymagany dla finansowanie plan ekonomiczny) który rząd móc mobilizować przez deficyt finansowanie być pewny i znać przedtem. Siła finansowa rząd być determinować jeżeli deficytowy finansowanie zrobić. W związku z tym, rząd uważa ten środek za poręczny. Po czwarte, finansowanie deficytu ma pewne efekty mnożnikowe na gospodarkę. Ta metoda zachęca rząd do wykorzystania bezrobotnych i niedostatecznie zatrudnionych zasobów. To skutkuje większymi dochodami i zatrudnieniem w gospodarce. Po piąte, finansowanie deficytu jest inflacyjną metodą finansowania. Wzrost cen musi być jednak zjawiskiem krótkookresowym. Przede wszystkim dla rozwoju gospodarczego niezbędna jest łagodna dawka inflacji. Jeśli więc inflacja będzie utrzymywana na rozsądnym poziomie, finansowanie deficytu będzie sprzyjało rozwojowi gospodarczemu, neutralizując w ten sposób negatywne skutki wzrostu cen. Finally, podczas inflacji, prywatni inwestorzy iść dalej inwestować więcej i więcej z nadzieją zarabiać dodatkowy zysk. Widząc większe zyski, producenci byliby zachęceni do reinwestowania swoich oszczędności i nagromadzonych zysków. Taki inwestycja prowadzić wzrost w dochód – tym samym ustawiając proces rozwoju gospodarczego rolling. Wady finansowania deficytu są równie ważne. Złe skutki finansowania deficytu to: Po pierwsze, jest to samoniszcząca się metoda finansowania, ponieważ zawsze prowadzi do inflacyjnego wzrostu cen. Jeśli inflacja nie jest kontrolowana, korzyści z inflacji wywołanej deficytem nie będą owocować. A kraje słabo rozwinięte – jako kraje wrażliwe na inflację – narażają się na niebezpieczeństwo inflacji. Po czwarte, finansowanie deficytu może nie przynieść dobrego rezultatu w tworzeniu możliwości zatrudnienia. Tworzenie dodatkowego zatrudnienia jest zwykle utrudnione w krajach zacofanych z powodu braku surowców i maszyn, nawet jeśli odpowiednie finanse są dostępne. Fifthly, as purchasing power of money declines consequent upon inflationary price rise, a country experiences flight of capital abroad for safe return-thereby leading to a scarcity of capital. Wbrew temu, finansowanie deficytu jest nieuniknione w krajach najsłabiej rozwiniętych. Sukces zależy w dużej mierze od tego, jak środki antyinflacyjne są wykorzystywane do walki z inflacją. Większość wad finansowania deficytu może być zminimalizowana, jeśli inflacja jest utrzymywana w granicach. A żeby utrzymać inflację na rozsądnym i znośnym poziomie, finansowanie deficytu musi być utrzymane w bezpiecznym limicie. Nie tylko trudno jest określić jakikolwiek „bezpieczny limit”, ale również trudno jest uniknąć tej techniki finansowania wymaganej dla planowanego rozwoju. Mimo to, finansowanie deficytu jest nieuniknione. Jest to zło, ale konieczne. Biorąc pod uwagę potrzeby gospodarki, nie można zniechęcać do jego stosowania. Ale biorąc pod uwagę skutki finansowania deficytu dla gospodarki, jego stosowanie musi być ograniczone. Trzeba więc pójść na kompromis tak, aby korzyści z finansowania deficytu były również czerpane.

ii. Finansowanie deficytu a formacja kapitału i rozwój gospodarczy:

iii. Finansowanie deficytu i dystrybucja dochodu:

Wady i zalety finansowania deficytu:

(a) Zalety:

(b) Wady:

Zakończenie: