Wanneer mensen zich beleggen voorstellen, stellen ze zich een rood aangelopen Gordon Gekko voor die via de telefoon transacties schreeuwt of een chaotische beursvloer waar u net zo gemakkelijk uw spaargeld kunt verliezen als het elke dag zien groeien. Maar alstublieft, alstublieft, laten we het beeld veranderen. Beleggen hoeft niet ingewikkeld te zijn. In feite, voor de overgrote meerderheid van ons, zou het dat niet moeten zijn. U kunt beleggen en vermogen opbouwen, overeenkomstig uw unieke risicotolerantie, met slechts drie fondsen.

Inhoudsopgave

Wat is de drie-fondsenportefeuille?

De beleggingsportefeuille met drie fondsen is een eenvoudige, goedkope manier om een sterke diversificatie en een solide rendement op lange termijn te bereiken door te beleggen in indexfondsen. Indexfondsen bieden u volledige marktdiversificatie en garanderen u marktrendement, iets wat de overgrote meerderheid van actief beheerde fondsen met hogere kosten niet kan verslaan. Het is een methodologie die populair is gemaakt door Bogleheads, een gemeenschap van beleggers die zich heeft ontwikkeld rond John Bogle, de oprichter van Vanguard.

Vanguard is de grootste indexfondsbeheerder ter wereld en het heeft zeer lage beleggingskosten. Aangezien ik hen uitsluitend gebruik voor mijn beleggingen, ga ik een portefeuille van drie fondsen opbouwen met hun fondsen en hun huidige vergoedingen. Fidelity en Schwab bieden echter ook opties voor goedkope indexfondsen en u zou die route kunnen overwegen.

1 – Amerikaanse aandelen

U kunt geen beleggingsportefeuille beginnen zonder Amerikaanse aandelen! Warren Buffett, die wordt beschouwd als een van de beste beleggers ter wereld, stelt in feite dat een portefeuille van 90% S&P 500, 10% obligaties voor de meeste gezinnen zou werken! Om een gediversifieerde blootstelling aan Amerikaanse aandelen te krijgen, kunt u op een van de twee manieren te werk gaan.

Vanguard 500 Index Admiral Shares (VFIAX, 0,04% kostenratio): Dit indexfonds volgt de S&P 500, die ongeveer is samengesteld uit de 500 grootste openbaar verhandelde Amerikaanse bedrijven. Beleggen in een indexfonds zoals dit garandeert dat u het marktrendement krijgt, wat indrukwekkend is wanneer meer dan 90% van de actief beheerde fondsen hier niet in slaagt.

Let wel, om de laagste 0,04% vergoeding te krijgen, moet u ten minste $ 10.000 hebben om in dit ene fonds te stoppen. Als u dat niet hebt, kunt u de Vanguard S&P 500 ETF (ticker: VOO) overwegen, die dezelfde 0,04% kostenratio heeft en geen investeringsminimum.

Vanguard Total Stock Market Index Admiral Shares (VTSAX, 0,04% kostenratio): De S&P 500 omvat alleen de grootste openbaar verhandelde Amerikaanse bedrijven, wat betekent dat u geen blootstelling hebt aan de duizenden andere kleinere bedrijven op de markt. Als u blootstelling aan de hele markt wilt, met een iets grotere diversiteit en de potentieel hogere groei van de kleinere namen, moet u beleggen in de totale aandelenmarktindex.

Gelijkaardig aan de S&P Index Admiral Shares, hebt u $ 10.000 nodig om in de Total Stock Market Index van Vanguard te beleggen. Er is echter een Vanguard Total Stock Market ETF (ticker: VTI), met dezelfde 0,04% kostenratio en geen investeringsminimum.

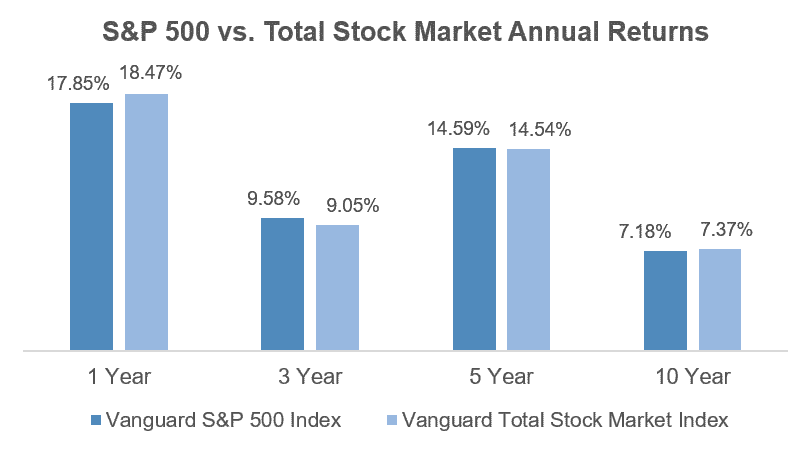

In de loop van de tijd zijn de rendementsverschillen tussen de S&P 500 en Total Stock Market Index vrij minimaal geweest. Dit komt omdat zelfs de Total Stock Market Index sterk gebonden is aan die grootste bedrijven, omdat deze nog steeds wordt toegewezen op basis van de grootte van elk bedrijf in de totale markt. Beide zijn goed gediversifieerd en even goedkoop, zodat u kunt kiezen welk fonds het beste bij u past.

2 – Amerikaanse Obligaties

Als u jong bent en goed tegen volatiliteit kunt (grote schommelingen omhoog en omlaag in uw beleggingen), bent u misschien tevreden met alleen aandelen. Als u echter wat diversiteit en stabiliteit in uw portefeuille wilt aanbrengen, is de volgende stap het toevoegen van obligaties. Obligaties hebben een lager langetermijnrendement dan aandelen, maar zijn doorgaans stabieler en zijn negatief gecorreleerd aan aandelen, wat ideaal is voor diversificatie (als aandelen dalen, stijgen obligaties meestal). Hoewel er veel obligatiefondsen zijn, heb ik hier een duidelijke favoriet.

Vanguard Total Bond Market Index Admiral Shares (VBTLX, 0,05% kostenratio): De Total Bond Market Index bestaat voor meer dan 60% uit Amerikaanse staatsobligaties en voor de rest uit “investment grade” bedrijfsobligaties. Investment grade betekent dat ratingbureaus hebben vastgesteld dat de bedrijven die de obligaties uitgeven, een goede financiële reputatie hebben en waarschijnlijk de geldschieters (iedereen die de obligaties bezit – dus u!) zullen terugbetalen.

Nogmaals, als u geen $ 10.000 hebt voor een Admiral-fonds, kunt u Vanguard’s Total Bond Market ETF (ticker: BND) kopen, die dezelfde 0,05% vergoeding heeft en geen beleggingsminima.

Note: Als u andere obligatiefondsen of andere indexfondsaanbieders gebruikt, moet u de samenstelling van de portefeuille controleren. Fondsen met de naam “high yield” schuldfondsen, of die kredietbeoordelingen lager dan Baa hebben, bieden hogere actuele rendementen en langetermijnrendementen, maar niets komt gratis. Deze bedrijven zijn risicovoller en als zodanig zijn hun obligaties volatieler. High yield schuldpapier is ook nauwer gecorreleerd aan de aandelenmarkt, waardoor uw diversificatievoordeel afneemt. Daarom is de andere naam van high yield in de markt “junk.”

3 – Internationale Aandelen

Zoals hierboven vermeld, denkt Warren Buffett dat de meeste gezinnen kunnen stoppen bij een twee-fondsenportefeuille. John Bogle, de oprichter van Vanguard, is het daarmee eens. Beiden merken echter op dat dit een voorkeur is voor eenvoud boven een historisch geteste aanbeveling. Sommige beleggers, Buffett en Bogle inbegrepen, geloven dat je al internationale blootstelling krijgt via de Amerikaanse aandelenmarkt, omdat de meeste grote beursgenoteerde bedrijven wereldwijde bedrijven zijn die overzeese winsten genereren.

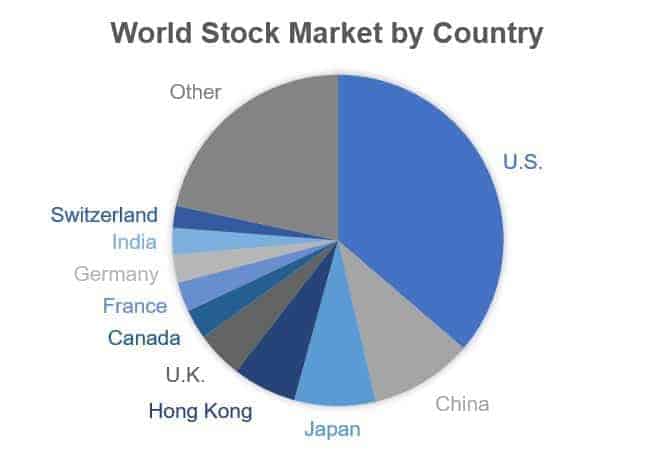

Hoewel het moeilijk is om te discussiëren met beleggingssupersterren, zijn er velen die het voordeel zien van beleggen in internationale aandelen. Ten eerste leven we in een globale wereld. Denken dat Amerikaanse aandelen op de lange termijn beter zullen presteren dan andere ontwikkelde markten is op zijn best nationalistisch en op zijn slechtst kortzichtig. Eind 2016 vertegenwoordigde de Amerikaanse aandelenmarkt 36% van de totale wereldmarkt. Bent u bereid om geen directe blootstelling te hebben aan meer dan 60% van de markt? Zo niet, dan kunt u wat internationale aandelen aan uw portefeuille toevoegen voor de klassieke drie-fondsenbalans!

Vanguard Total International Stock Index Admiral Shares (VTIAX, 0,11% kostenratio): Dit fonds geeft u blootstelling aan zowel ontwikkelde als opkomende aandelenmarkten over de hele wereld, met uitzondering van de VS.Vergelijkbaar met de andere voorbeelden, als u geen $ 10.000 hebt om te beleggen in alleen uw internationale allocatie, is er een Vanguard Total International Stock ETF (ticker: VXUS) met dezelfde 0.11% en een zeer vergelijkbare beleggingsblootstelling.

Bedenk dat terwijl bepaalde internationale markten, zoals Europa en Japan, goed ontwikkeld en liquide zijn (gemakkelijk in en uit te handelen zonder de prijsstelling te beïnvloeden), het toevoegen van een internationaal fonds volatiliteit aan uw portefeuille kan toevoegen. Beleggen in opkomende economieën is riskant, omdat u te maken kunt krijgen met overheidsingrijpen, grote veranderingen in de macro-economische omstandigheden en grote koersschommelingen, gewoon omdat de markten kleiner en minder liquide zijn. U loopt ook een valutarisico, dat u niet direct heeft als al uw beleggingen in uw eigen valuta zijn. Daarom houden de meeste beleggers, hoewel de internationale markten meer dan 60% van de totale wereldwijde aandelenmarkt uitmaken, hun internationale blootstelling onder hun Amerikaanse blootstelling.

Samenvatting: Waarom een portefeuille met drie fondsen gebruiken?

Een van de meest voorkomende vragen die ik krijg over de drie-fondsenportefeuille is: “Is een drie-fondsenportefeuille echt beter dan gewoon een Target Date Retirement-fonds gebruiken?” Dus voordat de vraag hier begint op te duiken, denk ik dat ik hem gewoon zal beantwoorden!

Voor een belegger die een volledige hands-off beleggingsportefeuille wil waar ze gewoon hun auto-deposito’s kunnen instellen en het 20 jaar kunnen vergeten, nee, een drie-fondsportefeuille is misschien niet beter. Uw drie fondsen groeien met verschillende percentages, waarbij aandelen meestal sneller groeien dan obligaties, waardoor uw assetallocatie uit balans raakt. Als u een belegger bent die zich er niet mee bemoeit, zult u niet periodiek willen gaan beleggen om deze onevenwichtigheid te corrigeren, dus als u uw pensioen nadert, zult u in feite een hogere aandelenallocatie hebben dan waarmee u bent begonnen. Dit is riskant en het tegenovergestelde van de typische strategie van het verschuiven naar veiligheid als je pensionering nadert.

Als alternatief heeft de drie-fondsenportefeuille wel enkele voordelen voor de doe-het-zelf belegger die bereid is een beetje hands on te zijn. U hoeft zeker geen diploma in financiën te hebben om een portefeuille met drie fondsen te beheren, en er zijn enkele belangrijke positieve punten om te overwegen.

- U betaalt lagere kosten. Met de huidige kosten van Vanguard zou u een portefeuille van drie fondsen kunnen samenstellen met 65% Amerikaanse aandelen, 20% obligaties en 15% internationale aandelen voor 0,05% tegenover de huidige kosten van een Vanguard Target Date Retirement-fonds van 0,16%. Hoewel beide kostenstructuren zeer laag zijn, vooral gezien de kosten die verbonden zijn aan actief beheerde fondsen, maken de besparingen nog steeds enig verschil op de lange termijn.

- U bepaalt uw assetallocatie. Bij een Target Date-fonds wordt de auto-rebalancing tussen activaklassen bepaald door de fondsbeheerder, niet door u. Als ze plotseling besluiten dat ze meer internationale aandelen willen, bent u mee voor de rit. Waar dit de meeste mensen treft, is de langzame verschuiving naar een grotere blootstelling aan obligaties als u uw pensioen nadert. Hoewel dit de stabiliteit van de portefeuille verhoogt, verlaagt het het rendement. Als u zich meer op uw gemak voelt bij een hogere risicoblootstelling, hetzij uit voorkeur of persoonlijke situatie, stelt een portefeuille met drie fondsen u in staat om uw beleggingen direct in lijn te houden met uw doelen.

- U zult beter presteren dan de overgrote meerderheid van actief beheerde fondsen. Volgens Bill Miller, de beroemde belegger die Legg Mason Capital Management van 1991-2005 leidde en elk jaar de markt versloeg, noemde zijn streak ooit “misschien 95% geluk”. De waarheid is dat meer dan 91% van de overblijvende fondsen het sinds 1982 onder de markt heeft gedaan. Dat aantal stijgt als je de fondsen meerekent die gefaald hebben. Aangezien we de succesvolle beheerders alleen achteraf kunnen zien, garandeert het kopen van de markt vrijwel dat u de meeste professionals op de lange termijn verslaat.

- Andere voordelen: Belastingefficiënt, eenvoudig, gemakkelijk te beheren, geen risico voor fondsbeheerders, en nog veel meer!

Je kunt het beleggen zo ingewikkeld of duur maken als je zelf wilt. Maar drie fondsen. Dat is alles wat nodig is om je rijkdom op te bouwen. Geen graad in financiën, eindeloze daghandel of jaren op Wall Street, maar het vermogen om een eenvoudig, goedkoop investeringsplan te kiezen en je daar op de lange termijn aan te houden.

Hoe is het met uw geld gesteld?

Vraagt u zich af of u de juiste dingen doet met geld of waar u zich nu op moet richten? Download onze snelle checklist voor uw financiële gezondheid en zie waar u staat!