America’s top investors have achieved double-digit returns for years, sometimes decades. Seguir estes investidores de topo é uma grande estratégia por duas razões. Primeiro, você pode aprender como esses investidores pensam e operam, potencialmente aumentando o seu próprio QI financeiro. Segundo, seus investimentos podem oferecer idéias atraentes que você pode escolher investir também.

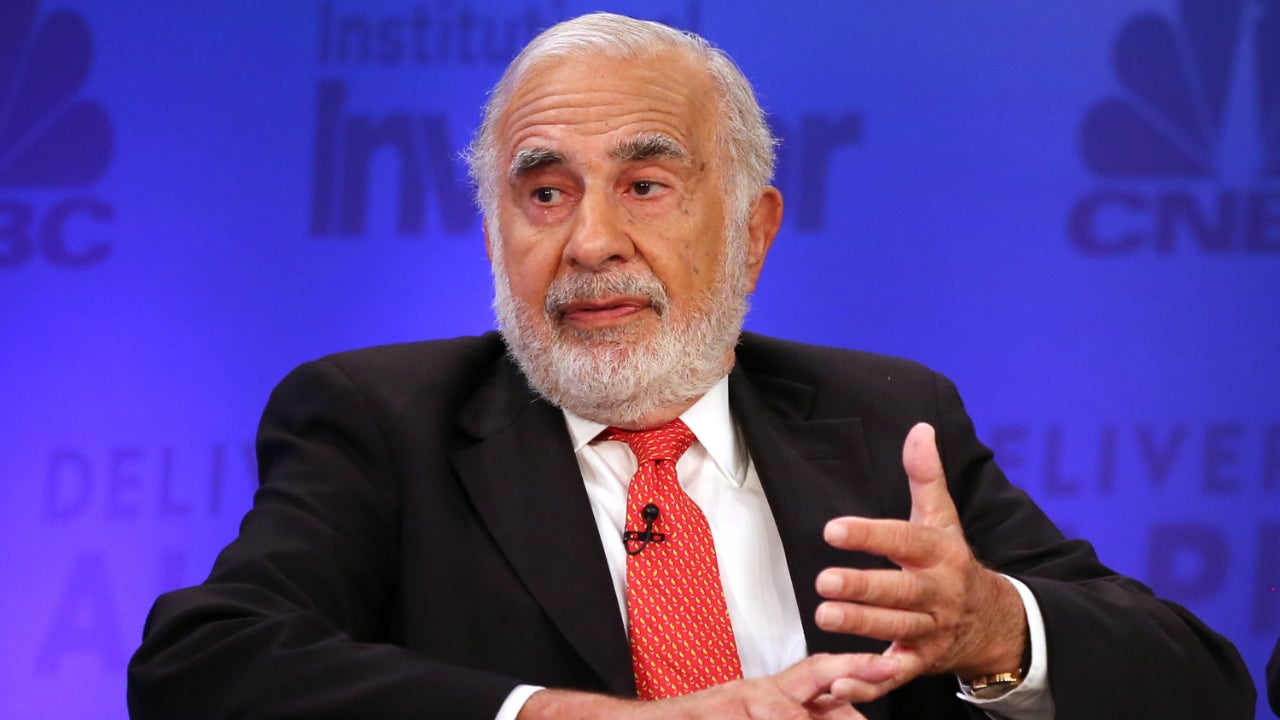

De titãs de longa data como Carl Icahn (foto acima) a superastros recentes como Bill Ackman, aqui estão sete dos mais famosos investidores americanos e o que você pode aprender com eles.

Warren Buffett

Como um dos investidores mais ricos do mundo, Warren Buffett quase não precisa de introdução. Ele é CEO e presidente da Berkshire Hathaway, um conglomerado de 500 bilhões de dólares que atua como a holding dos investimentos de Buffett, tanto de suas empresas de propriedade integral como de seus investimentos em ações. Você pode reconhecer algumas das empresas – GEICO, Dairy Queen, See’s Candies – assim como algumas das ações – Wells Fargo, Bank of America, e Apple, entre muitas outras.

![]()

See More

Buffett tem sido fabulosamente bem sucedida como investidor, e as ações da Berkshire são uma lenda na indústria. Um investimento de $1.000 em 1965, quando Buffett assumiu a empresa, teria valido cerca de $27 milhões a partir de fevereiro de 2020. Suas ações da série “A” atualmente são negociadas por mais de 300.000 dólares por ação, enquanto as ações B são negociadas por cerca de 200 dólares mais manejáveis. Buffett conseguiu esses ganhos primeiro como um investidor de valor e depois passou a ser mais um investidor em crescimento. Ele é conhecido por seu estilo de compra e venda a longo prazo e disse que seu período de retenção preferido é para sempre.

Para este desempenho e sua maneira folclórica – o que desmente uma perspicácia comercial afiada – Buffett é conhecido como o “Oráculo de Omaha”. A reunião anual da Berkshire em Omaha é frequentada por dezenas de milhares de accionistas e é por vezes chamada de “Woodstock of Capitalism”

Charlie Munger

Charlie Munger é talvez mais famoso por ser o parceiro de negócios de longa data de Warren Buffett, tendo assumido o título de vice-presidente da Berkshire Hathaway em 1978. Embora seja famoso por ser o braço direito de Buffett, ele teve uma carreira de investimento bem sucedida antes de se juntar ao conglomerado Omaha e também tem uma longa prática como advogado.

Nas reuniões anuais da Berkshire ele é famoso por dar dois tipos de respostas às perguntas dos acionistas. Primeiro, Munger pode oferecer um pedaço de sabedoria acerbica sobre como ter sucesso no mundo. Por exemplo, ele pode sugerir que você está mais propenso a ser feliz ao colocar suas expectativas em baixo ou que você vai sabotar a si mesmo se você tem inveja dos outros e tem pena de si mesmo. Ele é rápido em chamar burro a tais estratégias de auto-sabotagem. Segundo, Ele pode oferecer um “sem comentários” conciso após uma resposta completa de Buffett a uma pergunta de acionista.

Munger é famoso entre os investidores por sua abordagem intelectual de investimento e vida, muitas vezes citando o mantra “Inverter, sempre invertido”. Com isso, Munger sugere que os investidores tentem evitar as coisas que sabem que levarão ao fracasso em vez de tentarem encontrar apenas as práticas que levam ao sucesso. Ao evitar as falhas seguras, os investidores ficam com mais oportunidades de sucesso.

Peter Lynch

Peter Lynch encabeçou um dos sucessos de fundos mútuos mais armazenados de todos os tempos – o fundo Fidelity’s Magellan – e obteve um retorno seriamente bom. Durante o seu mandato de 1977 a 1990, Lynch obteve um retorno médio anual de 29,2 por cento para os investidores que se mantiveram no cargo. Infelizmente, muitos não o fizeram. E essa é uma das principais lições que Lynch teve que ensinar aos investidores: O dinheiro persegue os fundos quentes de ano para ano, assim pode facilmente perder um ricochete num fundo gerido por um bom gestor.

![]()

Veja Mais

Lynch escreveu dois livros clássicos de investimento – “One Up on Wall Street” (1989) e “Beating the Street” (1994) – e ele é talvez mais famoso pela sua abordagem de senso comum ao investimento. Por exemplo, um dos conselhos mais famosos de Lynch é “compre o que você sabe”. Com isso ele quer dizer que você deve ver que tipos de bens e serviços estão se tornando populares com seus amigos e família, porque isso pode sugerir uma empresa recém-emergente.

Bill Ackman

Bill Ackman dirige a Pershing Square Capital Management, e ele é um dos investidores de alto nível da última década. Ele fez uma série de grandes apostas, e ele não é tímido em ir à mídia para divulgá-las. Uma das primeiras vitórias de Ackman foi sua aposta contra a seguradora de hipotecas MBIA, que compensou durante a crise financeira. Ele limpou no operador do shopping General Growth Properties e no jogo imobiliário Howard Hughes Corporation, onde ele é presidente do conselho.

Mas enquanto ele é conhecido por tais sucessos, ele também passou por algumas quedas, incluindo apostas altamente divulgadas em uma reviravolta na J.C. Penney e uma posição curta na Herbalife. Sua posição na Herbalife lucraria se as ações caíssem substancialmente ou, como ele alegava, se a empresa fosse um esquema Ponzi. Em um confronto tenso com Carl Icahn (o próximo da lista), Ackman fez sua defesa contra as ações, o que acabou ficando espetacularmente errado, perdendo quase um bilhão de dólares. Depois de provado que estava errado, Ackman continuou a aguentar, mostrando que até os grandes cometem erros.

Carl Icahn

Carl Icahn é tão duro quanto os investidores, e este estudante de filosofia de Princeton é conhecido como um dos primeiros raiders corporativos dos anos 80. Estes investidores usaram técnicas como o greenmail (pedir a uma empresa para comprar de volta as suas acções do investidor a um preço elevado em troca de o investidor deixar a empresa em paz) para arrancar lucros às empresas. Embora Icahn tenha evitado tais técnicas por muitos anos, ele não tem sido menos ativo na compra de empresas, vendendo divisões e forçando a venda de outras empresas. Ele tem sido um dos mais bem sucedidos investidores ativistas do planeta e é bem conhecido por seu estilo de negociação difícil.

Icahn tomou o outro lado do negócio de Ackman na Herbalife, chamou-o de “mentiroso” e “bebê chorão” na TV nacional e acabou ganhando uma fortuna comprando uma grande parte das ações e segurando por anos. Ele tomou um banho na empresa de aluguer de automóveis Hertz, no entanto, basicamente aniquilando um investimento de 1,8 mil milhões de dólares lá como a empresa anunciou falência em 2020.

Ben Graham

Ben Graham é aclamado como o pai do investimento de valor, uma abordagem que tenta comprar $1 em valor por $0,75 ou ainda menos. Ele trouxe rigor intelectual à prática do investimento, e é também famoso como o instrutor inicial de Warren Buffett. Seus princípios de investimento estão expostos no pesado livro “Security Analysis” (com o co-autor David Dodd) e “The Intelligent Investor”, um dos livros de investimento mais perenes por sua clareza e simplicidade.

Neste último livro, Graham introduz o caráter do Sr. Mercado, uma metáfora de como o mercado funciona e uma tentativa de mostrar como o mercado pode ser maníaco. Um dia o Sr. Market pode estar disposto a vender-lhe uma ação por um preço baixo, mas alguns dias ele decide perguntar um preço alto, e você pode nunca saber qual Sr. Market aparece. Graham está associado a “investir na ponta do charuto”, uma abordagem em que há um bafo de valor deixado em uma ação, mas pouco desvantajoso em comprá-la.

George Soros

George Soros é um dos investidores mais famosos do planeta, mas ele é mais um negociador ou especulador do que um investidor. Ou seja, ele toma posições (muitas vezes centenas delas) e procura lucrar quando uma ação se move. Ele normalmente não é um investidor que compra para manter, como Warren Buffett muitas vezes fará. Em vez disso, Soros vai negociar dentro e fora de uma posição, e ele não tem medo de comprar de volta para uma posição que ele acabou de vender se novas informações o fizerem pensar que vai subir.

Soros é conhecido como “The Man Who Broke the Bank of England” por causa de sua massiva aposta de 1992 contra a libra esterlina do Reino Unido, que alegadamente lhe rendeu um lucro de 1 bilhão de dólares. Soros também é conhecido por sua aplicação do princípio da reflexividade aos mercados financeiros. Uma idéia chave aqui é que os mercados podem criar seus próprios sucessos ou fracassos apenas através da crença dos investidores. Portanto, se os investidores continuarem a financiar um negócio que perde dinheiro em tempos difíceis, eles podem eventualmente permitir que ele tenha sucesso. Da mesma forma, se eles retiverem dinheiro de um negócio em dificuldades, podem fazer com que ele falhe. Assim, a crença pode acabar criando uma profecia auto-realizada para a empresa, independentemente da realidade.

Bottom line

Seguir a vida de investidores famosos é uma ótima maneira de esquecer o aprendizado e as décadas de experiência deles, para que você possa saltar algumas das lições de investimento mais difíceis e mais caras. Porquê suportar estes custos se pode aprender a sair deles?

Aprender mais:

- Como começar a investir

- Os melhores corretores online para principiantes

- Como investir como um profissional com fundos de índice

![]()

Veja mais