Když si lidé představí investování, představí si červeně se tvářícího Gordona Gekka, který křičí obchody do telefonu, nebo chaotickou burzu, kde můžete stejně snadno přijít o své celoživotní úspory, jako sledovat jejich každodenní růst. Ale prosím, prosím, změňme tento obrázek. Investování nemusí být složité. Ve skutečnosti by pro naprostou většinu z nás být nemělo. Investovat a budovat bohatství, které odráží vaši jedinečnou toleranci k riziku, můžete s pouhými třemi fondy.

Obsah

Co je to portfolio tří fondů?

Třífondové investiční portfolio je jednoduchý a levný způsob, jak dosáhnout silné diverzifikace a solidních dlouhodobých výnosů investováním do indexových fondů. Indexové fondy vám nabízejí plnou diverzifikaci trhu a zaručují vám tržní výnosy, což naprostá většina aktivně spravovaných fondů s vyššími náklady nemůže překonat. Jedná se o metodiku, kterou zpopularizovala komunita investorů Bogleheads, která se vytvořila kolem Johna Bogleho, zakladatele společnosti Vanguard.

Vanguard je největším správcem indexových fondů na světě a má velmi nízké investiční poplatky. Vzhledem k tomu, že je používám výhradně pro své investice, hodlám sestavit portfolio tří fondů s využitím jejich fondů a aktuálních poplatků. Nicméně společnosti Fidelity a Schwab také nabízejí nízkonákladové možnosti indexových fondů a možná budete chtít zvážit tuto cestu.

1 – Americké akcie

Nemůžete začít investiční portfolio bez amerických akcií! Warren Buffett, který je považován za jednoho z nejlepších investorů na světě, skutečně uvádí, že pro většinu rodin by fungovalo portfolio 90 % S&P 500 a 10 % dluhopisů! Chcete-li získat diverzifikovanou expozici vůči americkým akciím, můžete se vydat jednou ze dvou cest:

Vanguard 500 Index Admiral Shares (VFIAX, nákladový poměr 0,04 %): Tento indexový fond sleduje index S&P 500, který je přibližně složen z 500 největších veřejně obchodovaných amerických společností. Investice do indexového fondu, jako je tento, vám zaručuje tržní výnos, což je působivé, když více než 90 % aktivně řízených fondů to nedokáže.

Mějte na paměti, že abyste získali nejnižší poplatek 0,04 %, musíte mít alespoň 10 000 USD, které vložíte do tohoto jednoho fondu. Pokud je nemáte, můžete zvážit fond Vanguard S&P 500 ETF (ticker: VOO), který má stejný 0,04% nákladový poměr a žádné investiční minimum.

Vanguard Total Stock Market Index Admiral Shares (VTSAX, 0,04% nákladový poměr): S&P 500 zahrnuje pouze největší veřejně obchodované americké společnosti, což znamená, že nemáte expozici vůči tisícům dalších menších společností na trhu. Pokud chcete mít expozici vůči celému trhu s poněkud větší rozmanitostí a potenciálně vyšším růstem menších jmen, měli byste investovat do indexu celkového akciového trhu.

Podobně jako u indexu S&P Admiral Shares potřebujete k investici do indexu celkového akciového trhu společnosti Vanguard 10 000 USD. Existuje však ETF Vanguard Total Stock Market (ticker: VTI) se stejným nákladovým poměrem 0,04 % a bez investičního minima.

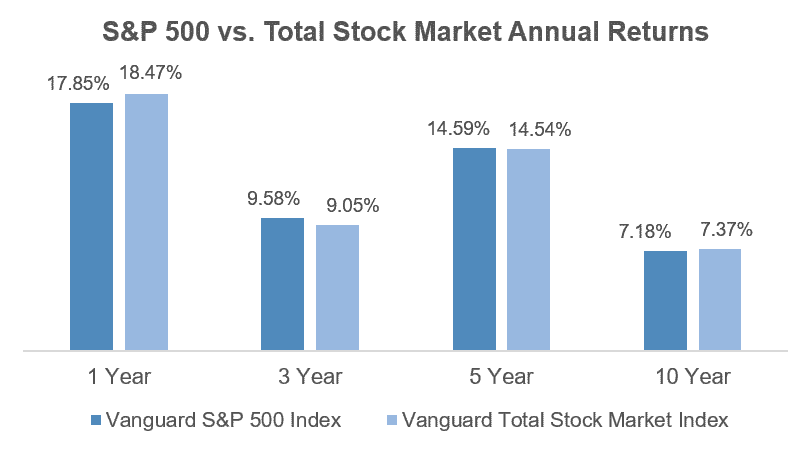

V průběhu času byly rozdíly ve výnosech mezi S&P 500 a Total Stock Market Indexem zcela minimální. Je to proto, že i Total Stock Market Index je silně vázán na ty největší společnosti, protože je stále alokován na základě velikosti jednotlivých společností na celkovém trhu. Oba jsou dobře diverzifikované a stejně nízkonákladové, takže si můžete vybrat, který fond je pro vás nejvhodnější.

2 – Americké dluhopisy

Jste-li mladí a nevadí vám volatilita (velké výkyvy investic nahoru a dolů), možná vám budou stačit jen akcie. Pokud však chcete do svého portfolia přidat určitou rozmanitost tříd aktiv a stabilitu, dalším krokem je přidání dluhopisů. Dluhopisy mají nižší dlouhodobé výnosy než akcie, ale jsou obvykle stabilnější a jsou negativně korelované s akciemi, což je ideální pro diverzifikaci (když akcie klesají, dluhopisy obvykle rostou). Ačkoli existuje mnoho dluhopisových fondů, zde mám jasného favorita:

Vanguard Total Bond Market Index Admiral Shares (VBTLX, nákladový poměr 0,05 %): Total Bond Market Index tvoří z více než 60 % státní dluhopisy USA a zbytek jsou podnikové dluhopisy „investičního stupně“. Investiční stupeň znamená, že ratingové agentury určily, že společnosti, které dluhopisy vydávají, jsou v dobré finanční situaci a je pravděpodobné, že věřitelům (každému, kdo dluhopisy vlastní – tedy i vám!) dluhy splatí.

Pokud nemáte 10 000 USD na fond Admiral, můžete si opět pořídit fond Vanguard Total Bond Market ETF (ticker: BND), který má stejný poplatek 0,05 % a žádné investiční minimum.

Poznámka: Pokud používáte jiné dluhopisové fondy nebo jiné poskytovatele indexových fondů, nezapomeňte zkontrolovat složení portfolia. Fondy s názvem „high yield“ dluhové fondy nebo ty, které mají úvěrový rating nižší než Baa, nabízejí vyšší aktuální výnosy a dlouhodobé výnosy, ale nic není zadarmo. Tyto společnosti jsou rizikovější, a proto jsou jejich dluhopisy volatilnější. Dluhové fondy s vysokým výnosem jsou také těsněji korelovány s akciovým trhem, což snižuje vaši výhodu diverzifikace. Proto se dluhopisům s vysokým výnosem na trhu říká také „junk.“

3 – Mezinárodní akcie

Jak již bylo zmíněno výše, Warren Buffett si myslí, že většina rodin se může zastavit u portfolia dvou fondů. John Bogle, zakladatel společnosti Vanguard, s ním souhlasí. Oba však upozorňují, že jde o upřednostnění jednoduchosti před historicky ověřeným doporučením. Někteří investoři, včetně Buffetta a Bogleho, se domnívají, že mezinárodní expozici již získáte prostřednictvím amerického akciového trhu, protože většina velkých veřejně obchodovaných společností jsou globální podniky generující zisky v zahraničí.

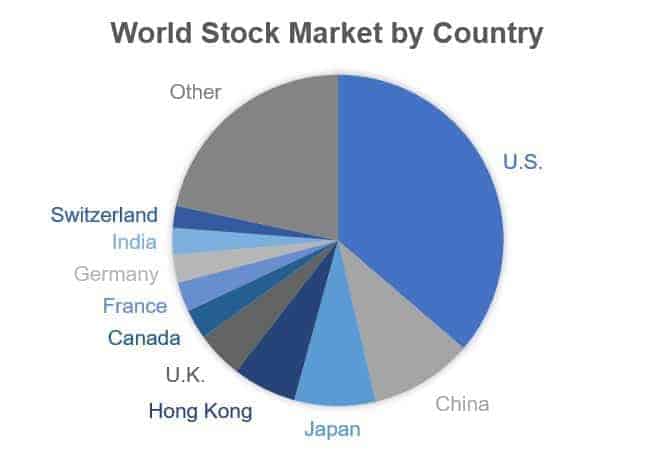

Ačkoli je těžké polemizovat s investičními superhvězdami, existuje mnoho těch, kteří vidí výhody investování do mezinárodních akcií. Za prvé, žijeme v globálním světě. Myslet si, že americké akcie budou mít dlouhodobě lepší výkonnost než ostatní rozvinuté trhy, je v lepším případě nacionalistické a v horším krátkozraké. Na konci roku 2016 představoval americký akciový trh 36 % celkového globálního trhu. Jste ochotni nemít přímou expozici vůči více než 60 % trhu? Pokud ne, můžete do svého portfolia přidat nějaké mezinárodní akcie pro klasickou vyváženost tří fondů!“

Vanguard Total International Stock Index Admiral Shares (VTIAX, nákladový poměr 0,11 %): Podobně jako u ostatních příkladů, pokud nemáte 10 000 dolarů, které byste mohli investovat pouze do mezinárodní alokace, existuje fond Vanguard Total International Stock ETF (ticker: VXUS) se stejným 0. podílem.11 % a velmi podobnou investiční expozicí.

Mějte na paměti, že zatímco některé mezinárodní trhy, například Evropa a Japonsko, jsou dobře rozvinuté a likvidní (lze na nich snadno obchodovat, aniž by to ovlivnilo cenu), přidání mezinárodního fondu může zvýšit volatilitu vašeho portfolia. Investování do rozvíjejících se ekonomik je rizikové, protože můžete čelit vládním zásahům, výrazným změnám makroekonomických podmínek a velkým výkyvům v cenách jednoduše proto, že trhy jsou menší a méně likvidní. Zavádíte také měnové riziko, které přímo nemáte, když jsou všechny vaše investice ve vaší domácí měně. Z tohoto důvodu, přestože mezinárodní trhy tvoří více než 60 % celkového světového akciového trhu, většina investorů udržuje svou mezinárodní expozici nižší než expozici americkou.

Shrnutí: Proč používat portfolio tří fondů?

Jednou z nejčastějších otázek, které dostávám ohledně třífondového portfolia, je: „Je třífondové portfolio opravdu lepší než používání pouze Target Date Retirement fondu?“. Takže než se tu tato otázka začne objevovat, říkám si, že na ni prostě odpovím!“

Pro investora, který chce mít investiční portfolio zcela bez rukou, kde by si mohl jen nastavit automatické vklady a na 20 let na něj zapomenout, ne, třífondové portfolio nemusí být lepší. Vaše tři fondy s rostou různým tempem, přičemž akcie obvykle rostou rychleji než dluhopisy, což vyvede vaše rozložení aktiv z rovnováhy. Pokud jste investorem s volnýma rukama, nebudete chtít tuto nerovnováhu pravidelně napravovat, takže s blížícím se důchodem budete mít ve skutečnosti vyšší alokaci akcií, než s jakou jste začínali. To je riskantní a je to pravý opak typické strategie přesunu do bezpečí, když se blížíte k důchodu.

Alternativně má portfolio se třemi fondy určité výhody pro kutilského investora, který je ochoten být trochu „hands on“. Ke správě třífondového portfolia rozhodně nepotřebujete finanční vzdělání a je třeba zvážit několik zásadních pozitiv.

- Platíte nižší poplatky. Se současnými poplatky společnosti Vanguard byste mohli sestavit portfolio tří fondů, které by obsahovalo 65 % amerických akcií, 20 % dluhopisů a 15 % mezinárodních akcií za 0,05 % oproti současným nákladům fondu Vanguard Target Date Retirement ve výši 0,16 %. Obě struktury poplatků jsou sice velmi nízké, zejména s ohledem na poplatky spojené s aktivně spravovanými fondy, ale i tak představují úspory v dlouhodobém horizontu určitý rozdíl.

- Alokaci aktiv máte pod kontrolou. U fondu Target Date určuje automatické vyvážení mezi třídami aktiv správce fondu, nikoli vy. Pokud se najednou rozhodne, že chce být více v mezinárodních akciích, jste s ním na kordy. To má pro většinu lidí dopad na pomalý posun směrem k většímu vystavení dluhopisům, když se blížíte k důchodu. To sice zvyšuje stabilitu portfolia, ale snižuje výnosy. Pokud vám více vyhovuje vyšší riziková expozice, ať už z důvodu preferencí nebo osobní situace, třífondové portfolio vám umožní udržet investice přímo v souladu s vašimi cíli.

- Překonáte tak naprostou většinu aktivně spravovaných fondů. Podle Billa Millera, slavného investora, který v letech 1991-2005 řídil společnost Legg Mason Capital Management a každý rok překonával trh, jednou nazval svou sérii „možná 95 % štěstí“. Pravdou je, že více než 91 % přežívajících fondů od roku 1982 nedosáhlo výkonnosti trhu. Toto číslo se ještě zvýší, pokud zahrneme i fondy, které neuspěly. Vzhledem k tomu, že úspěšné manažery můžeme vidět až zpětně, nákup trhu prakticky zaručuje, že dlouhodobě porazíte většinu profesionálů.

- Další výhody:

Můžete si zvolit, jak složité nebo drahé věci chcete, pokud jde o investování. Ale tři fondy. To je vše, co potřebujete k vybudování svého bohatství. Ne finanční titul, nekonečné denní obchodování nebo roky na Wall Street, ale schopnost vybrat si jednoduchý, levný investiční plán a dlouhodobě se ho držet.

Jaké je vaše finanční zdraví?

Přemýšlíte, zda děláte s penězi správné věci nebo na co byste se měli zaměřit dál? Stáhněte si náš rychlý kontrolní seznam finančního zdraví a zjistěte, jak na tom jste!“

.